Lösungsanbieter: Die genossenschaftliche Prüfung des GVB ist mehr als klassische Wirtschaftsprüfung. Wie sieht das konkret aus?

Hier geht’s direkt zu den einzelnen Punkten

- Hintergrund des Bankenpakets

- Änderungen bei jederzeit widerruflichen Kreditzusagen

- Änderungen bei den Risikopositionsklassen

- Risikopositionsklasse „Institute“

- Risikopositionsklasse „Gedeckte Schuldverschreibungen“

- Kurz erklärt: Die finalen Basel III-Regeln

- Risikopositionsklasse „Beteiligungen“

- Risikopositionsklasse „Nachrangige Forderungen“

- Risikopositionsklasse „Unternehmen“

- Risikopositionsklasse „Mengengeschäft“

- Risikopositionsklasse „Durch Immobilien besicherte Risikopositionen“

- Exkurs: Wie viel Eigenkapital müssen Banken vorhalten?

- Änderungen bei operationellen Risiken

- Simulationstool der parcIT für die neuen Risikogewichte

- Fazit

- Der GVB unterstützt

Hintergrund des Bankenpakets

Wenngleich die Finanzmarktkrise mittlerweile schon 15 Jahre zurückliegt, so sind die daraus abgeleiteten Maßnahmen zur Stabilisierung der internationalen Finanzmärkte noch immer nicht final umgesetzt. Zwar hatte der Baseler Ausschuss für Bankenaufsicht im Jahr 2010 sehr schnell reagiert und in seinem Bankenregelwerk Basel III insbesondere die Anforderungen an Kapitalqualität und -quantität angehoben. Zudem wurden erstmals internationale Liquiditätsstandards eingeführt. Auf EU-Ebene werden diese Regeln in der Verordnung über Eigenkapitalanforderungen (Capital Requirements Regulation, CRR) und der begleitenden Richtlinie (Capital Requirements Directive, CRD) umgesetzt. Aktuell gelten die Fassungen CRR II / CRD V. Deutschland setzt die EU-Regeln wiederum auf nationaler Ebene mit einer eigenen Gesetzgebung um.

Offen geblieben war im Baseler Papier aus dem Jahr 2010 insbesondere das Thema der Risikomessung. Dies wurde mit der Finalisierung des Basel-Regelwerks im Jahr 2017 nachgeholt. Im Fokus stehen dabei aus Sicht des Genossenschaftsverbands Bayern (GVB) insbesondere der Kreditrisikostandardansatz sowie die operationellen Risiken. Die neuen Regeln werden auf europäischer Ebene in den Eigenkapitalanforderungen CRR III / CRD VI umgesetzt. Gesprochen wird häufig auch vom Bankenpaket. Das Trilogverfahren, in dem sich EU-Rat, EU-Parlament und EU-Kommission auf eine gemeinsame Position verständigt haben, wurde am 27. Juni 2023 beendet. Der Regelungstext befindet sich in den letzten technischen Ausarbeitungen und die Veröffentlichung des finalen Gesetzestextes im EU-Amtsblatt ist der nächste Schritt.

Da die Umsetzung weiterhin zum 1. Januar 2025 geplant ist, ist bereits jetzt absehbar, dass der Zeitraum zwischen Verabschiedung des finalen Gesetzestextes und Erstanwendung äußerst knapp sein wird. Bei allen Beteiligten im genossenschaftlichen Finanzverbund wird die Umsetzung der CRR III somit zu einer hohen Belastung führen. Umso wichtiger ist es, sich bereits jetzt mit den Gesetzesentwürfen zu befassen und zu erkennen, ob bestimmte Vorbereitungen bereits heute getroffen werden können.

Änderungen bei jederzeit widerruflichen Kreditzusagen

Die Risikoberechnung im Kreditrisikostandardansatz (KSA) beinhaltet einen Kreditkonversionsfaktor (Credit Conversion Factor, CCF). Dieser dient der Umrechnung außerbilanzieller und derivativer Positionen in kreditrisikoäquivalente bilanzielle Positionen. Dazu gehören zum Beispiel jederzeit widerrufliche Kreditzusagen oder Termingeschäfte auf Grundlage eines Basiswerts (Derivate). Die CRR III wird auf Basis der aktuellen Entwürfe die Regeln dahingehend ändern, dass jederzeit widerrufliche Kreditzusagen erstmals mit einem Kreditkonversionsfaktor von 10 Prozent statt wie bisher 0 Prozent in die Berechnung eingehen. Hier sollten die Banken frühzeitig simulieren, welche Auswirkungen der zukünftige Faktor hat. Auf dieser Basis kann dann intern diskutiert werden, wie die zukünftige Produkt- und Preisgestaltung bei jederzeit widerruflichen Kreditzusagen aussehen soll.

Positiv zu werten ist diesbezüglich, dass die Umsetzung dieser Neuerung voraussichtlich mit großzügigen Übergangsfristen ausgestattet wird. So wird der 10 Prozent-Konversionsfaktor stufenweise eingeführt. Er erhöht sich ab 2030 um 2,5 Prozent pro Jahr, ehe er ab 2033 vollumfänglich mit 10 Prozent anzuwenden sein wird.

Änderungen bei den Risikopositionsklassen

Die wesentlichen Änderungen der CRR III zeigen sich bei den Risikopositionsklassen des Kreditrisikostandardansatzes. So wird es wesentliche Änderungen in den Positionsklassen „Institute“, „Unternehmen“, „Mengengeschäft“, „Realkredit“, „Gedeckte Schuldverschreibungen“ und „Beteiligungen“ geben. Die Risikopositionsklasse „Nachrangige Forderungen“ wird neu geschaffen und einen Teil der bisherigen Risiken, die sich in der Positionsklasse „Institute“ befinden, aufnehmen. Die bisherigen Hochrisikopositionen entfallen, sodass die derzeit dort enthaltenen Forderungen je nach Ausrichtung in die Positionsklassen „Unternehmen“, „Beteiligungen“ oder in die neue Unterkategorie „Acquisition, Development and Construction“ (ADC) der Positionsklasse „Durch Immobilien besicherte Positionen“ wandern. Zudem werden durch die Absenkung der Beleihungsgrenzen von Wohn- und Gewerbeimmobilien höhere Blankoanteile in die Positionsklassen „Unternehmen“ und „Mengengeschäft“ übergehen. Die Änderungen im Einzelnen:

Risikopositionsklasse „Institute“

Zunächst ist festzuhalten, dass das Verbundprivileg erhalten bleibt. Forderungen gegenüber inländischen Mitgliedern des genossenschaftlichen Institutssicherungssystems erhalten weiterhin eine Nullgewichtung. Allerdings wird die bisher praktizierte Sitzstaatenmethode entfallen. Das führt zu maßgeblichen Veränderungen. Zukünftig wird das externe Rating des Instituts verwendet (External Credit Risk Assessment Approach, ECRA), sofern dieses von einer anerkannten Ratingagentur geratet wurde und für die Risikopositionsklasse „Institute“ die externe Ratingagentur gegenüber der Aufsicht benannt wurde. Andernfalls muss das Institut zukünftig mit dem standardisierten Kreditrisikobewertungsansatz (Standardised Credit Risk Assessment Approach, SCRA) individuell beurteilt werden.

Der GVB geht davon aus, dass die meisten bayerischen Volksbanken und Raiffeisenbanken für die Bewertungen in dieser Risikopositionsklasse Ratingagenturen nominieren werden. Der GVB wird seine Mitglieder weiterhin informieren und im Bedarfsfall auch eine entsprechende Sammelanzeige aller bayerischen Institute gegenüber der Aufsicht veranlassen. Bereits heute können die Institute simulieren, welche Auswirkungen der Wegfall der Sitzstaatenmethode und die Anwendung des Institutsratings auf die betroffenen Papiere im Depot A und gegebenenfalls auf das Kreditgeschäft mit Instituten hat.

Mit dem SCRA bewertete Institute müssen anhand einer vorgegebenen Checkliste in eine von drei Kategorien eingestuft werden. Hierbei spielen Faktoren wie die Kapitaldienstfähigkeit und die Einhaltung der Eigenkapital-Mindestquoten eine Rolle. Wir gehen davon aus, dass in der Praxis nur wenige Forderungen, beispielsweise Kreditvergaben an Sparkassen ohne Rating, von dieser neuen Praxis betroffen sein werden. Der GVB empfiehlt, bereits frühzeitig das Portfolio auf solche Positionen zu überprüfen und sich mit dem SCRA zu befassen.

Risikopositionsklasse „Gedeckte Schuldverschreibungen“

Das Risikogewicht gedeckter Schuldverschreibungen wurde bei den bayerischen Volksbanken und Raiffeisenbanken bisher in der Regel aus dem Risikogewicht der ungedeckten Forderungen abgeleitet. Für Letztere wurde bisher in der Regel die Sitzstaatenmethode angewendet. Auch zukünftig ist eine Ableitung der Risikogewichte gedeckter Papiere aus dem Risikogewicht ungedeckter Papiere des entsprechenden Instituts möglich – allerdings wird die Risikogewichtung der ungedeckten Schuldverschreibungen nun aus dem Rating der Bank oder dem SCRA ermittelt. Alternativ können weiterhin Ratingagenturen auch für diese Risikopositionsklasse nominiert werden.

Der GVB empfiehlt, bereits frühzeitig die Auswirkungen des Wegfalls der Sitzstaatenmethode auch auf gedeckte Papiere zu simulieren. Die bisherigen Gespräche der Verbandsexpertinnen und -experten mit Banken haben gezeigt, dass die Nominierung von Ratingagenturen in dieser Risikopositionsklasse in der Regel zu niedrigeren Risikogewichten führt. Der GVB geht davon aus, dass er auch für diese Positionsklasse zu gegebener Zeit eine Sammelanzeige anbieten wird.

Kurz erklärt: Die finalen Basel III-Regeln

Der Baseler Ausschuss für Bankenaufsicht setzt sich seit 1974 für die internationale Harmonisierung des Bankaufsichtsrechts ein. Damit seine Beschlüsse Rechtskraft erlangen, müssen sie jedoch in nationales beziehungsweise EU-Recht übernommen werden. Der Baseler Ausschuss ist bei der Bank für Internationalen Zahlungsausgleich (BIZ) mit Sitz in Basel angesiedelt. Die BIZ versteht sich als „Bank der Zentralbanken“, die ihre Mitglieder durch internationale Kooperation dabei unterstützt, Preise und Finanzsysteme stabil zu halten.

Als Reaktion auf die Finanzmarktkrise 2008 haben die im Baseler Ausschuss für Bankenaufsicht zusammengeschlossenen Zentralbanken und Bankaufsichtsbehörden im Jahr 2010 sehr zügig das internationale Rahmenwerk für Bankenregulierung weiterentwickelt und „Basel III“ auf den Weg gebracht. Die neuen Regeln zielten unter anderem auf die Steigerung der Eigenmittelqualität- und -quantität ab. Im Dezember 2017 vollendete der Baseler Ausschuss mit der Verabschiedung des Papiers „Basel III: Finalising post-crisis reforms“ die Reform der Bankenregulierung. Die neuen Regeln konzentrieren sich insbesondere auf die Ermittlung und Gewichtung von Kreditrisiken und ihre Unterlegung mit Eigenmitteln.

Die Europäische Kommission hat sich gegenüber dem Baseler Ausschuss verpflichtet, die finalen Basel III-Regeln umzusetzen. Dafür werden die Eigenkapitalverordnung CRR II und die Eigenkapitalrichtlinie CRD V jeweils neu gefasst und als CRR III beziehungsweise CRD VI fortgeschrieben. Die Banken müssen die neuen Regeln ab dem 1. Januar 2025 umsetzen.

Risikopositionsklasse „Beteiligungen“

Das Standardrisikogewicht von derzeit 100 Prozent wird in der Positionsklasse „Beteiligungen“ auf 250 Prozent angehoben. Lediglich für Verbundbeteiligungen und strategische Beteiligungen, die zum Umsetzungszeitpunkt der CRR III bereits sechs Jahre bestehen und auf die zumindest ein Netzwerk von Instituten maßgeblich Einfluss nehmen kann, kann das Risikogewicht von 100 Prozent voraussichtlich beibehalten werden.

Zudem werden Beteiligungspositionen, die bisher klassischerweise als Hochrisikoposition mit 150 Prozent gewichtet wurden (zum Beispiel Wagniskapital), nun direkt der Risikopositionsklasse „Beteiligungen“ zugeordnet. Hier erhalten sie ein Risikogewicht von 400 Prozent.

Risikopositionsklasse „Nachrangige Forderungen“

Die Positionsklasse „Nachrangige Forderungen“ wird neu geschaffen. Sie bezieht sich auf nachrangige Schuldtitel, die keine Beteiligungen sind und bisher in der Regel der Risikopositionsklasse „Institute“ zugeordnet wurden. Hierbei handelt es sich typischerweise um sogenannte Senior Non-Preferred-Anleihen, die aufsichtsrechtlich für das emittierende Institut als berücksichtigungsfähige Verbindlichkeiten angerechnet werden.

Wichtig ist, dass derartige Anleihen gegenüber Verbundunternehmen wie der DZ Bank weiterhin eine Nullgewichtung erfahren. Der GVB empfiehlt den Kreditgenossenschaften, die entsprechenden Emissionen von Drittbanken im Depot A frühzeitig zu identifizieren und den Anstieg der Risikogewichtung auf 150 Prozent zu simulieren.

Risikopositionsklasse „Unternehmen“

Die Risikopositionsklasse „Unternehmen“ erfährt nur geringfügige Anpassungen. So wird das Risikogewicht für geratete Unternehmen in der Bonitätsstufe 3 von 100 Prozent auf 75 Prozent abgesenkt. Sollten die Volksbanken und Raiffeisenbanken entsprechende Kredite beziehungsweise insbesondere Wertpapiere im Depot A haben, wirkt sich dies positiv auf die Kapitalquote aus.

Des Weiteren wird der Teil der Hochrisikopositionen, der Fremdkapital darstellt, der neuen Unterkategorie „Spezialfinanzierungen“ zugeordnet. Hierbei geht es um Kredite, bei denen der Kapitaldienst vordergründig aus den Zahlungsströmen der kreditierten Spezialfinanzierung bedient wird. Die Risikogewichtung erfolgt entweder auf Basis eines vorhandenen Ratings oder es muss eine individuelle Zuordnung als Objekt- oder Rohstoffhandelsfinanzierung (Risikogewicht 100 Prozent), Projektfinanzierung in der Vorbetriebsphase (Risikogewicht 130 Prozent) oder Projektfinanzierung in der Betriebsphase (Risikogewicht 80 Prozent oder 100 Prozent) erfolgen. Der GVB rät den Instituten, die entsprechenden Positionen, die sich aktuell in der Risikopositionsklasse „Hochrisiko“ befinden dürften, frühzeitig zu identifizieren und die für die zukünftige Klassifizierung erforderlichen Informationen einzuholen.

Risikopositionsklasse „Mengengeschäft“

Die Risikopositionsklasse „Mengengeschäft“ wird keine grundsätzlichen Änderungen erfahren. Lediglich die Anwendung des bei vielen Banken gebräuchlichen qualitativen Granularitätskriteriums auf Basis von Verbundratingverfahren steht auf dem Prüfstand. Der GVB setzt sich an dieser Stelle in der Interessenvertretung für den Vorschlag des EU-Rats ein, auf dessen Basis nach Ermessen des Verbands eine Beibehaltung des bisherigen Verfahrens möglich wäre.

Darüber hinaus wird im Mengengeschäft ein Faktor für sogenannte Währungsinkongruenzen eingeführt. Fremdwährungskredite, bei denen die Währung der wesentlichen Einnahmequelle des Schuldners von der Währungsnominierung des Kredits abweicht, erhalten einen Aufschlag.

Risikopositionsklasse „Durch Immobilien besicherte Risikopositionen“

Die Risikopositionsklasse „Durch Immobilien besicherte Kredite“ wird in ihrer Grundsystematik wesentlich verändert. So wird die Unterkategorie „Acquisition, Development and Construction“ (ADC) eingeführt, die insbesondere die bisherigen spekulativen Immobilienfinanzierungen aus der Positionsklasse „Hochrisiko“ enthält. Das grundsätzliche Risikogewicht der Unterkategorie ADC liegt – wie bereits auch heute für die spekulativen Immobilienfinanzierungen – bei 150 Prozent, wobei Ausnahmen für bestimmte Wohnbaukredite definiert werden.

Sofern Realkreditbedingungen gegeben sind und der nationale „Hard Test“ erfüllt ist, kann weiterhin das Realkreditsplitting angewendet werden. Wesentlich ist hierbei das Herabsenken der Beleihungsgrenze von 80 Prozent auf 55 Prozent im privaten und von 60 Prozent auf 55 Prozent im gewerblichen Bereich. Bei Gewerbeimmobilien ist mit einem leichten Anstieg der risikogewichteten Aktiva (RWA) zu rechnen. Bei Wohnimmobilien wird wohl der jeweilige Beleihungsauslauf eine Rolle dabei spielen, ob es zu einem leichten Anstieg der risikogewichteten Aktiva oder einer Reduzierung kommen wird. Zudem wird der Immobilienwert – statt wie bisher der Markt- oder Beleihungswert – als neue Bemessungsgröße eingeführt. Gegebenenfalls kann der bisher verwendete Beleihungswert weiterhin angewendet werden. Dies ist aber noch in Klärung.

Eine wesentliche Auswirkung zeigt sich bei Renditeobjekten, wenn diese nicht realkreditfähig sind. Wurden diese bisher nach dem Risikogewicht des Schuldners bemessen, erhalten sie zukünftig eine Gewichtung von 150 Prozent.

Exkurs: Wie viel Eigenkapital müssen Banken vorhalten?

Eigenkapital ist eine Grundvoraussetzung für einen sicheren und soliden Bankensektor. Aus diesem Grund sind alle Banken dazu verpflichtet, bestimmte Eigenmittelanforderungen zu erfüllen. Grundlage sind die internationalen Bankenregeln Basel III und ihre Umsetzung in europäisches Recht (CRR/CRD). Die Eigenmittelanforderungen hängen von der Höhe der sogenannten risikogewichteten Aktiva (RWA) ab. Das sind die gesamten Aktiva (vor allem Kredite, Beteiligungen und Anleihen) einer Bank, multipliziert mit ihren jeweiligen Risikogewichten. Ein unbesicherter Kredit hat zum Beispiel ein höheres Risikogewicht als ein besicherter. In Deutschland müssen die Banken folgende Eigenmittelanforderungen erfüllen (in Prozent der RWA):

- Mindestkapitalquote: 8 Prozent

- davon mindestens 4,5 Prozent hartes Kernkapital

- davon mindestens 6 Prozent Kernkapital

- Kapitalerhaltungspuffer in Form von hartem Kernkapital: derzeit 2,5 Prozent

- Antizyklischer Kapitalpuffer in Form von hartem Kernkapital: bankindividuell (für maßgebliche Risikopositionen in Deutschland aktuell 0,75 Prozent)

- Sektoraler Systemrisikopuffer in Form von hartem Kernkapital: bankindividuell (2 Prozent auf besicherten Anteil wohnwirtschaftlicher Realkredite)

- Bankaufsichtlicher SREP-Kapitalaufschlag: bankindividuell

- Eigenmittelempfehlung in Form von hartem Kernkapital: bankindividuell (Verrechnungsmöglichkeit mit dem Kapitalerhaltungspuffer)

Änderungen bei operationellen Risiken

Bei den operationellen Risiken wird es zukünftig nur noch einen Standardansatz für alle Institute geben. In Bezug auf den bisherigen Basisindikatoransatz, der derzeit von allen bayerischen Instituten angewendet wird, wird dies zu einigen Anpassungen führen.

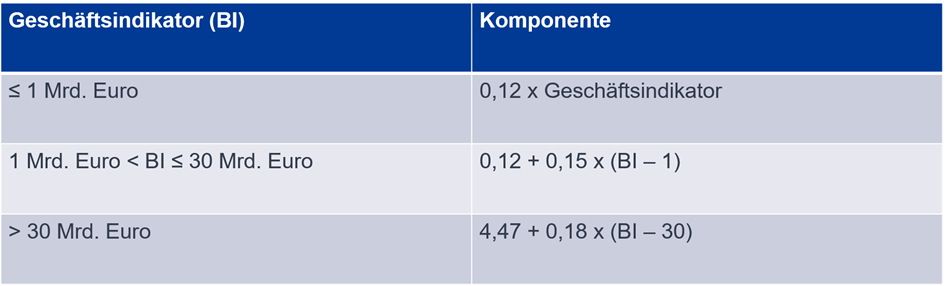

Der Geschäftsindikator bezieht Ergebnisgrößen aus den Bereichen Zins, Leasing, Dividende, Dienstleistungen und Handelsgeschäft ein. Sobald der finale Gesetzestext vorliegt, wird der GVB bewerten, inwiefern die geforderten Größen den bisherigen Gewinn und Verlust-Komponenten entsprechen, die bereits bisher in die Berechnung des maßgeblichen Indikators eingehen. Der so errechnete Geschäftsindikator ist die Grundlage für die Zuordnung in einen der folgenden „Buckets“ (Körbe):

Der Geschäftsindikator multipliziert mit der Komponente ergibt die Rechengröße, die bei der Risikomessung mit Eigenmitteln zu unterlegen ist.

Die bayerischen Kreditgenossenschaften dürften in der Regel in Bucket 1 liegen. Somit erfolgt eine Multiplikation des Geschäftsindikators mit 12 Prozent – im Gegensatz zu einer 15 Prozent-Gewichtung des maßgeblichen Indikators im bisherigen Basisindikatoransatz. Diese Größe ist bei der Risikomessung mit Eigenmitteln zu unterlegen.

Simulationstool der parcIT für die neuen Risikogewichte

Die ParcIT hat ein Simulationstool entwickelt, mit dessen Hilfe mögliche Auswirkungen der CRR III auf die Risikogewichtung im Kreditrisikostandardansatz frühzeitig geschätzt werden können (AWA-RWA – Auswirkungsanalysetool zur Umsetzung der neuen CRR auf risikogewichtete Aktiva im KSA, mehr dazu auf der Webseite der ParcIT).

Bei Banken mit einer sehr komfortablen Kapitalausstattung, auch über die nächsten fünf Jahre hinweg, reicht nach Ermessen des GVB eine konservative Schätzung bei den wesentlichen Risikotreibern wie zum Beispiel Beteiligungen außerhalb des Verbunds, Senior-non-preferred-Anleihen außerhalb des Verbunds oder dem Wegfall der Sitzstaatenmethode aus. Siehe dazu auch das GVB-Rundschreiben 2022/GVB/0053 im GVB-Mitgliederportal.

Die Webanwendung kann direkt über die parcIT kostenpflichtig bezogen werden. Dazu gibt es einen ausführlichen Leitfaden und ein technisches Schulungsvideo, so dass sich die Banken umfassend über das Tool und seine Anwendungsmöglichkeiten informieren können. Bei fachlichen Fragen helfen die Expertinnen und Experten für Bankaufsichtsrecht im GVB gerne weiter. Kontakt: bankaufsichtsrecht(at)gv-bayern.de oder Telefon +49 89 2868‑3861.

Fazit

Das Bankenpaket CRR III / CRD VI komplettiert die Beschlüsse der internationalen Bankenaufseher zu Stärkung der Widerstandsfähigkeit der Institute nach der Bankenkrise. Im Fokus steht dabei die Gewichtung der Risiken. Der Zeitplan bis zur Umsetzung zum 1. Januar 2025 ist eng bemessen. Noch gibt es keinen finalen Gesetzestext. Doch erst mit diesem können die konkreten Umsetzungsarbeiten bei den genossenschaftlichen Verbänden, bei der Rechenzentrale und in den Instituten beginnen. Dies umfasst insbesondere die Veröffentlichung angepasster Meldebögen und die Umsetzung in den technischen Systemen.

Aufgrund der zeitlichen Enge und der Vielzahl von wesentlichen Änderungen empfiehlt der GVB eine frühzeitige Beschäftigung mit dem Thema. Hierbei ist nicht nur das Meldewesen betroffen, denn beispielsweise die mögliche Produktanpassung jederzeit widerruflicher Kreditlinien oder die strategische Positionierung bezüglich nicht strategischer Beteiligungen außerhalb des Verbundes bedürfen der Einbindung verschiedenster interner Bereiche. Aus diesem Grund empfiehlt es sich aus Sicht des GVB, frühzeitig alle betroffenen Bereiche einzubinden und gegebenenfalls ein hausinternes Umsetzungsprojekt zu initiieren.

Katrin Giersch ist Expertin für Bankaufsichtsrecht beim Genossenschaftsverband Bayern.

Stephanie Hermannstädter ist Senior Referentin für Bankaufsichtsrecht beim Genossenschaftsverband Bayern.

Der GVB unterstützt

Der Genossenschaftsverband Bayern (GVB) unterstützt die bayerischen Volksbanken und Raiffeisenbanken in allen Fragen der Regulatorik und des Aufsichtsrechts, so auch zu den Eigenkapitalanforderungen. Aktuelle Meldungen finden die Kreditgenossenschaften gebündelt im GVB-Mitgliederportal. Kontakt zu den Spezialisten für Bankaufsichtsrecht beim GVB: bankaufsichtsrecht(at)gv-bayern.de oder Telefon +49 89 2868‑3861.