Zufriedenheitsbarometer: GVB-Präsident Jürgen Gros über den erstmals veröffentlichten Heimatindex der bayerischen Volksbanken und Raiffeisenbanken.

Anzeige

Anzeige

Seit Jahren behaupten Kreditgenossenschaften im hart umkämpften Privatkundengeschäft ihre Position. Allein in Bayern vertrauen die Bürger heute jeden vierten Euro, den sie sparen, einer der Volksbanken und Raiffeisenbanken an. Ebenso reichen diese Institute im Freistaat rund ein Viertel aller Kredite für Immobilienerwerb oder größere Anschaffungen aus. Das sind eindrucksvolle Zahlen – zumal immer wieder zu hören ist, dass neue Wettbewerber mit Roboter-Beratung, Online-Bezahldiensten oder Open-Banking-Plattformen den in der Fläche präsenten Regionalbanken vermeintlich das Geschäft streitig machen. Nur die Trägheit der Kunden verhindere bisher eine Abwanderungswelle. Doch diese Vermutung trifft nicht zu, wie eine repräsentative Umfrage zeigt.

Hybridkunden wollen Onlinebanking und Filiale

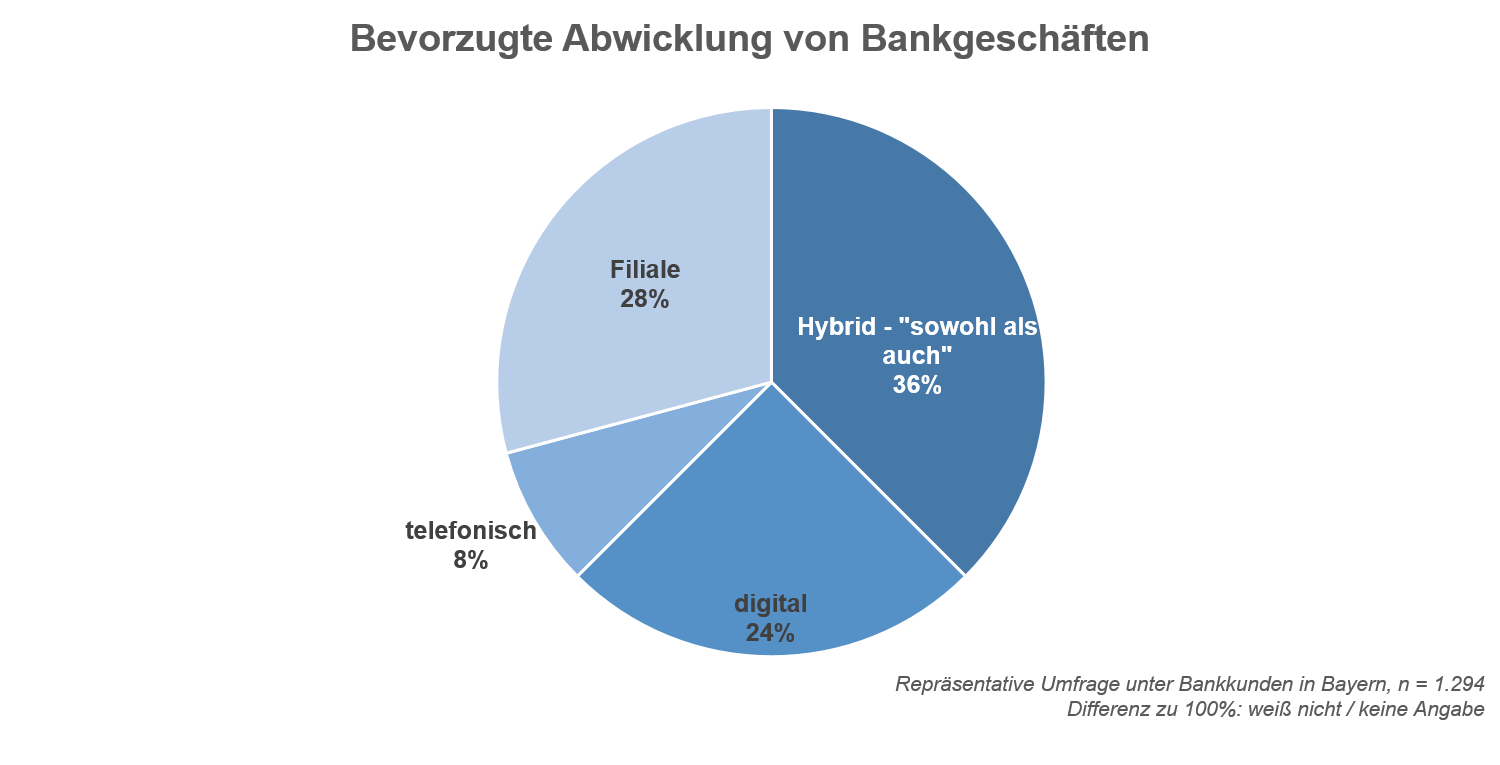

Im Auftrag des Genossenschaftsverbands Bayern (GVB) hat ein Marktforschungsinstitut mehr als 1.000 Bankkunden im Freistaat zu ihren Nutzungsgewohnheiten befragt. Das Ergebnis zeigt, dass über ein Viertel (28 Prozent) von ihnen bevorzugt eine Geschäftsstelle aufsucht, um Bankgeschäfte zu erledigen. Eine ähnliche große Gruppe (24 Prozent) nutzt vorzugsweise von daheim oder unterwegs Onlinebanking-Dienste. Die meisten Befragten (36 Prozent) zählen aber zu den sogenannten „hybriden“ Kunden: Sie präferieren keinen Zugangsweg per se, sondern wählen je nach Bedarf. Überweisungen erledigen sie online. Die neue Kreditkarte beantragen sie telefonisch. Zu komplexeren Fragen wie Vermögensanlage oder Baufinanzierung lassen sie sich jedoch bevorzugt persönlich in einer Geschäftsstelle beraten.

Auch wenn ihre Bedeutung abnimmt, bleibt die Bankfiliale gleichwohl wichtig. In der Generation 60 plus ist sie für 43 Prozent der Kunden die bevorzugte Anlaufstelle. Unter jungen Erwachsenen bis 35 Jahre gilt das zwar lediglich für 15 Prozent. Daraus die Schlussfolgerung zu ziehen, die Zukunft sei rein digital, wäre jedoch falsch. Denn gut ein Drittel der Nachwuchskunden unter 35 (34 Prozent) gehört zu den Hybriden. In Summe wünscht also knapp die Hälfte der jungen Menschen eine Geschäftsstelle als Kontaktpunkt.

Regionalbanken wie die Volksbanken und Raiffeisenbanken handeln somit richtig, wenn sie den Weg in Richtung Omnikanalvertrieb weitergehen. Denn die Verzahnung von Online- und Mobilebanking, Videoberatung, Kundenservicecenter und Filiale wird zunehmend dem sich wandelnden Kundenverhalten gerecht – insbesondere in der jüngeren Generation. Zugleich besteht Optimierungspotenzial, was die Art und Weise der Geschäftsstellennutzung betrifft.

Neue Zugangswege müssen nutzerfreundlich sein

Rund ein Fünftel der Kunden sucht die Filiale überwiegend dann auf, wenn sie sich zu weitreichenden Finanzfragen beraten lassen wollen. Etwa ein Drittel nutzt Filialen dagegen vor allem für simple Services wie Überweisungen. Solche Dienstleistungen könnten jedoch auch kostengünstig über Onlinebanking oder Kundenservicecenter angeboten werden. Um Kunden für einen Kanalwechsel zu gewinnen, müssen die Institute allerdings eine gleichbleibend hohe Servicequalität und Kundenfreundlichkeit bieten. Um das zu gewährleisten, bietet künstliche Intelligenz Chancen, die bislang noch nicht ausgeschöpft werden: Schließlich können Bot-basierte Berater Kunden im Telefongespräch oder Onlinechat schon heute ähnlich präzise an die richtigen Ansprechpartner weitervermitteln wie ihre menschlichen Kollegen.

Gefragt nach den Vorzügen des Online- und Telefonbankings stellen Bankkunden besonders die Nutzerfreundlichkeit – die sogenannte „Convenience" – heraus. Einig sind sich Online- und Telefonkunden darin, dass die Zeitersparnis ein wesentlicher Beweggrund für die Nutzung dieser Kanäle ist. Die Möglichkeit, jederzeit und überall seine Bankgeschäfte abwickeln zu können, ist für Online- und Mobilebanking-Kunden das entscheidende Plus. Für diejenigen, die bevorzugt ein Kundenservicecenter nutzen, steht der unkomplizierte Kontakt ohne Endgerät und Online-Zugang im Vordergrund. Offenbar ist Telefonbanking vor allem für Kunden interessant, die nicht besonders technikaffin sind. Insgesamt wird deutlich, dass neue Zugangswege nur dann attraktiv sind, wenn sie dem Kunden einen Zugewinn an Convenience versprechen.

Umgekehrt heißt das: Der Aufbau und Ausbau neuer Kanäle ist dann erfolgversprechend, wenn er konsequent am Bedürfnis der Kunden ausgerichtet wird. Können Kunden eine Adressänderung oder einen Dispokredit online beantragen, müssen anschließend aber auf die Bearbeitung ihres Anliegens durch einen Bankmitarbeiter warten, dann bringt das nicht den gewünschten Effekt. Ebenso mangelt es an Convenience, wenn ein Kundenservicecenter mit langer Erreichbarkeit bis in die Abendstunden oder am Wochenende wirbt, Anrufe aber in der Warteschleife enden, weil es an Kapazitäten fehlt. Das gilt unter Direktbank-Kunden übrigens als größte Schwäche von Kundenservicecentern.

Überwiegende Mehrheit der Kunden fühlt sich gut aufgehoben

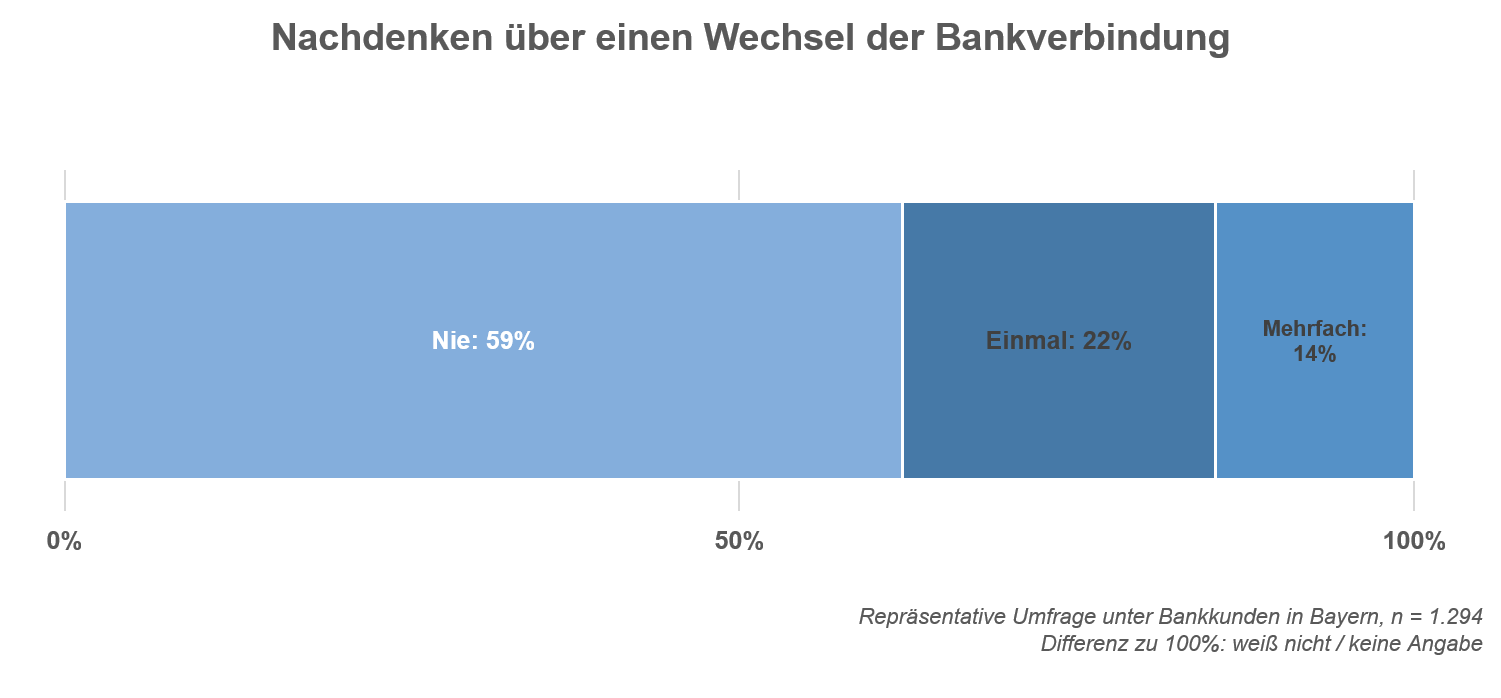

Die Umfrageergebnisse liefern den Regionalbanken gute Gründe dafür, intensiv eine Omnikanalstrategie zu verfolgen. Dabei gilt es planvoll vorzugehen und Rahmendaten richtig einzuschätzen – auch mit Blick auf die Wechselbereitschaft von Bankkunden. Die Zahl der Kunden, die sich in den vergangenen zwölf Monaten mehrfach mit einem Wechsel ihrer Bankverbindung auseinandergesetzt haben, erreicht im langjährigen Vergleich mit 14 Prozent einen Höchststand. Das kommt wenig überraschend angesichts eines wettbewerbsintensiven Marktumfelds, in dem Vergleichsportale und Kontowechseldienste den Umstieg erleichtern. Mit einem zeitgemäßen und kundenfreundlichen Angebot gelingt es aber, bestehende Kunden zu halten und Neukunden zu überzeugen.

Gleichzeitig zeigt die Umfrage: 59 Prozent der Befragten haben sich in den zurückliegenden zwölf Monaten keinerlei Gedanken über einen Wechsel ihrer Bankverbindung gemacht. Diese Quote liegt nahe am langjährigen Durchschnitt. Es ist mitnichten so, dass latent unzufriedene Kunden nur aus Trägheit ihren Banken die Treue halten. Im Gegenteil: Die überwiegende Mehrheit fühlt sich bei ihrer Bank gut aufgehoben. Und es ist der Anspruch der Volksbanken und Raiffeisenbanken, dass das so bleibt.

Dr. Jürgen Gros ist Präsident und Vorstandsvorsitzender des Genossenschaftsverband Bayerns. Sein Beitrag ist auch im Magazin bank und markt (Ausgabe vom 15.01.2019, Seite 020) erschienen.