Stabil: Die niedrigen Zinsen belasten auch die betriebliche Altersvorsorge. Vorstand Thomas Schätz erklärt, wie die Pensionskasse der Genossenschaftsorganisation damit umgeht.

Herr Weber, Herr Filipp, das Jahr 2024 neigt sich dem Ende zu. Wie hat sich die Pensionskasse der Genossenschaftsorganisation in dieser Zeit entwickelt?

Karsten Weber: Für uns geht ein ereignisreiches Jahr zu Ende, mit dessen Verlauf wir sehr zufrieden sind – nicht nur mit dem absehbar guten Ergebnis, sondern auch mit dem, was wir in diesem Jahr geleistet haben. Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) hat uns Ende 2023 zu unserer großen Freude auch den Versicherungszweig der fondsgebundenen Lebensversicherung genehmigt. Dadurch wurde uns die Möglichkeit gegeben, den neuen Tarif bAVFlex zu entwickeln. Darauf sind wir stolz. Mit diesem Instrument gelingt es uns, das Beste aus der Welt der betrieblichen Altersversorgung (bAV) mit einer fondsgebundenen Lebensversicherung zu verbinden. Wir versprechen uns davon, die Altersversorgung unserer Mitglieder in diesen herausfordernden Zeiten erheblich zu verbessern. Genau das ist unsere Aufgabe.

Karsten Heinrich Weber (Vorsitzender, li.) und Ralf Filipp stellen den Vorstand der Pensionskasse der Genossenschaftsorganisation. Foto: PKGeno

Die herausfordernden Zeiten sind ein gutes Stichwort: Aktuell befindet sich die Welt in einer Phase der globalen Unsicherheit mit Kriegen in der Ukraine und im Nahen Osten sowie einem designierten US-Präsidenten Donald Trump, der Europa und Deutschland als Gegner sieht. Wie positionieren Sie die Pensionskasse in diesem komplexen Marktumfeld?

Ralf Filipp: Wir sind uns sicher: Mit einer guten und breiten Diversifikation lassen sich Krisen, welcher Art auch immer, besser überstehen. Dies gilt unseres Erachtens nicht nur für die Kapitalanlage, sondern auch für die Menschen, die mit der Pensionskasse zu tun haben. Wir legen Wert auf eine heterogene Zusammensetzung der Beschäftigten. Zudem achten wir sehr auf einen vertrauensvollen und wertschätzenden Umgang nicht nur mit unseren Beschäftigten, sondern auch mit unseren Geschäftspartnern, Beratern und Versicherungsnehmern. Wir minimieren in diesen Zeiten unsere Risiken mit bewährten Menschen und Methoden, legen aber gleichzeitig eine hohe Dynamik an den Tag.

Wo wird die Dynamik der Pensionskasse sichtbar?

Weber: Sichtbarstes Zeichen der Veränderung ist unser neuer Tarif bAVFlex, mit dem wir Anfang 2024 an den Start gegangen sind. In der Geschichte der Pensionskasse ist das ein Meilenstein. Es geht dabei um die Integration von bewährten Fonds aus dem genossenschaftlichen Verbund, die wahrscheinlich viele von uns als Publikumsfonds auch in ihrem privaten Depot haben, in die bAV der genossenschaftlichen Mitarbeiter. Union Investment ist unseres Erachtens eine der besten Fondsgesellschaften und wir sind sehr froh, dass wir die Kolleginnen und Kollegen mit ihren institutionellen Fonds für diesen Tarif gewinnen konnten. Unsere Mitglieder profitieren dabei in ihrer bAV sowohl von den stabilen Erträgen als auch von den günstigen institutionellen Kostenstrukturen, die ihnen als Privatpersonen so nicht zur Verfügung stehen.

„Eine moderne IT ist ein wesentlicher Schlüssel zu einer erfolgreichen bAV.“

Ralf Filipp, Vorstand der Pensionskasse der Genossenschaftsorganisation

Woran arbeiten Sie noch?

Filipp: Wir sind in vollem Gange, unsere IT neu zu strukturieren. Eine moderne IT ist ein wesentlicher Schlüssel zu einer erfolgreichen bAV. Davon sind wir fest überzeugt. Betriebliche Altersversorgung muss geräuschlos funktionieren und für die Arbeitgeber so verwaltungsarm sein wie möglich, daran arbeiten wir intensiv. Seit vergangenem Jahr sind wir zudem ein Ausbildungsbetrieb. Unsere ersten Auszubildenden sind fantastische junge Menschen, die sich einbringen und unser Team bereichern. In einer eigenen, von uns geförderten Azubi-WG mitten in München können sie sich voll auf ihre Ausbildung konzentrieren und ihren beruflichen Werdegang ohne finanzielle Sorgen starten. Diese und viele andere Maßnahmen werden der Kasse und ihren Mitgliedern ebenso wie der neue Tarif den Umgang mit kommenden Herausforderungen erleichtern. Wir sind gut vorbereitet auf das Jahrzehnt der Multikrisen.

Welche Neuerungen bringt der Tarif bAVFlex mit sich?

Weber: Der Tarif ist besonders in seiner Art, weil es uns gelungen ist, bewährte volatile Assetklassen mit einem ausgewogenen Chance-Risiko-Profil für die betriebliche Altersversorgung nutzbar zu machen. Die Versicherten können somit direkt an der Wertentwicklung attraktiver Anlagesegmente partizipieren und behalten gleichzeitig die Sicherheit einer Pensionskassenversorgung bei. Bis spätestens drei Jahre vor Beginn des Ruhestands kann sich das Mitglied entscheiden, ob es statt der Rente lieber eine Kapitalzahlung wünscht. So kombinieren wir die individuellen Wünsche der Versicherten mit der Kompetenz der Pensionskasse in der Kapitalanlage. Dabei bleiben die Stärken der bisherigen AVmG-Tarife mit Berufsunfähigkeits- und Hinterbliebenenschutz erhalten. Bei Tod ohne Hinterbliebene wird aus der Fondskomponente ein Sterbegeld gezahlt.

„Auch wir setzen bei unserem Tarif bAVFlex auf die zusätzliche Möglichkeit der Entgeltumwandlung.“

Ralf Filipp

Betriebliche Altersvorsorge umfasst neben der arbeitgeberfinanzierten Altersversorgung oft auch die Entgeltumwandlung. Wie ist das beim Tarif bAVFlex?

Filipp: Auch wir setzen bei unserem Tarif bAVFlex auf die zusätzliche Möglichkeit der Entgeltumwandlung. Darüber können Arbeitnehmer aus ihrem Bruttogehalt monatlich bis zu 604 Euro steuerfrei und bis zu 302 Euro sozialabgabenfrei in die betriebliche Altersversorgung einzahlen, diese Grenzen erhöhen sich in der Regel jährlich. Die nachgelagerte Besteuerung ist für den Beschäftigten üblicherweise günstiger als die Versteuerung während des Arbeitsverhältnisses mit einem höheren Einkommen. Arbeitgeber sind durch das Betriebsrentenstärkungsgesetz dazu verpflichtet, einen Arbeitgeberzuschuss von 15 Prozent auf die Beiträge der Arbeitnehmer zu leisten, falls sie durch die Entgeltumwandlung Sozialversicherungsbeiträge sparen und dieser Prozentsatz nicht bereits Teil der originären arbeitgeberfinanzierten Altersversorgung ist. Natürlich können Arbeitgeber den bAVFlex auch für die originäre, also arbeitgeberfinanzierte bAV nutzen, sie tun dies auch jetzt schon sehr rege. In beiden Fällen legt der Arbeitgeber seine Vorstellung von Risikopräferenz für seine Beschäftigten fest und kann die Beiträge zur bAV im Rahmen der gesetzlichen Höhe als Betriebsausgabe geltend machen und unter bestimmten Voraussetzungen sogar steuerliche Vorteile nutzen. Wir beraten hier gern.

Welche Tarifoptionen bietet der bAVFlex?

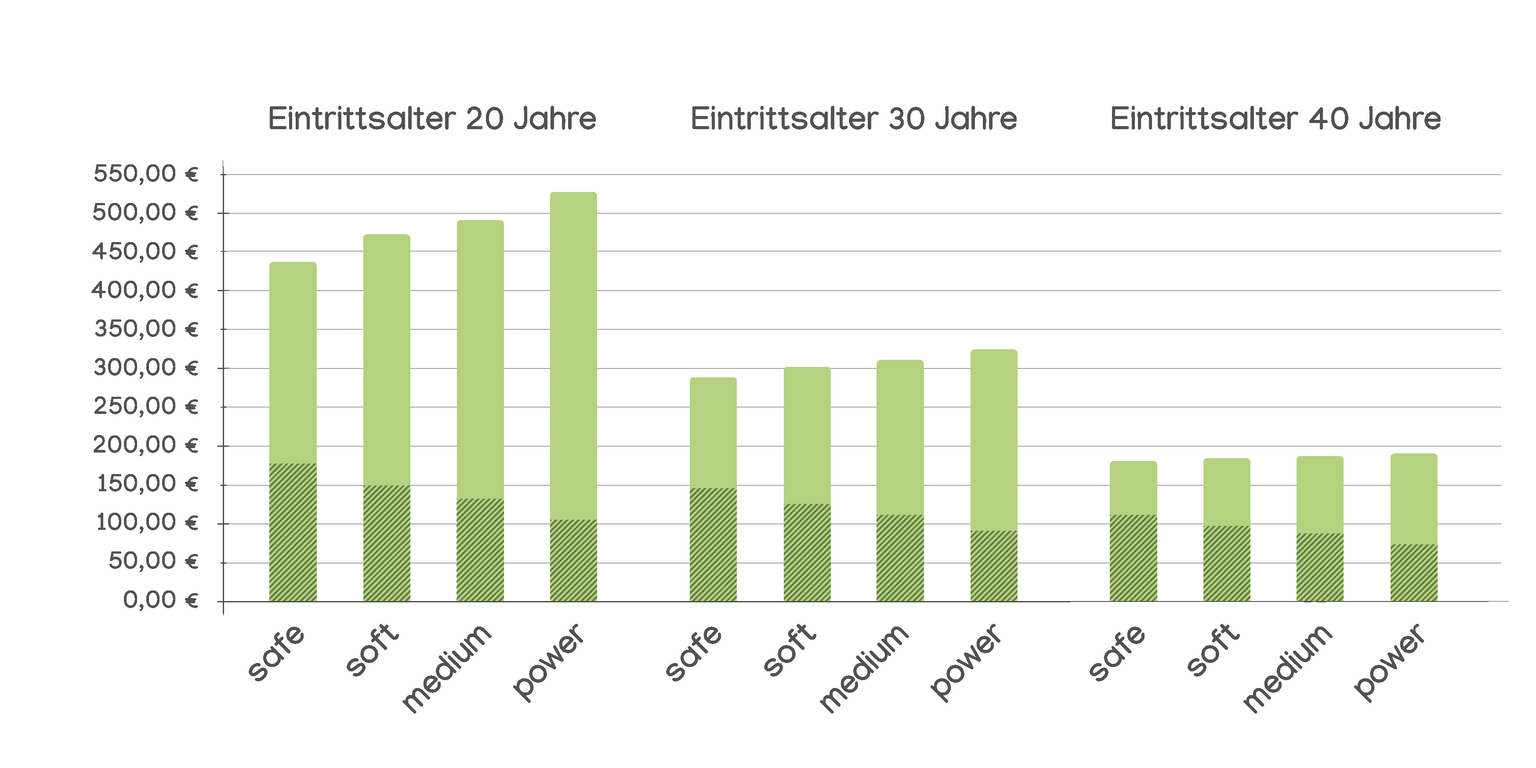

Filipp: Das Mitglied kann bei Beginn der Versicherung, gemäß seiner Versorgungszusage, zwischen den Tarifoptionen „safe“ (reine Basisversorgung), „soft“ (Basisversorgung mit 15 Prozent Fondsanteil), „medium“ (Basisversorgung mit 25 Prozent Fondsanteil) und „power“ (Basisversorgung mit 40 Prozent Fondsanteil) wählen. Diese Tarifoptionen unterscheiden sich in der Höhe der garantierten Leistungen. Für alle nicht zur Sicherung der Basisversorgung benötigten Beiträge schreibt die Pensionskasse den Versicherten individuell Anteile am Fondsvermögen gut. Dabei kann der Arbeitnehmer verschiedene Stellschrauben wie seine Chance-/Risikopräferenz, die Beitragshöhe oder Gewinnmitnahmen selbst justieren. Die Beitragszahlweise kann in Abstimmung mit dem Arbeitgeber flexibel gestaltet werden: monatlich, vierteljährlich, halbjährlich, jährlich oder einmalig. Ebenso kann die Beitragshöhe zum jeweils nächsten Monat geändert werden. Eine Unterbrechung der Zahlungen – auch mehrjährig – ist dadurch genauso möglich wie Sonderzahlungen. Zusätzliche Kosten fallen hierfür nicht an.

Unverbindliches Rechenbeispiel: Lebenslange monatliche Rentenleistung in den vier Tarifoptionen bei einem Renteneintrittsalter von 67 Jahren und einem monatlichen Beitrag von 150 Euro. Mögliche Gesamtversorgung inklusive nicht garantierter Überschüsse in Höhe von beispielhaft 3,5 Prozent pro Jahr sowie planmäßiger Umwandlung von Fondsanteilen; für die Tarifoptionen soft, medium und power wurde eine beispielhafte nicht garantierte Fondsrendite von 6,0 Prozent pro Jahr nach Kosten angenommen. Der schraffierte Bereich zeigt die garantierte Mindestrente der Basisversorgung (Rechnungszins 0,25 Prozent). Quelle: PKGeno

Wie bilden Sie diese Flexibilität bei den Beitragszahlungen in der Kostenstruktur ab?

Weber: Als regulierte Pensionskasse dürfen wir keine Abschlusskosten für die Vermittlung von Versicherungsverträgen erheben und keine Vergütung für die Vermittlung oder den Abschluss von Versicherungsverträgen gewähren. Daher beziehen sich in unseren Tarifen alle Verwaltungskosten immer nur auf den tatsächlich geflossenen Beitrag.

In welche Fonds investiert die Pensionskasse für die Versicherten im Tarif bAVFlex?

Filipp: Unsere Anlage in Investmentfonds erfolgt ausschließlich über einen Spezialfonds der Union Investment. Die darin gehaltenen Werte stehen exklusiv institutionellen Anlegern zur Verfügung und ermöglichen eine vergünstigte Kostenstruktur. Gemeinsam mit Union Investment hat die Pensionskasse hierfür historische Returns und Volatilitäten sehr vieler verschiedener Assetklassen untersucht. Im Anschluss wurden die Ergebnisse mit einer Prognose künftiger Entwicklungen dieser Assetklassen abgeglichen. Da sich unser Anlagefokus schon seit Jahren danach ausrichtet, sozial- und umweltverträgliche Investitionen zu bevorzugen, haben wir auch hier alle Investitionsentscheidungen vor dem Hintergrund der ESG-Konformität diskutiert und dann die unseres Erachtens werthaltigsten Assets berücksichtigt. Ausgehend von den mittelfristigen Ertragserwartungen und den historischen Volatilitäten ergibt sich eine strategische Asset Allocation, welche in chancenreiche Anlageklassen im Bereich Aktien (Welt, Euroland und Emerging Markets) sowie Anleihen (Staatsanleihen aus den Emerging Markets und weltweite Unternehmensanleihen) investiert. In der Auflegungsphase beziehungsweise in besonderen Marktsituationen kann dieses Portfolio aus Gründen der Ertragsstabilisierung eine etwas andere strategische Asset Allocation aufweisen, wir werden aber Beimischungen mit Zunahme des Volumens des Fonds beziehungsweise nach einer Normalisierung der Märkte wieder entsprechend reduzieren oder auflösen.

Rückwirkende Simulation zweier Anlageentscheidungen: Mit dem Tarif bAVFlex partizipiert der Versicherte direkt an der Wertentwicklung verschiedener Anlagesegmente und behält gleichzeitig die Sicherheit einer Pensionskassenversorgung bei. Quelle: PKGeno

Wie wird der neue Tarif bAVFlex bisher angenommen?

Weber: Sehr gut. Wir haben sogar Anfragen aus Unternehmen, die wir als regulierte Pensionskasse überhaupt nicht versichern dürfen. Das schmeichelt uns einerseits, andererseits blutet auch des Kaufmanns Herz, wenn man eine Anfrage ablehnen muss, weil das anfragende Unternehmen weder eine Genossenschaft ist noch der Genossenschaftsorganisation nahesteht. Aber so sind nun mal unsere Regeln.

Haben Sie Pläne für weitere neue Tarife?

Filipp: Wir haben nicht nur Pläne, sondern diese bereits bei der BaFin zur Genehmigung eingereicht. Sobald diese vorliegt, können wir mehr sagen. Ein Hinweis vorab: Ab Januar gilt ein deutlich höherer Rechnungszins und diesen wollen wir unbedingt an unsere Mitglieder weitergeben.

„Die mit Weitsicht erworbenen Sachwertinvestitionen schützen unsere Anlagewerte vor Inflation.“

Ralf Filipp

Kehren wir zurück zur Geschäftspolitik der Pensionskasse. Wie haben Sie die Zinswende verarbeitet?

Filipp: Die Pensionskasse konnte von der Zinswende nachhaltig profitieren. Die klassische Festzinsanleihe erlebte eine Renaissance und trägt somit zur Optimierung der Chance-Risiko-Struktur im Portfolio bei. Die Pensionskasse profitiert einmal mehr von ihrem in der Kapitalanlagerichtlinie definierten festgelegten Grundsatz „Sicherheit vor Rendite“. Wir streuen unsere Kapitalanlagen auf verschiedene Schuldner und verschiedene Anlageformen, um das Risiko zu diversifizieren. Die mit Weitsicht erworbenen Sachwertinvestitionen schützen unsere Anlagewerte vor Inflation, auch wenn diese aktuell nachgelassen hat. Das Zinsniveau wurde genutzt, um die Cashflow-Struktur und das Fälligkeitsprofil im Anlageportfolio der Pensionskasse zu stabilisieren.

Investitionen in Immobilien sind bis heute ein wichtiges Standbein der Pensionskasse der Genossenschaftsorganisation. Das Bild zeigt das Bürogebäude der Pensionskasse in der Herzog-Heinrich-Straße in München, in sie auch ihren Sitz hat. Foto: PKGeno

Immobilien sind ein wichtiger Bestandteil Ihres Portfolios, das betonen Sie immer wieder. Wie sind Sie in diesem Segment aktuell aufgestellt?

Weber: Die Investitionen in Immobilien halten die Pensionskasse bis heute auf Kurs. 1977 erwarb sie erstmals ein Wohnhaus in Großhadern – dieses kostete seinerzeit rund 2,6 Millionen D-Mark. Eine Entscheidung mit Weitsicht, denn noch immer trägt die Investitionstätigkeit zur nachhaltigen Erwirtschaftung von Kapitalerträgen bei. Auch heute noch investiert die Pensionskasse unter anderem in bebaute Grundstücke und verfügt dadurch über einige interessante Einheiten, darunter Standorte in München, Augsburg, Frankfurt und Regensburg. Die Verwaltung des Grundbesitzes wird von der Pensionskasse selbst vorgenommen. Der durch die gestiegenen Zinsen induzierte Preisverfall von Immobilien ging am Bestand der Pensionskasse aufgrund ihrer ausgesuchten Standortlage, ihrer Mieterstruktur sowie mehrheitlich indexgebundenen Mietverträgen weitestgehend spurlos vorüber. Auch war es von erheblichem Vorteil, von gewerblichen Mietern sehr stark auf staatliche Mieter umzustellen.

Bei Ihren Investments in Solarparks und Windkraftanlagen setzen Sie auf „Repowering“. Können Sie uns das erklären?

Filipp: Aktuelle Energieerzeugungsanlagen können auf gleicher Grundstücksfläche sehr viel mehr Strom produzieren als ältere Modelle. Moderne Solarmodule benötigen dreimal weniger Fläche bei gleicher Erzeugungsleistung. Die dadurch freiwerdenden Flächen können mit zusätzlichen Modulen belegt werden, um die Kapazität des Solarparks zu erhöhen. Bei Windparks können bestehende Flächen für neue, erheblich größere Anlagen genutzt werden. Die Stromproduktion kann auf mehr als das Vierfache anwachsen. Bestehende Infrastruktur wie Leitungen lässt sich dabei weiter nutzen und wird ergänzt durch zusätzliche Speichersysteme. Veraltete oder ineffiziente Anlagen durch modernere und effizientere Technologien ersetzen oder aufzurüsten, nennt man Repowering. Für Investments in Windkraft- und Solaranlagen bietet es die Möglichkeit, die Rendite zu erhöhen. Diese Chance wollen wir für unsere Mitglieder nutzen. Wir werden sukzessive unsere bestehenden Investments in Erneuerbare Energien repowern.

Die Geschäftsleitung der Pensionskasse der Genossenschaftsorganisation (v. li.): Roland Schluifelder (Teilbereich Markt), Nachhaltigkeitsbeauftragter Günter Berger, Laura Späth (Teilbereich Marktfolge), Vorstandsvorsitzender Karsten Heinrich Weber und Vorstand Ralf Filipp. Foto: PKGeno

Sie haben Anfang 2023 die Geschäftsleitung erweitert. Warum?

Weber: Die Vielzahl und Komplexität der zu bewältigenden Herausforderungen, insbesondere auch im Zusammenhang mit den aufsichtsrechtlichen Anforderungen an die Nachhaltigkeit, lassen sich in einem Team aus Spezialisten viel besser lösen. Deshalb haben wir unsere Geschäftsleitung erweitert. Diese besteht aktuell aus meiner Person als Vorstandsvorsitzendem, meinem Vorstandskollegen Ralf Filipp, Roland Schluifelder für den Teilbereich Markt und Laura Späth für den Teilbereich Marktfolge. Unser Nachhaltigkeitsbeauftragter Günter Berger ist nicht der Geschäftsleitung zugeordnet, berichtet ihr aber direkt. Mit diesem diversifizierten Team in der Geschäftsleitung können wir unsere Zukunftsaufgaben besser angehen, ohne Bewährtes aufzugeben.

„Die Zahlen zu den vergangenen Geschäftsjahren haben gezeigt, dass die Pensionskasse auch in einem schwierigen Marktumfeld gut aufgestellt war.“

Heinrich Weber, Vorstand der Pensionskasse der Genossenschaftsorganisation

Wie sehen Sie die Pensionskasse für die Zukunft aufgestellt?

Weber: Wir sehen uns in der genossenschaftlichen Organisation gut positioniert. Mit dem bAVFlex haben wir für unsere Mitglieder einen Tarif geschaffen, der viele Anpassungsmöglichkeiten an die individuelle Lebenssituation und Risikobereitschaft der Versicherten bietet, sowie unsere jahrzehntelange Kompetenz in der Kapitalanlage abbildet. Die Zahlen zu den vergangenen Geschäftsjahren haben gezeigt, dass die Pensionskasse auch in einem schwierigen Marktumfeld gut aufgestellt war und die daraus resultierenden Herausforderungen gemeistert hat. Die Pensionskasse ist eine Altersvorsorgeeinrichtung ausschließlich für Genossenschaften sowie für Unternehmen, die der genossenschaftlichen Organisation nahestehen. Das ist ein weiterer Stabilitätsfaktor, da Genossenschaften traditionell zu den stabilsten Marktteilnehmern gehören. Darauf sind wir sehr stolz.

Herr Weber, Herr Filipp, herzlichen Dank für das Interview!