Kompetente Unterstützung: Wie der GVB die bayerischen Genossenschaften 2022 begleitet hat und auch 2023 weiterhilft. Sechs Interviews.

Im Mai 2018 leiteten die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und die Deutsche Bundesbank mit der Veröffentlichung des neuen Leitfadens zur Risikotragfähigkeit eine Zeitenwende bei der Bewertung der internen Risikotragfähigkeit von Banken ein. Die bisherige normative Perspektive war bis spätestens zum 1. Januar 2023 um eine ökonomische Perspektive zu erweitern (zu den Begriffen siehe Kasten). Die weit überwiegende Mehrheit der bayerischen Volksbanken und Raiffeisenbanken entschied sich für eine Umstellung zum 1. Januar 2023 mit vierteljährlicher Berichterstattung gemäß den Vorgaben der Mindestanforderungen an das Risikomanagement von Banken (MaRisk).

Der Genossenschaftsverband Bayern (GVB) unterstützt seine Mitglieder bei der Bewertung der Risikotragfähigkeit mit dem GVB-Risikobericht. Dieser wurde nun anlässlich der Erweiterung auf eine ökonomische Sichtweise um neue Inhalte ergänzt. Der geplante Rollout zum 31. März 2023 musste zugunsten einer ausführlichen Qualitätskontrolle verschobenen werden. Die Kreditinstitute können die neuen Inhalte des GVB-Risikoberichts voraussichtlich für das Reporting des dritten Quartals 2023 verwenden. „Profil“ zeigt, was neu ist im GVB-Risikobericht.

Stichwort: Normative und ökonomische Perspektive

Seit 1. Januar 2023 müssen die Banken in Deutschland bei der Betrachtung ihrer Risikotragfähigkeit neben der normativen zusätzlich noch die ökonomische Perspektive betrachten. Fortan besteht die Betrachtung der Risikotragfähigkeit also aus zwei Säulen. Diese unterscheiden sich wie folgt:

Normative Perspektive

Die normative Perspektive soll sicherstellen, dass die Bank alle regulatorischen Auflagen laufend erfüllen kann. Betrachtet wird vor allem das Eigenkapital. Ebenfalls relevant sind Größen wie die Höchstverschuldungsquote oder Großkreditgrenzen. Die normative Perspektive umfasst eine Risikobetrachtung auf Jahresbasis sowie eine Kapitalplanung über einen mindestens dreijährigen Planungshorizont. Dabei sind mehrere Szenarien mit unterschiedlichen ökonomischen Annahmen aufzustellen. Dies soll sicherstellen, dass die Bank ihre Eigenkapitalanforderungen auch unter Bedingungen einhalten kann, die sich negativ auf die Vermögens- und Ertragslage auswirken.

Ökonomische Perspektive

Während die normative Perspektive in erster Linie die aufsichtsrechtliche Sichtweise widerspiegelt, bewertet die ökonomische oder barwertige Perspektive im Wesentlichen den Marktwert (Barwert) von Vermögenswerten und Verbindlichkeiten des Instituts zu einem bestimmten Stichtag. Es wird also zum Beispiel geschaut, was eine Unternehmensanleihe oder ein Immobilienkredit wert sind, wenn man sie zu einem bestimmten Stichtag verkaufen würde. So würden beispielsweise viele schlecht bewertete Unternehmensanleihen in den Eigenanlagen des Instituts die ökonomische Perspektive negativ beeinflussen. Die ökonomische Perspektive dient vornehmlich der langfristigen Sicherung der Substanz des Instituts.

Perspektiven ergänzen sich

Die normative und ökonomische (barwertige) Perspektive ergänzen sich also gegenseitig. Während die normative Sichtweise bewertet, ob insbesondere die regulatorischen Eigenkapitalauflagen erfüllt werden, gibt die ökonomische Sichtweise – auch im zeitlichen Verlauf durch den Vergleich verschiedener Stichtage – Hinweise darauf, wie es um die Substanz des Instituts bestellt ist.

Darstellung der Risikotragfähigkeit

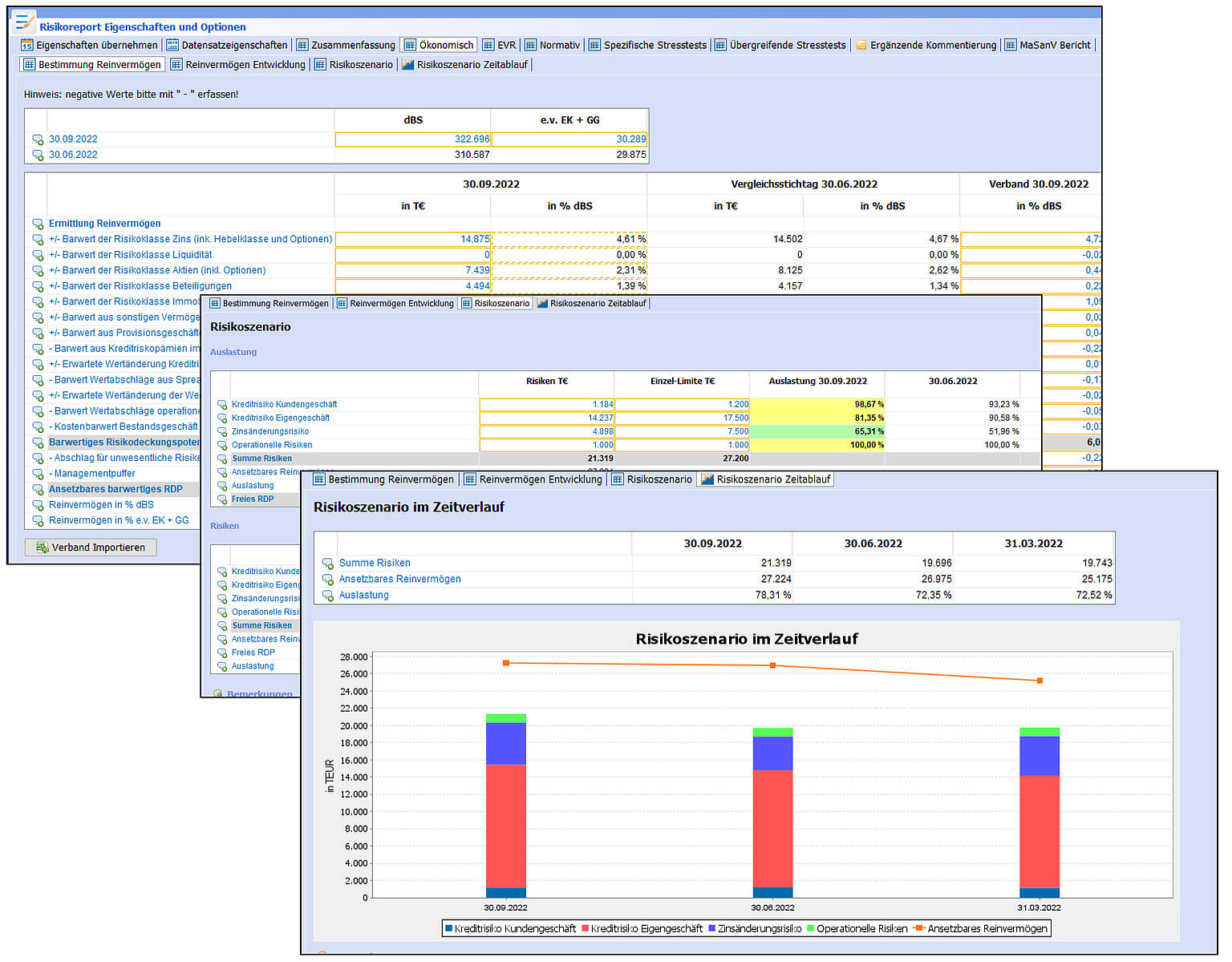

Die ökonomische Perspektive stand den Kreditinstituten im GVB-Risikobericht bereits in der Version 1.2 seit 2018 zur Verfügung. Mit dem aktuellen Risikobericht bietet der GVB den Volksbanken und Raiffeisenbanken die Möglichkeit an, sowohl die Entwicklung des Reinvermögens als auch die Entwicklung der Risiken im Zeitablauf darzustellen. Der GVB erachtet gerade diesen Berichtsbaustein als äußerst wichtig und hilfreich, da alle Berichtsempfänger in den jeweiligen Häusern noch sehr wenig Erfahrung mit den Schwankungsbandbreiten und den unterjährigen Effekten besitzen. Basis für das Controlling sind Vergleiche. Sie ermöglichen es, Veränderungen aufzuzeigen und in den entsprechenden Kommentaren darauf einzugehen.

Mit dem neuen Risikobericht bietet der GVB den Genossenschaftsbanken die Möglichkeit, sowohl die Entwicklung des Reinvermögens als auch die Entwicklung der Risiken im Zeitablauf darzustellen.

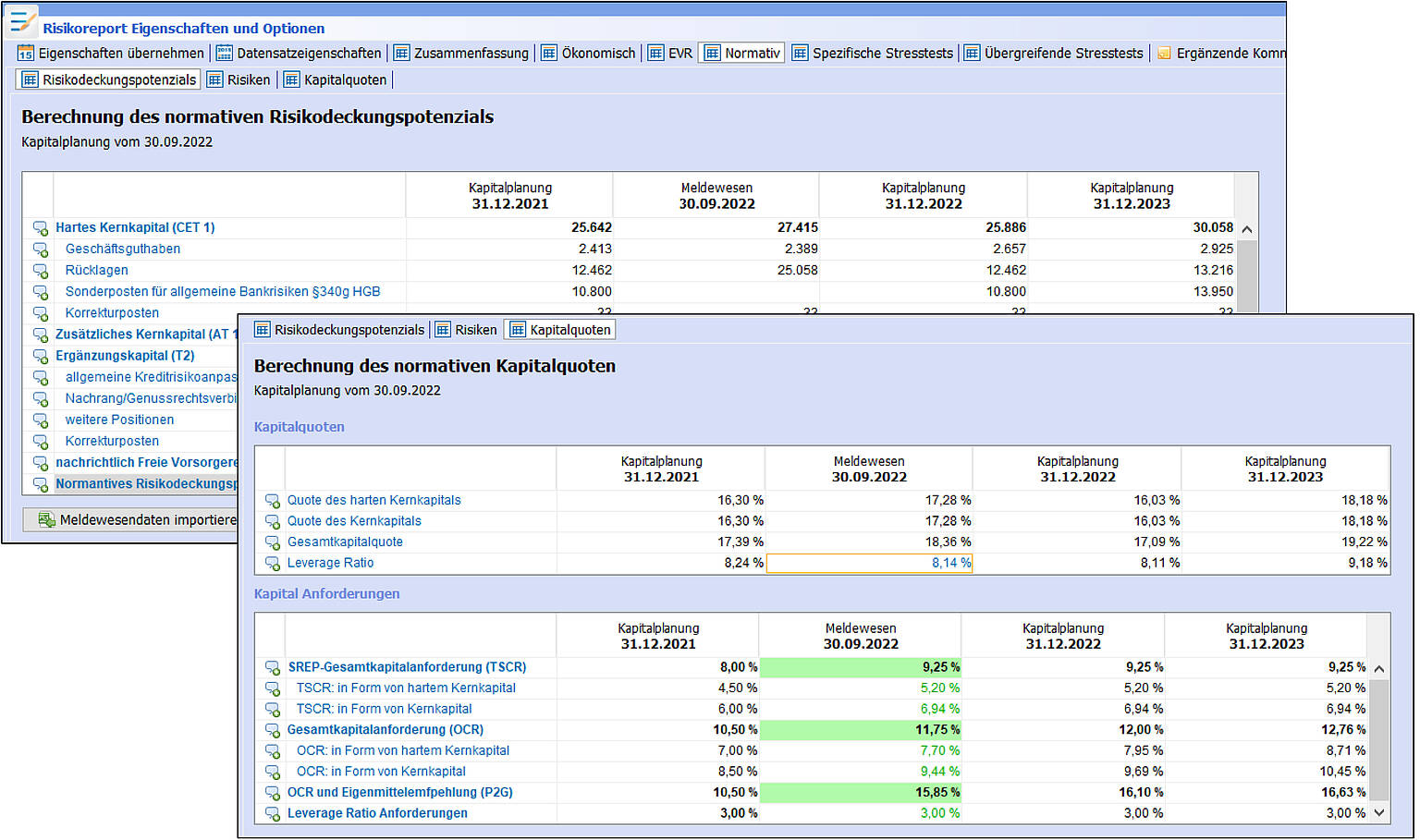

Normative Perspektive

Nicht ganz neu, allerdings viel umfassender stellt sich die Berichterstattung zur normativen Perspektive dar. Im Fokus der Aufsicht steht die laufende Überprüfung der „normativen RTF“. Gemeint ist damit nicht die alte Logik nach der Gesamtbank-Risikosteuerung (GeBaRiS), sondern einzig und allein die Gegenüberstellung der Eigenkapitalerwartung der Aufsicht mit der Eigenmittelausstattung des jeweiligen Instituts. Was in der Vergangenheit selbstverständlich war, wird nun in einen eigenen Berichtsbaustein gegossen. Ergänzt wird dieser durch die Gegenüberstellung der geplanten und der zum Berichtsstichtag aktuelle erreichten Eigenkapitalquote. Somit entsteht ein Impuls, die Güte der Eigenkapitalplanung zu hinterfragen. Abweichungsgründe können ebenfalls in separaten Kommentierungsfeldern erläutert werden.

In einem neuen Berichtsbaustein lassen sich im GVB-Risikobericht die Eigenkapitalerwartung der Aufsicht mit der Eigenmittelausstattung des jeweiligen Instituts vergleichen.

Stichwort: Leitfaden zur Risikotragfähigkeit

Die bankinternen Verfahren zur Sicherstellung der Risikotragfähigkeit sind für die Bankensteuerung von großer Bedeutung. Wie diese auszusehen haben, ist im Kreditwesengesetz (KWG) sowie den Mindestanforderungen an das Risikomanagement der Banken (MaRisk) geregelt. Die Kriterien und Maßstäbe der Aufsicht zur Beurteilung dieser Konzepte sind im Leitfaden zur aufsichtlichen Beurteilung bankinterner Risikotragfähigkeitskonzepte niedergelegt (RTF-Leitfaden). Aufgrund weitgehender Änderungen der europäischen Aufsichtsstruktur und -praxis veröffentlichten BaFin und Deutsche Bundesbank im Mai 2018 einen grundlegend überarbeiteten und neu strukturierten Leitfaden. Ziel war es, die Kriterien zur Beurteilung bankinterner Risikotragfähigkeitskonzepte (Internal Capital Adequacy Assessment Process – ICAAP) auf eine neue Basis zu stellen.

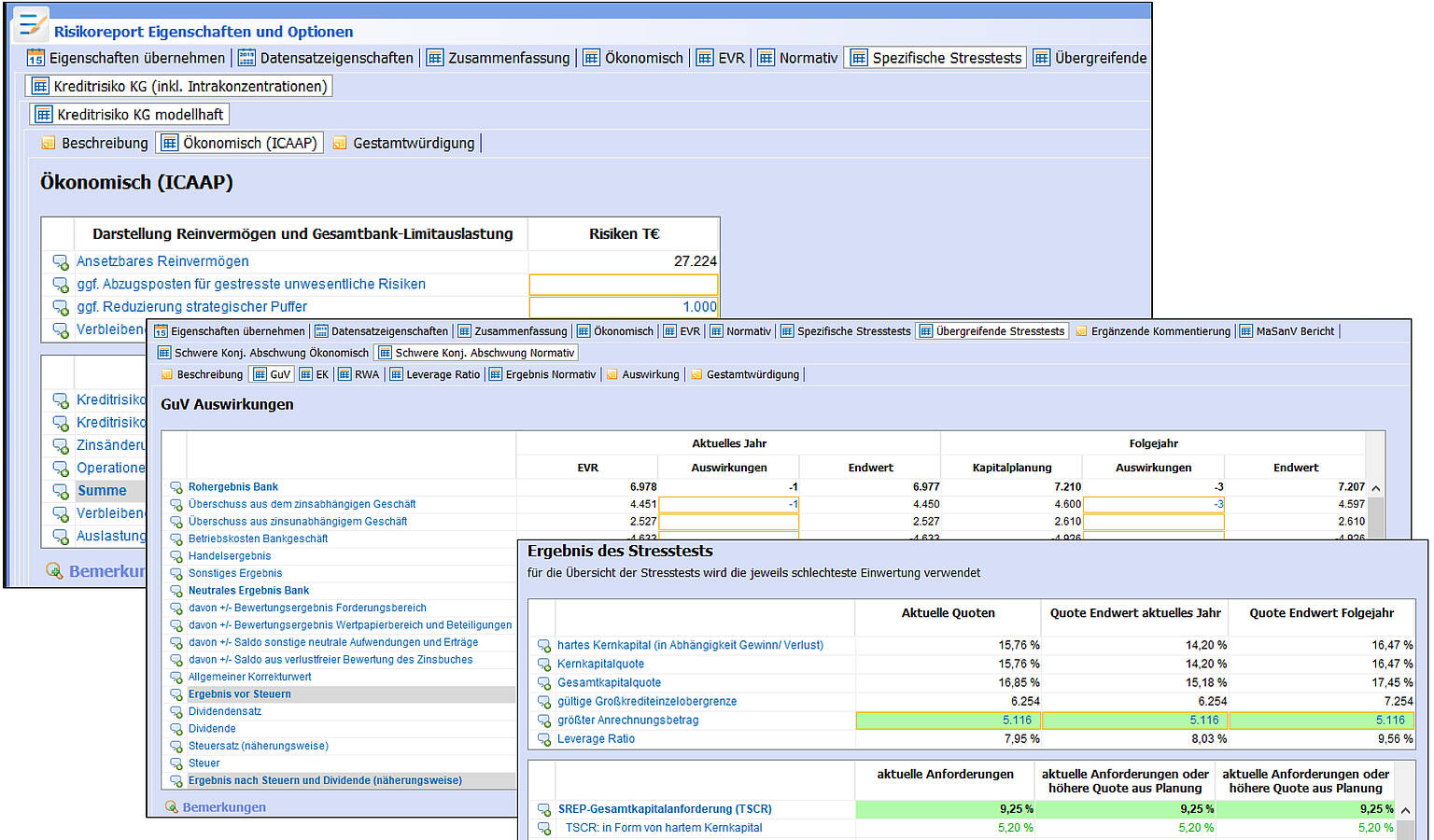

Stresstests

Als größte Herausforderung sowohl in konzeptioneller als auch in technischer Hinsicht kristallisierte sich das Stresstestkonzept heraus. Aufgrund der umfangreichen Kombinationsmöglichkeiten (risikoartenspezifisch, risikoartenübergreifend, modellfrei, modellbehaftet, normativ, ökonomisch) gilt es hier, den Überblick zu bewahren. Bei den risikoartenspezifischen Stresstests folgt der GVB-Risikobericht der verbundweiten Logik, in der die jeweils gestresste Risikoart isoliert verändert und die nicht gestressten Risikoarten aus dem Standardszenario übernommen werden. Eine Darstellung der sich so neu ergebenden Auslastung der Risikotragfähigkeit setzt Impulse sowohl zur Dokumentation der Auswirkung („Wird die RTF gerissen?“) als auch zur Eintrittswahrscheinlichkeit („Ist ein Zinsanstieg zum aktuellen Zeitpunkt um weitere plus 300 Basispunkte realistisch?“).

Bei der normativen Perspektive stehen Aspekte des Handelsgesetzbuchs (HGB) stets an oberster Stelle. Insofern ist es aus fachlicher Sicht konzeptionell nur legitim, dass als Stresszeitpunkt jeweils der 31. Dezember heranzuziehen ist. Vereinfachend können am 31. März die Risiken für das „Rumpfjahr“ von neun Monaten berechnet werden. Ab dem Berichtsstichtag 30. Juni jedoch sind die Effekte aus den risikoartenübergreifenden Simulationen bis zum 31. Dezember des Folgejahres zu unterlegen.

Im neuen GVB-Risikobericht lassen sich verschiedene Stressszenarien modellieren. Die Ergebnisse werden übersichtlich dargestellt.

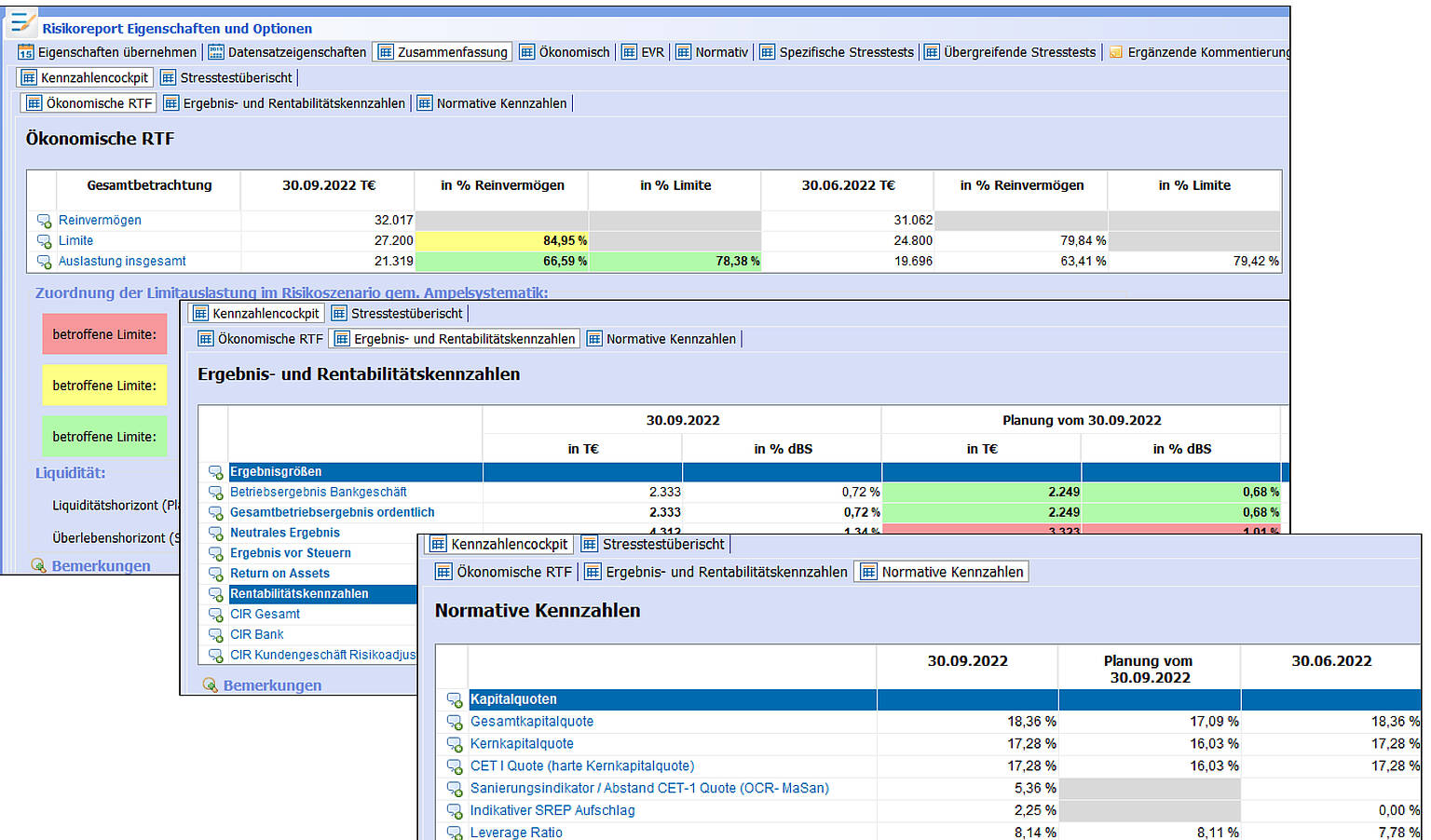

Konsolidierte Übersicht

Zudem umfasst die neueste Version des GVB-Risikoberichts eine übersichtliche Zusammenfassung inklusive Abgleichen zu Vorberichten und der Planung. Hier erhalten die Kreditinstitute eine konsolidierte Übersicht über die wichtigsten Kennzahlen (ökonomisch, normativ, Ertrags- und Rentabilitätskennzahlen) sowie die erstellten Stresstests und ihre Ergebnisse. Unterstützt wird diese Übersicht durch die gewohnte Ampelsystematik.

In der Zusammenfassung erhalten die Kreditinstitute eine konsolidierte Übersicht über die wichtigsten Kennzahlen sowie die erstellten Stresstests.

Verbesserte Handhabung

Um im Risikoreport sowohl die ökonomische als auch die normative Sichtweise bestmöglich abbilden zu können, wurde mit der neuen Version des GVB-Risikoberichts die Eigenkapitalplanung aus der GVB-Anwendung „VR-SGF-Planer“ zur Planung und Analyse der strategischen Geschäftsfelder (SGF) in den GVB-Risikobericht migriert. Dadurch können die jeweiligen Abhängigkeiten der unterschiedlichen Perspektiven integrativ betrachtet, analysiert und berichtet werden.

Während der Risikoreport umfangreich neugestaltet wurde, wurden andere Module wie der Adressrisikobericht (ADR), das Liquiditätsmonitoring (LiMO) oder die Eigenkapitalplanung lediglich leicht angepasst beziehungsweise optimiert. Die Änderungen wurden auf ein Minimum begrenzt, um die Veröffentlichung des GVB-Risikoberichts nicht weiter zu verzögern.

Fragen zum GVB-Risikobericht und zu den Neuerungen beantworten Robert Bruckmann, rbruckmann(at)gv-bayern.de, +49 89 2868 3868, und Tim Josek, tjosek(at)gv-bayern.de, +49 89 2868 3610.

Stichwort: GVB-Risikobericht

Seit Anfang 2014 stellt der Genossenschaftsverband Bayern (GVB) den bayerischen Volksbanken und Raiffeisenbanken den GVB-Risikobericht zur Verfügung. Dieser ist zentraler Bestandteil des VR SGF-Basispakets und auch der Vollversion des Tools zur Planung und Analyse der Strategischen Geschäftsfelder (SGF). Der GVB-Risikobericht unterstützt die Nutzer mit einer weitestgehend automatisierten Datenaufbereitung bei der Bewältigung der zunehmenden regulatorischen Anforderungen. Ziel ist es, ein möglichst einfaches Controlling unter Einhaltung des Mindeststandards zu gewährleisten. Der GVB-Risikobericht und die anderen Module der VR SGF-Produktfamilie werden regelmäßig aktualisiert und an neue regulatorische Vorgaben angepasst. Die Anwendung steht im VR SGF-Forum im GVB-Mitgliederportal zum Download bereit.