Kundennähe: Digitale Plattformen verändern die Markt- und Vertriebsstrukturen von Regionalbanken. Wie sollen die bayerischen Volksbanken und Raiffeisenbanken damit umgehen?

Der sich derzeit im Finanzdienstleistungssektor vollziehende digitale Strukturwandel führt zu einer Veränderung der Markt- und Vertriebsstrukturen. In diesem Zusammenhang hat sich in den vergangenen Jahren eine Vielzahl neuer Wettbewerber in Form von digitalen Plattformen etabliert, die das Ziel haben, die Schnittstelle zwischen Kunde und Bank mittels innovativer Services zu besetzen. Durch die Aggregation und übersichtliche Aufbereitung von Produkten unterschiedlicher Anbieter an zentraler Stelle sollen Kunden eine Vergleichsmöglichkeit erhalten und damit langfristig an die Plattformen gebunden werden.

Diese Entwicklung wird durch ein verändertes Kundenverhalten, das sich insbesondere durch gewachsene Anforderungen an Transparenz und Bedienerfreundlichkeit kennzeichnet, sowie durch regulatorische Vorschriften begünstigt. Hier ist vor allem die in 2018 in Kraft getretene PSD II-Richtlinie zu erwähnen, welche die Innovationsfähigkeit im Finanzdienstleistungssektor fördern soll und dazu führt, dass Banken ihre Schnittstellen für Drittanbieter öffnen müssen. Diese haben damit die Möglichkeit im Rahmen der Angebotserstellung sowohl auf die Infrastruktur der Banken als auch auf relevante Kundendaten zuzugreifen. Hierdurch können beispielsweise mittels Zahlungsstromanalysen unterschiedliche Verträge (z.B. Stromvertrag oder Versicherungen) identifiziert werden, um dem Kunden anschließend automatisierte Optimierungsangebote zu unterbreiten.

Hintergrund der Plattform-Studie

Die Studie „Plattformökonomie im Finanzdienstleistungssektor – Ausprägungsarten, Ausgestaltungsoptionen und Konzeptentwicklung für Volksbanken und Raiffeisenbanken“ ist ein Projekt des CFin – Research Center for Financial Services und des Genossenschaftsverbands Bayern zur Analyse der Bedeutung von Plattformen im Rahmen der strategischen Wettbewerbspositionierung. Die Studie hat das Ziel, unterschiedliche Plattform-Modelle zu identifizieren, voneinander abzugrenzen und vor dem Hintergrund des genossenschaftlichen Geschäftsmodells zu bewerten. Zudem werden plattformspezifische Erfolgsfaktoren abgeleitet und untersucht. Als Ergebnis wird ein Ansatz für die Ausgestaltung einer genossenschaftlichen Plattform konzipiert. Autor der Studie ist Jens Kleine, Professor für Bankmanagement und Finanzwirtschaft am CFin. Die komplette Studie können die bayerischen Volksbanken und Raiffeisenbanken im Mitgliederbereich der GVB-Webseite herunterladen.

Plattform ist nicht gleich Plattform

Bei dem Begriff ‚Plattform‘ handelt es sich um einen vielseitigen Begriff mit unterschiedlichen Ausprägungsarten. Grundsätzlich bewegen sich Plattformen in einem Markt, auf dem verschiedene Akteursgruppen miteinander verknüpft werden. Hierzu gehören zum einem die Produktlieferanten, die ihre Produkte über die Plattform vermarkten, und zum anderen die Endkunden, welche die Plattform zur Vergleichsmöglichkeit und zum Produktabschluss nutzen.

Ziel einer Plattform ist es, als Intermediär, Angebot und Nachfrage bestmöglich zusammenzuführen. Hervorzuheben ist dabei, dass die unterschiedlichen Akteursgruppen jeweils von der Größe der anderen Gruppe profitieren und ohne die Plattform nicht so effizient interagieren könnten. Im Rahmen der Plattformökonomie lassen sich zentrale Merkmale identifizieren, die alle Plattformen gemeinsamen haben:

- Plattformen agieren als Intermediäre und stellen in der Regel keine eigenen Produkte her

- Zentrale Elemente für die Nutzung der Plattform sind das Netzwerk sowie die Transparenz

- Plattformen tragen erheblich zur Reduzierung von Transaktionskosten (beispielsweise Informationskosten) bei

- Die Effizienz wird durch einen hohen Standardisierungsgrad gefördert

- Skalierbarkeit und Reichweite als zentrale Erfolgsfaktoren

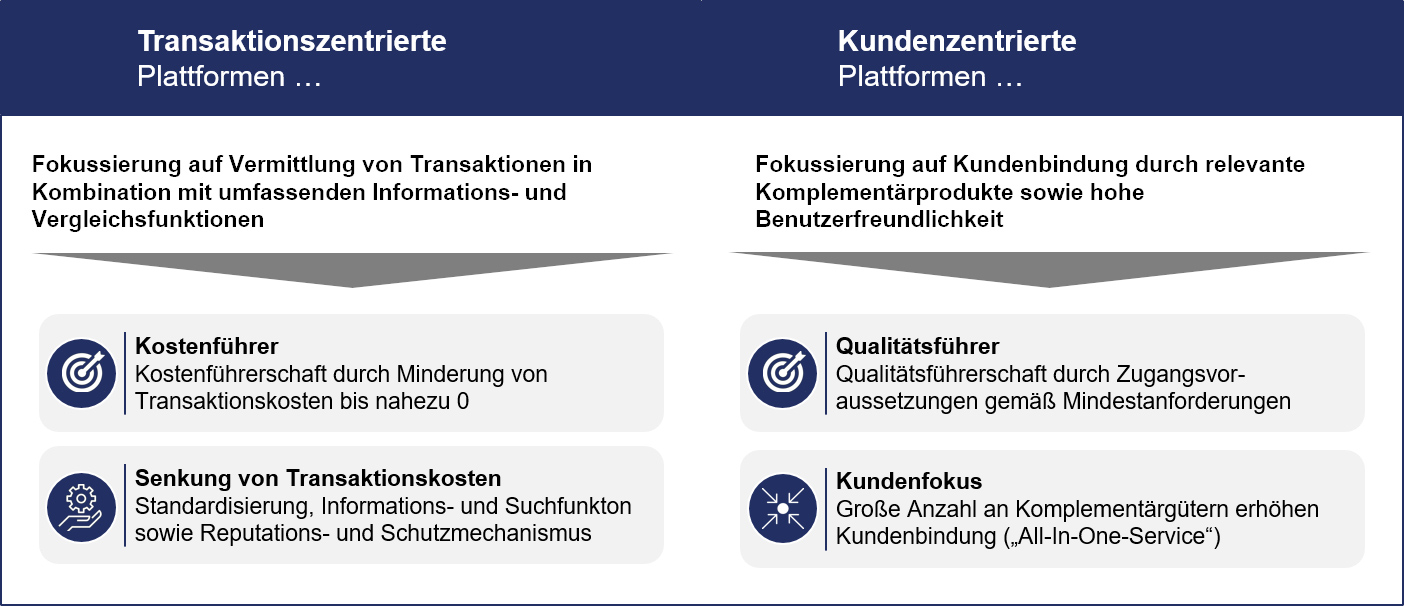

Strategische Ausrichtung von Plattformen

Transaktionszentrierte Plattformen legen den Fokus auf die Vermittlung von Produkten beziehungsweise Dienstleistungen und inkludieren dabei umfangreiche Informations- und Suchfunktionen sowie Bewertungs- und Reputationsmechanismen. In diese Kategorie lassen sich Vertriebsplattformen wie Check24 oder Verivox einordnen. Diese fokussieren sich auf die Kostenführerschaft durch eine maximale Reduzierung der Transaktionskosten, welche durch zunehmende Standardisierung und umfassende Such-, Vergleichs- und Bewertungsmechanismen erreicht wird. Erfolgreiche Plattformen kennzeichnen sich dabei durch ein großes Netzwerk, also eine Vielzahl an Produktlieferanten, sowie durch eine hohe Zahl an Endkunden.

Demgegenüber stehen die kundenzentrierten Plattformen, welche dem Ansatz der Qualitätsführerschaft folgen. Diese bieten dem Kunden eine Vielzahl an Produkten aus einer Hand sowie eine hohe Benutzerfreundlichkeit, um den Kunden langfristig an die Plattform zu binden. Kundenzentrierte Plattformen wie Apple kennzeichnen sich, im Vergleich zu transaktionszentrierten Plattformen, durch ausgewählte und qualitativ hochwertige Partnerschaften. Im Fokus steht dabei nicht die Vermittlung des günstigsten Angebots, sondern die Bindung der Kunden durch eine Vielzahl an Komplementärgütern oder auch branchenfremden Produkten in einem Ökosystem.

Vier Plattform-Modelle am Markt

Aus den Marktaktivitäten lassen sich insgesamt vier unterschiedliche Plattform-Modelle ableiten, welche den beiden strategischen Ausrichtungen (transaktions- und kundenzentrierte Plattformen) zugeordnet werden können.

Vertriebsplattformen (transaktionszentriert)

Hierunter werden Universal-Plattformen wie Check24, aber auch spezialisierte Anbieter wie Wilhelm (Versicherungsmakler der R+V Versicherung) verstanden. Diese haben entweder einen B2C- oder B2B-Ansatz und richten sich direkt an den Endkunden. Den Nutzern werden dabei ein unkomplizierter Produktvergleich sowie ein schneller Vertragsabschluss ermöglicht. Im Vordergrund stehen die Förderung von Transparenz durch Aggregation von Drittanbieterangeboten sowie die Standardisierung. Erträge werden durch Vermittlungsprovisionen generiert.

Vermittlerplattformen (transaktionszentriert)

Vermittlerplattformen haben einen B2B2C-Ansatz und fokussieren sich daher nicht, wie die Vertriebsplattformen, auf Endkunden, sondern unterstützen Vermittler / Makler in unterschiedlichen Bereichen. Neben Vergleichs- und Abschlussmöglichkeiten, bieten diese Plattformen den Vermittlern Vertriebs- und Verwaltungstools für eine effizientere Kundenbetreuung beziehungsweise zur Vertriebsunterstützung. Ein Beispiel hierfür ist die Vermittlerplattform Baufinex als Baufinanzierungsplattform der Bausparkasse Schwäbisch Hall, die sich an Immobilienmakler wendet. Erträge werden über Nutzungsgebühren sowie über Abschlussprovisionen generiert.

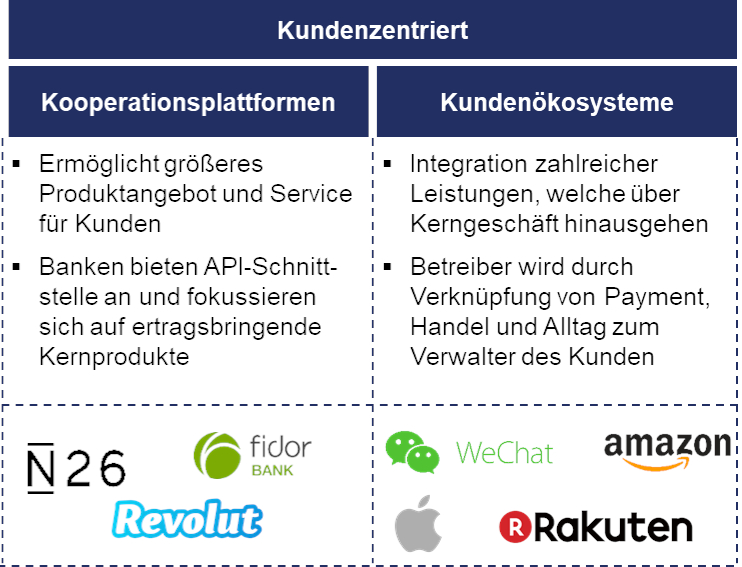

Kooperationsplattformen (kundenzentriert)

Diese eröffnen dem Kunden ein größeres Produkt- und Serviceangebot durch die Anbindung von Drittanbietern. Hierunter fallen vor allem FinTechs wie fidor, die ein Kernprodukt anbieten und dieses durch Komplementärprodukte (beispielsweise im Bereich Robo Advisory) ergänzen. Der Vorteil für die Plattform besteht darin, dass sich diese im Hinblick auf die Positionierung auf ertragsbringende Kernprodukte fokussiert und Zusatzprodukte über ausgewählte Kooperationen abgebildet werden. Der Vorteil für den Kunden besteht darin, dass dieser die Plattform nicht verlassen muss, um zusätzliche Leistungen in Anspruch zu nehmen. Ein Nachteil besteht jedoch darin, dass sich die Kunden bei Problemen und Fragen an die Drittanbieter wenden müssen.

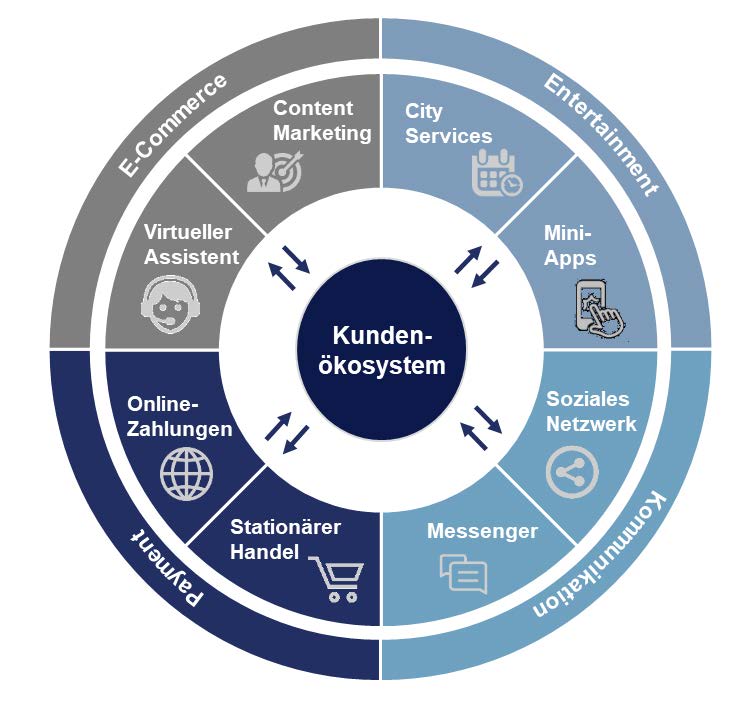

Kundenökosysteme (kundenzentriert)

Hierbei handelt es sich um das komplexeste, aber auch das ertragreichste Plattform-Modell. Neben dem Angebot von Finanzdienstleistungen werden zahlreiche Zusatzleistungen, welche über das Kerngeschäft hinausgehen, integriert. Ein Beispiel in diesem Bereich ist die chinesische Plattform WeChat, dessen Kernprodukt ein Messenger (ähnlich WhatsApp) ist, der um eine Vielzahl an Zusatzleistungen ergänzt wird. Die Plattform enthält ein eigenes Zahlverfahren (P2P und QR-Code im stationären Handel), daneben können auch Fahrkarten oder Arzttermine darüber gebucht werden. Durch die Verknüpfung von Payment, Handel und Alltag wird die Plattform zum zentralen Verwalter des Kunden. Durch den hohen Komfort wird dieser an die Plattform gebunden und ist weniger preissensibel. Derzeit existiert jedoch kein Beispiel für ein Kundenökosystem im deutschen Finanzdienstleistungssektor.

Aufgrund der mit der Thematik verbundenen Vorteile ist davon auszugehen, dass die Bedeutung von Plattformen im Finanzdienstleistungssektor zukünftig weiter steigen wird. Dennoch sind mit der Entwicklung nicht nur Vorteile, sondern je nach Rolle auch Nachteile verbunden, die sich beispielsweise in einem Margenrückgang oder dem Verlust der Kundenschnittstelle äußern können. Aus diesem Grund ist es wichtig, die Relevanz von Plattformen sowohl aus Sicht der Endkunden als auch aus Sicht der übrigen Marktteilnehmer (Produktlieferanten und Plattformbetreiber) zu untersuchen und zu bewerten.

Bewertung des Kundennutzens

1. Netzwerk

Das Netzwerk umfasst die Anzahl der angeschlossenen Produktlieferanten. Je höher die Anzahl der Produktanbieter ist, desto größer sind die Transparenz beziehungsweise die Vergleichbarkeit auf einer Plattform.

2. Produktangebot

Das Produktangebot, als zweite Komponente, bezieht sich auf die Produktvielfalt. Hier wird beurteilt, ob neben dem Kernprodukt auch Komplementärgüter oder branchenfremde Produkte und Leistungen zur Steigerung der Kundenbindung angeboten werden.

3. Funktionsumfang

Dieses Kriterium beurteilt die Reduktion der Transaktionskosten durch das von der Plattform genutzte Matching-System (Informations-, Vergleichs-, und Bewertungsangebot), um Angebot und Nachfrage optimal zusammenzuführen. Je mehr Funktionalitäten eine Plattform anbietet, desto höher die Wahrscheinlichkeit, dass ein Kunde das für sich richtige Angebot findet und abschließt.

Bei der Bewertung muss berücksichtigt werden, dass die Kriterien eine unterschiedliche Bedeutung für die transaktions- und kundenzentrierten Modelle haben. So hat beispielsweise das Netzwerk bei einem transaktionszentrierten Modell eine wesentlich höhere Relevanz als bei einem kundenzentrierten Modell, da Letzteres den Fokus auf ausgewählte beziehungsweise hochwertige Partnerschaften legt. Auf der anderen Seite ist das Produktangebot bei einer kundenzentrierten Plattform wichtiger als bei einer transaktionszentrierten Plattform, da hier die Kundenbindung im Vordergrund steht.

Bei den transaktionszentrierten Plattformen bietet vor allem Check24 als universal ausgerichtete Vertriebsplattform einen hohen Kundennutzen. Dieser resultiert vor allem aus der großen Produktvielfalt in Kombination mit hohen Netzwerkeffekten. Zudem verfügt die Plattform über ein ausgereiftes Matching-System, um Angebot und Nachfrage bestmöglich zusammenzuführen. Vermittlerplattformen verfügen aufgrund der Zielgruppenfokussierung grundsätzlich über geringere Netzwerkeffekte auf Seite der Kunden. Dennoch sind auch hier eine große Produktvielfalt sowie der Funktionsumfang für die Vermittler/Makler zentrale Erfolgsfaktoren.

Bei den Kooperationsplattformen, die zur Kategorie der kundenzentrierten Plattformen gehören, schneiden die FinTechs N26 und fidor am besten ab. Diese zeichnen sich zwar, aufgrund der spezifischen Charakteristika, durch geringe Netzwerkeffekte auf Seiten der Produktlieferanten aus, dafür wird häufig eine Vielzahl an qualitativ hochwertigen Komplementärprodukten (z.B. Versicherungsmanager oder Robo Advisor) im Bereich Finanzen angeboten.

Im Segment der Kundenökosysteme bieten Universal-Systeme wie WeChat den höchsten Kundenwert. Diese kennzeichnen sich durch hohe Netzwerkeffekte auf Seiten der Kunden und ein großes Produktangebot aus unterschiedlichen Bereichen. Der Funktionsumfang ist jedoch insgesamt etwas geringer als bei Vertriebs- oder Vermittlerplattformen.

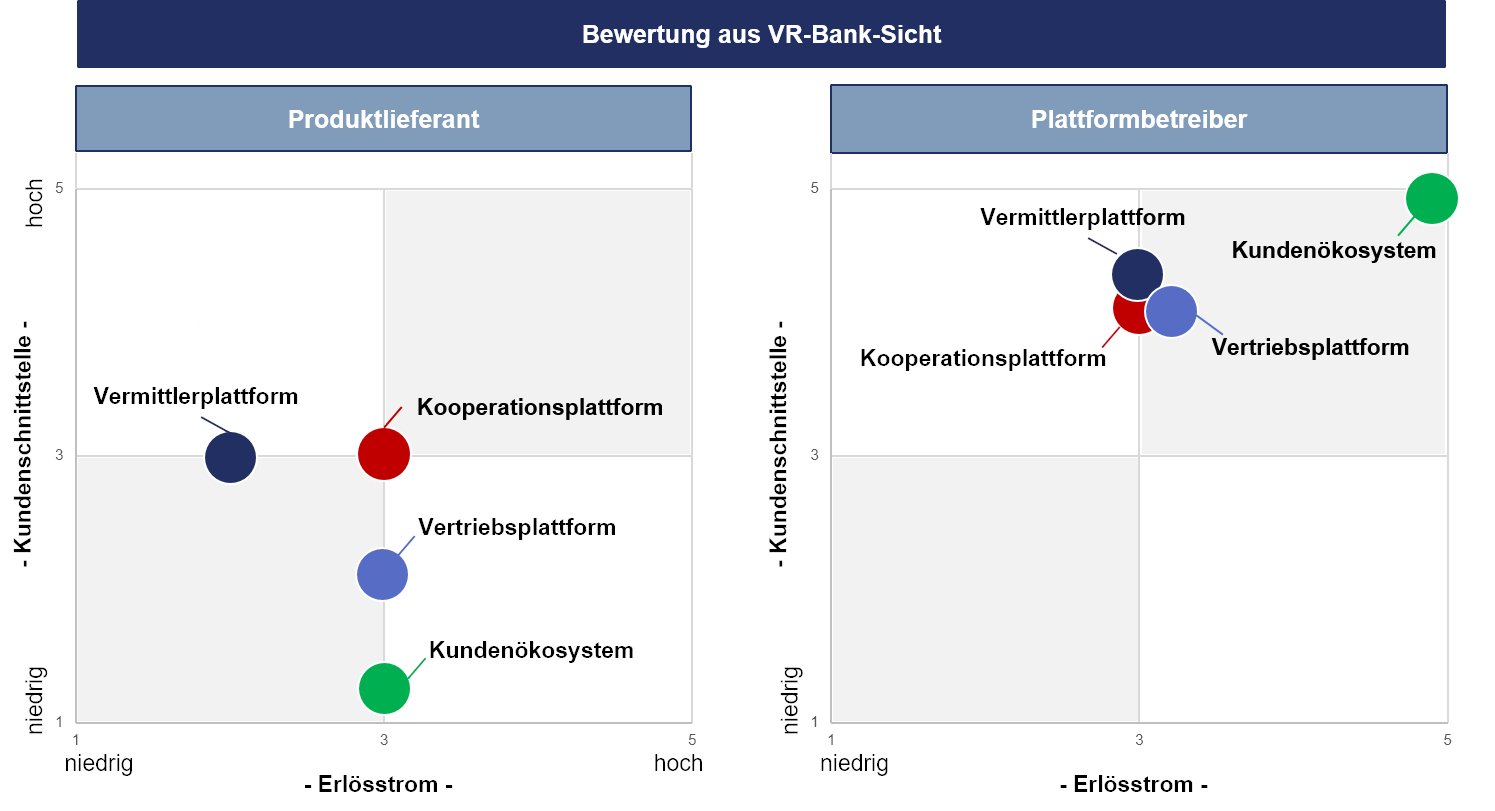

Bewertung aus der Perspektive einer Volksbank Raiffeisenbank

1. Kundenschnittstelle

Die Kundenschnittstelle wird zukünftig ein entscheidender Erfolgsfaktor im Finanzvertrieb, da derjenige, der über das Front-End verfügt, Hauptansprechpartner des Kunden sein wird und über die Kundendaten verfügt. Plattformen hingegen tragen dazu bei, dass Banken die Kunden- und Datenhoheit zunehmend verlieren.

2. Erlösströme

Neben der Kundenschnittstelle spielt die Veränderung der Erlösströme im Vergleich zum heutigen zentrierten Vertriebsansatz eine wichtige Rolle. Dies umfasst vor allem die Verlagerung der Vertriebsprovisionen hin zu Drittanbietern sowie die Höhe der Provisionen.

3. Steuerbarkeit

Unter dem Aspekt Steuerbarkeit wird die Möglichkeit verstanden, Einfluss auf die Inhalte einer Plattform zu nehmen. Hierbei handelt es sich beispielsweise um das Ranking oder Produkt-Listing.

Insgesamt ist die Rolle des Plattformbetreibers anzustreben, da das Auftreten als reiner Produktlieferant zwar den Vorteil hat, dass zusätzliche Vertriebskanäle genutzt und neue Kundengruppen angesprochen werden können, der Vertriebserfolg jedoch im Wesentlichen von der Reputation der jeweiligen Plattform abhängt. Zudem geht mit der Rolle des Produktlieferanten, aufgrund der Netzwerkeffekte, eine Margenreduzierung einher. Dies hängt damit zusammen, dass es sich bei Plattform-Kunden in der Regel um ein preissensibles Klientel handelt. Dadurch kann es, insbesondere bei den Volksbanken und Raiffeisenbanken als Qualitätsführer, zu strategischen Konflikten innerhalb des eigenen Geschäftsmodells kommen.

Positioniert sich eine Volksbank Raiffeisenbank hingegen als Plattformbetreiber, hat dies den Vorteil, dass sie Einfluss auf die auf der Plattform angebotenen Produkte nehmen kann. Zudem verfügt der Plattformbetreiber über die Kundenschnittstelle und die Datenhoheit, was sich in einer erhöhten Marktwahrnehmung bemerkbar machen kann. Dies ist, insbesondere vor dem Hintergrund der steigenden Bedeutung von zielgerichteten Datenanalysen und der damit verbundenen Kundenansprache, ein zunehmend wichtiger werdender Faktor. Auf der anderen Seite besteht eine große Herausforderung in Bezug auf die Reichweite. Als Plattformbetreiber gilt es die sogenannte Henne-Ei-Problematik zu lösen, was bedeutet, dass der Betreiber gleichzeitig Produktlieferanten und Endkunden akquirieren muss, um die Attraktivität der Plattform für die jeweilige andere Gruppe zu erhöhen. Zudem sind mit der Plattform hohe Betriebs- und Entwicklungskosten verbunden.

Anforderungen an das Plattform-Management

Vor dem Hintergrund der Bewertung ergibt sich der höchste Gesamtnutzen aus Sicht einer Volksbank Raiffeisenbank in der Rolle des Plattformbetreibers eines Kundenökosystems, da so das Front-End zum Kunden sowie die damit verbundenen Erträge gehalten werden können. Zum anderen hat der Plattform-Betreiber maßgeblichen Einfluss auf die Inhalte der Plattform.

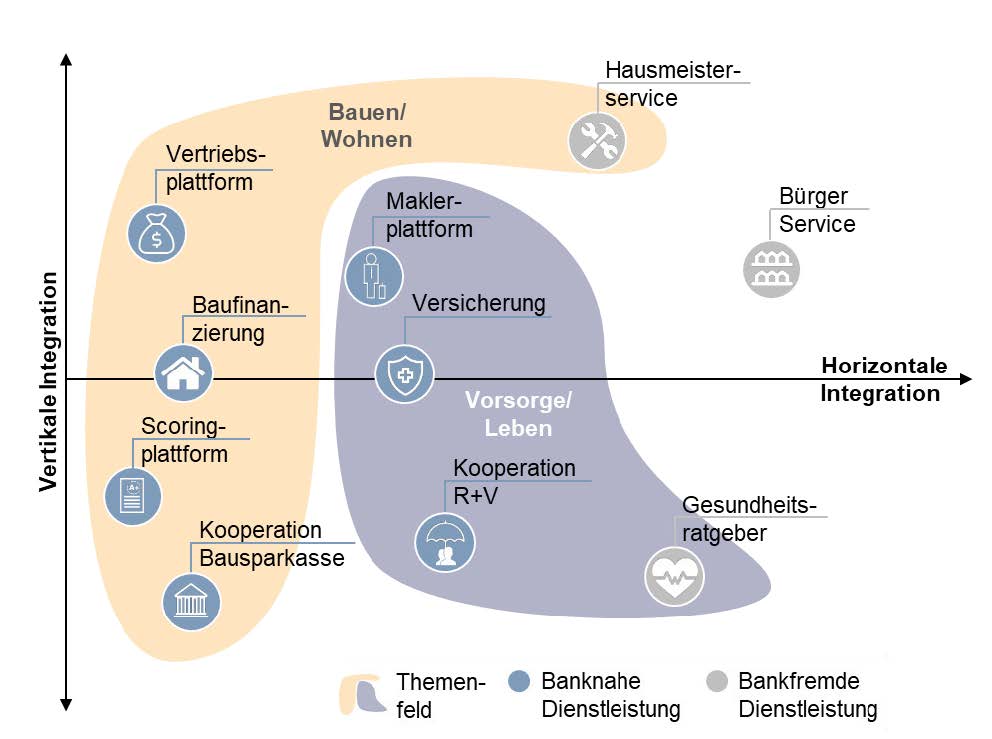

Ziel ist es, dass jedes Institut ein eigenes individuelles Kundenökosystem aufbaut, dessen Kernprodukt das Girokonto bildet, welches um eigene oder fremde Komplementärprodukte beziehungsweise Themenwelten ergänzt werden kann. Im Rahmen der Themenwelt „Bauen und Wohnen“ können beispielsweise Zusatzservices wie Immobilienplattformen, Objektbewertungstools oder Hausmeister-Services über Plug-Ins integriert werden. Dies führt dazu, dass der Kunde im Rahmen der „Customer Journey“ umfassend begleitet und frühzeitig an die Bank gebunden werden kann, so dass die Abschlusswahrscheinlichkeit im Hinblick auf das Kernprodukt Baufinanzierung erhöht wird. Neben themenbezogenen können auch produktspezifische Plug-Ins in Form von digitalen Versicherungsmaklern oder Robo Advisors zur Verfügung gestellt werden, welche die Bank bei Bedarf in ihr Ökosystem integrieren kann.

Die Problematik besteht jedoch darin, dass die Primärinstitute in der Regel zu klein sind, um ein vollumfängliches Plattformkonzept in Eigenregie entwickeln zu können. Hierzu bedarf es der Unterstützung einer zentralen und vor allem neutralen Instanz, welche die notwendige Größe besitzt, um entsprechende Kooperationen und die Entwicklung voranzutreiben.

Zentralität

Plattforminfrastruktur wird zentral für alle Primärbanken durch eine Instanz angeboten und koordiniert

Regionalität

Datenhoheit liegt weiterhin bei den Primärinstituten, Ansprechpartner bleibt somit der Bankberater

Individualität

Primärinstitute entscheiden selbst über die Art und den Umfang der eingebundenen Plug-Ins in ihrem Ökosystem

Steuerbarkeit

Inhalte müssen durch Primärinstitute gesteuert werden können, diese sollten daher an der Plattform entsprechend beteiligt sein

Fazit der Studie

Plattformen führen als digitaler Intermediär auf einfache Art und Weise Angebot und Nachfrage zusammen und gewinnen zunehmend an Bedeutung für den Vertrieb von Finanzdienstleistungen. Banken, die ebenfalls als Intermediär am Markt agieren, wird hierdurch die Möglichkeit eines neuen Vertriebskanals eröffnet. Um diesen jedoch erfolgreich nutzen zu können, müssen zunächst zentrale Erfolgsfaktoren im Rahmen des Plattform-Managements identifiziert werden.

Hierbei handelt es zum einen um das Netzwerk und die damit verbundene Skalierbarkeit. Nur durch eine kritische Menge an Endkunden und Produktlieferanten kann eine Plattform langfristig ertragsorientiert arbeiten. Daneben bildet das Produktangebot eine wichtige Komponente. Erfolgreiche Plattformen kennzeichnen sich dadurch, dass neben dem Grundprodukt auch Komplementärprodukte oder branchenfremde Produkte angeboten werden. Zusätzlich müssen Plattformen möglichst einfach gestaltet sein. Dies umfasst, dass die Inhalte intuitiv aufgefunden und die entsprechenden Produkte medienbruchfrei („One and Done“) abgeschlossen werden können. In diesem Zusammenhang ist es erforderlich, dass das Matching-System an die zielgruppen-spezifischen Bedürfnisse angepasst ist.

Plattformen können verschiedene Ausprägungsarten annehmen. Hierbei handelt es sich um transaktionszentrierte sowie um kundenzentrierte Plattformen. Während bei den transaktionszentrierten Plattformen die Maximierung von Produktabschlüssen im Vordergrund steht, fokussieren sich kundenzentrierte Plattformen auf die Ergänzung des Produktportfolios durch hochwertige Partnerschaften mit dem Ziel der Kundenbindung. Aufgrund der Marktfokussierung besteht für eine Bank das größte Risiko darin, dass sich eine transaktionszentrierte Plattform hin zu einem Kundenökosystem entwickelt und somit Skalierbarkeit und Qualität in einem Ansatz vereint. In der Folge kann es zum Verlust der Kundenschnittstelle und zu einer erhöhten Kundenabwanderung kommen.

Im Rahmen des Plattform-Managements befinden sich Banken jedoch aktuell eher in der passiven Rolle des Produktlieferanten. Daher sollte zukünftig versucht werden, die Rolle des Plattform-Betreibers einzunehmen, da hiermit sowohl aus Kundensicht- als auch aus Ertragssicht die größten Vorteile verbunden sind. Den zukunftsweisendsten Ansatz bildet in diesem Zusammenhang die Entwicklung eines Kundenökosystems, das den Kunden entlang der Customer Journey begleitet und diese durch entsprechende Zusatzservices in unterschiedlichen Bereichen (z.B. Vorsorge, Baufinanzierung) unterstützt.

Insbesondere bei den Volksbanken und Raiffeisenbanken gilt es zu beachten, dass diese die zentralen Ansprechpartner des Kunden sind. Damit dies auch im Rahmen eines Plattform-Ansatzes weiterhin gewährleistet werden kann, müssen Anforderungen an Zentralität, Regionalität, Individualität und Steuerbarkeit erfüllt werden. Denn nur durch die Berücksichtigung der genannten Anforderungen kann sichergestellt werden, dass die Kundenschnittstelle und die Datenhoheit weiterhin bei den Primärbanken verbleiben.

Jens Kleine, Professor für Bankmanagement und Finanzwirtschaft, CFin – Research Center for Financial Service, München

Maximilian Jolmes, wissenschaftlicher Mitarbeiter, CFin – Research Center for Financial Service, München

Thomas Peschke, wissenschaftlicher Mitarbeiter, CFin – Research Center for Financial Service, München