Multidimensional: Was macht Plattformen erfolgreich? Und wie können mittelständische Unternehmen mithalten? Plattformexperte Hamidreza Hosseini weiß Rat.

Erfolgreiche Plattformkonzerne wie Facebook oder Amazon demonstrieren seit einigen Jahren das wirtschaftliche Potenzial von umfassenden digitalen Ökosystemen. Mit einem oder wenigen Produktbereichen gestartet, entwickeln sich diese zunehmend weiter und integrieren auch fremde Produkt- und Dienstleistungsangebote, wie beispielsweise Banking-Funktionen. Ein entscheidender Erfolgsfaktor ist die Alltagsrelevanz dieser Plattformen. Sei es zur Information, Kommunikation oder für den Handel, die großen BigTech-Plattformen verfügen neben einer enormen Reichweite über eine Vielzahl an täglichen Nutzern.

Das hat der Genossenschaftsverband Bayern (GVB) im vergangenen Jahr zum Anlass genommen, die Bedeutung von Plattformen für Regionalbanken untersuchen zu lassen. Die Studie „Plattformökonomie im Finanzdienstleistungssektor – Ausprägungsarten, Ausgestaltungsoptionen und Konzeptentwicklung für Volksbanken und Raiffeisenbanken“ des Münchner „CFin – Research Center for Financial Services“ hat gezeigt, dass die Volksbanken und Raiffeisenbanken am besten fahren, wenn sie selbst Plattformen aufbauen und betreiben, um Kundenschnittstelle, Datenhoheit sowie die Kontrolle über die inhaltliche Ausgestaltung des Angebots zu behalten.

Das größte Potenzial aus Banken- wie aus Kundensicht liegt dabei in der Kombination von Kernprodukten aus dem Banking mit ergänzenden Leistungen. In diesen sogenannten Kundenökosystemen finden die Nutzer alle benötigten Produkte zu einem bestimmten Thema, ohne die Plattform verlassen zu müssen. Ein Beispiel ist die Verknüpfung einer Immobilienberatung mit passenden Versicherungsleistungen.

Aufbauend auf diesen Erkenntnissen hat das CFin im Auftrag des GVB in einer Folgestudie die Zielgruppenanforderungen an die konkrete Ausgestaltung einer Plattform analysiert. Die Studie „Ausgestaltung des Plattform-Managements für Volksbanken und Raiffeisenbanken – Modular aufgebautes Kundenökosystem mit integrierten Themenwelten“ wurde aus Mitteln des Zentralen Werbefonds bayerischer Genossenschaftsbanken (ZWF) finanziert. Der GVB bietet sie seinen Mitgliedern im MuV-Manager sowie auf der Verbandswebseite exklusiv und kostenfrei zum Download an. Das Projekt schließt inhaltlich an die Vorgängerstudie aus dem Jahr 2018 an und erweitert diese im Rahmen eines kundenzentrierten Ansatzes um eine bevölkerungsrepräsentative Befragung von 2.000 Personen sowie um spezifische Handlungsmaßnahmen für den genossenschaftlichen Sektor. Das sind die wichtigsten Ergebnisse im Überblick:

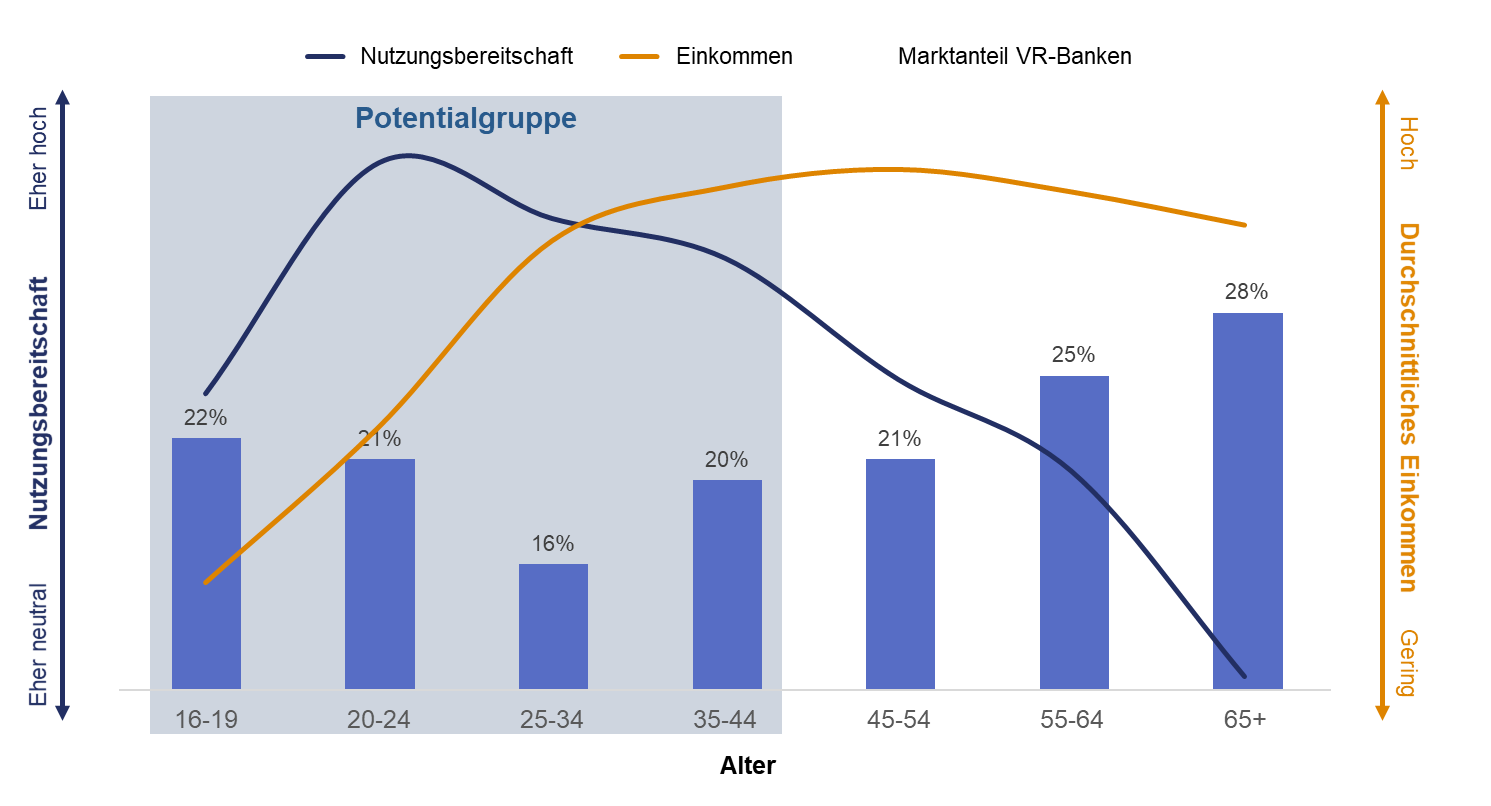

16- bis 44-Jährige als Zielgruppe besonders relevant

Zunehmend drängen neue digitale Wettbewerber mit kostengünstigen und innovativen Banking-Leistungen in den Markt. Dazu gehören nicht nur Direktbanken, sondern immer stärker auch Fintech-Banken wie N26. Gleichzeitig verändert die Digitalisierung das Nutzerverhalten in allen Lebensbereichen in einem nie gekannten Ausmaß. Das führt dazu, dass insbesondere in der wichtigen Altersgruppe der heute 16- bis 24-Jährigen (Generation Z) Kunden verloren gehen. Weil diese eine hohe digitale Affinität besitzen, eignen sie sich besonders als Zielgruppe für das Plattformgeschäft. Zudem spielen das Einkommen und die damit verbundene Kaufkraft potenzieller Plattformkunden eine wichtige Rolle. Deshalb sind auch die heute 25- bis 44-Jährigen (Generation Y) eine interessante Zielgruppe. Aus diesen Gründen sollten insbesondere diese beiden Altersgruppen verstärkt über Plattformen angesprochen werden, damit sie im jungen Erwachsenenalter nicht abwandern, beziehungsweise um einkommensstarke Kunden zurückzugewinnen. Beide Zielgruppen zusammen haben mit 77 Prozent ein überdurchschnittliches Interesse an der Nutzung von Plattformen, wie aus der neuen Studie hervorgeht.

Plattform bedeutet nicht Online Banking 2.0

Bei einem Plattform-Ökosystem handelt es sich nicht um eine Ausbaustufe des Online-Bankings. Die beiden Angebote sind daher eindeutig voneinander abzugrenzen. Im Fokus der Plattform steht vielmehr das Angebot von Dienstleistungen und realwirtschaftlichen Gütern, ergänzt um relevante Banking-Funktionen. Hieraus ergeben sich besondere Anforderungen an den Plattform-Betreiber, die sich aus einer Analyse am Markt bestehender, erfolgreicher Plattformen ableiten lassen.

Für einen erfolgreichen Marktstart und den Betrieb der Plattform sind sechs strategische Erfolgsfaktoren elementar (siehe Kasten). Erfüllt der Betreiber diese Anforderungen, kann er sich voll und ganz auf die Entwicklung und Optimierung der Plattform konzentrieren, ohne wertvolle Ressourcen für nicht-zielführende Tätigkeiten zu verschwenden.

Strategische Erfolgsfaktoren für den Aufbau von Plattform-Ökosystemen

- Time to Market: Kurze Entwicklungslaufzeit als zentraler Wettbewerbsvorteil

- Langfristige Ertragssichtweise: Aktivitäten als langfristige Investition ausrichten, mit vorrangigem Ziel der Erhöhung der Nutzerzahlen

- Kundenzentrierung: Übergreifendes Marktwissen, Ausrichtung aller Aktivitäten am Kunden

- Technisches Know-How: Einbindung erfahrener Technikpartner für Aufbau und Betrieb der IT-Infrastruktur

- Beschlussmechanismen: Schnelle und unbürokratische Entscheidungsfindung

- Reputation/Netzwerk: Positive Wahrnehmung im Netzwerk potenzieller Kunden und Anbieter

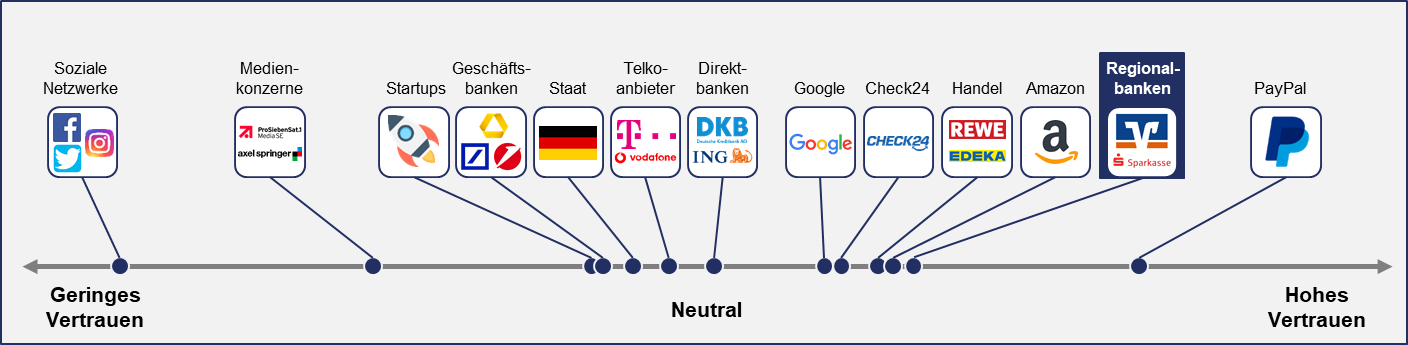

Vertrauensbonus für Volksbanken und Raiffeisenbanken

Gleichzeitig spielt das Vertrauen der Kunden in den Plattform-Betreiber eine wichtige Rolle. Die Volksbanken und Raiffeisenbanken genießen nach Spitzenreiter PayPal das höchste Vertrauen der Nutzer. Das hat die repräsentative Befragung für die Studie ergeben. Somit besitzen die Genossenschaftsbanken eine ausgezeichnete Basis für den Aufbau von Plattformen. Auch Amazon und anderen Handelsunternehmen wird ein vergleichsweise hohes Vertrauen zugesprochen. Weniger positiv bewerten die Befragten sowohl Direkt- als auch Geschäftsbanken sowie soziale Netzwerke wie Facebook.

App und Webanwendung: Die Nutzer fordern beides

Bei der Nutzung von Plattformen tendiert die Gesamtbevölkerung mit 52 Prozent verstärkt zur Web-Anwendung, während 19 Prozent die App bevorzugen. Die Generation Z tendiert hingegen mit 43 Prozent deutlich stärker zur App-Lösung, lediglich 30 Prozent bevorzugen die Web-Variante. Ein knappes Drittel wünscht sich eine situationsabhängige Lösung über beide Kanäle. Um das gesamte Potenzial der Zielgruppe zu aktivieren, ist es in der Folge erforderlich, die Plattform kanalübergreifend zu konzipieren.

Präferenz für modularen Aufbau der Plattform

Bei der konzeptionellen Ausgestaltung einer Plattform stehen entweder eine statische oder eine modulare Struktur zur Auswahl. Kennzeichnend für das statische Modell ist ein abgeschlossenes Leistungsspektrum, das nicht individuell erweitert werden kann. Einer einfachen Steuerung stehen die Nachteile einer fehlenden Individualisierbarkeit sowie einer damit verbundenen Gefahr des Verlusts der Wettbewerbsfähigkeit gegenüber. Der modulare Ansatz setzt auf Schnittstellen, die in einfacher Weise erweiterbar sind und somit an die individuellen Marktgegebenheiten angepasst werden können. In diesem Fall stellt die Steuerung der Anbindungsmöglichkeiten eine wesentliche Aufgabe des Plattform-Managements dar, um einer potenziellen Überfrachtung entgegenzuwirken. Dieses Modell wird auch vonseiten der Kunden präferiert. 69 Prozent der potenziellen Nutzer bevorzugen einen modularen Aufbau. In Hinblick auf die regionale Ausrichtung spricht sich die Mehrheit der Kunden für eine Mischvariante mit einem regionalen Kernangebot, welches um überregionale Angebote ergänzt wird, aus.

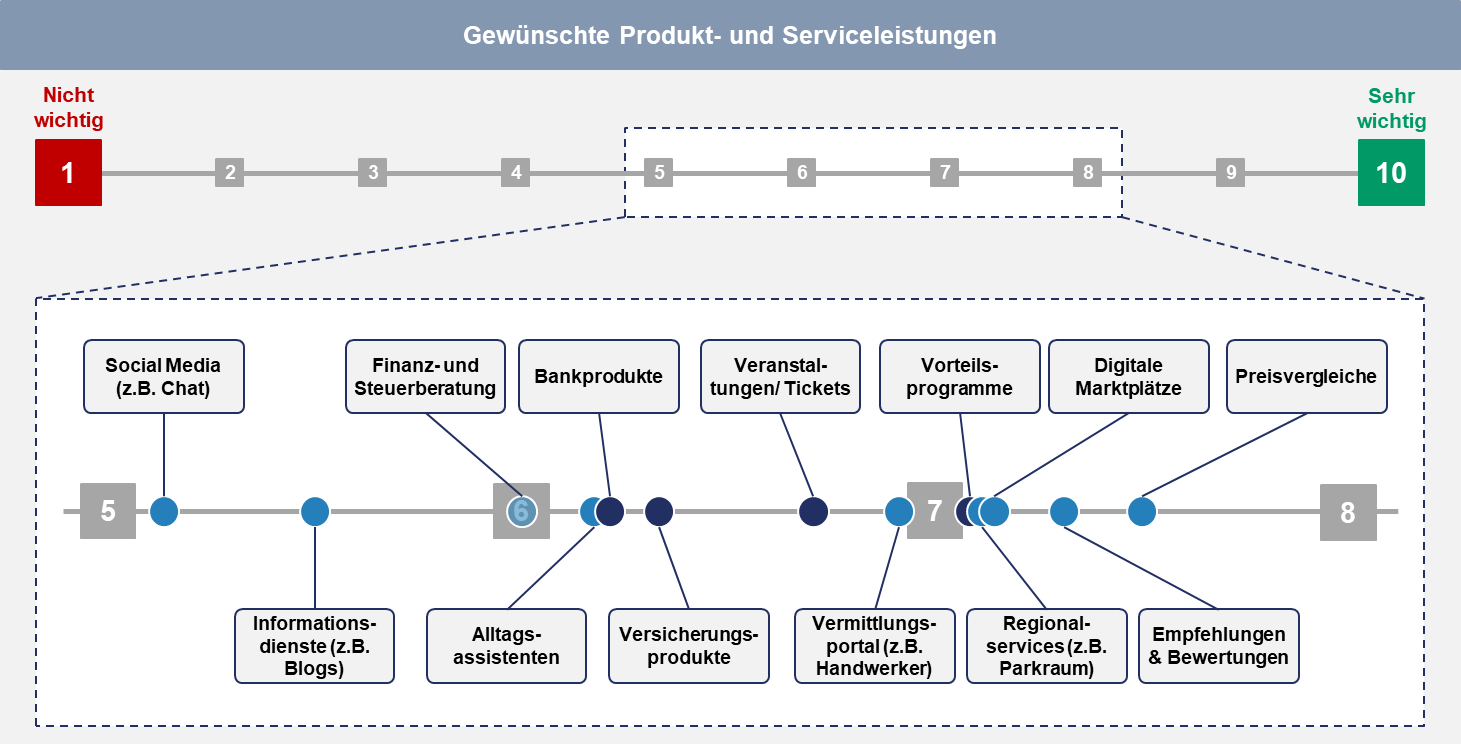

Inhalt: Mehr als Bankdienstleistungen

Der besondere Mehrwert eines Kundenökosystems besteht in der Kombination von themenspezifischen Kernleistungen mit wertstiftenden Angeboten von Drittanbietern zur Erhöhung von Nutzungsfrequenz und Kundenzufriedenheit. Potenzielle Nutzer wünschen sich themenübergreifend vor allem Preisvergleiche, Empfehlungen und Bewertungen sowie digitale Marktplätze als Bestandteil der Plattform. Daneben sind regionale Services, Vorteilsprogramme sowie Vermittlungsportale zum Beispiel für Handwerker von höherer Relevanz.

Bei dem Wunsch nach Banking-Leistungen auf der Plattform lässt sich eindeutig zwischen Services mit Payment-Bezug sowie anderen Produkten differenzieren. Insbesondere Funktionen zu Konto und Karte werden von der Zielgruppe als relevant erachtet, gefolgt von Bezahlfunktionen. Letztere wünscht sich insbesondere die Generation Z. Weniger relevant sind hingegen Produkte aus den Bereichen Investments, Vorsorge und Baufinanzierung. Insbesondere erachten die befragten Kunden solche Funktionen als relevant, die bankfremde Leistungen ermöglichen. Dazu gehört in erster Linie die Möglichkeit, zu bezahlen.

Freizeit und Shopping sind priorisierte Themenwelten

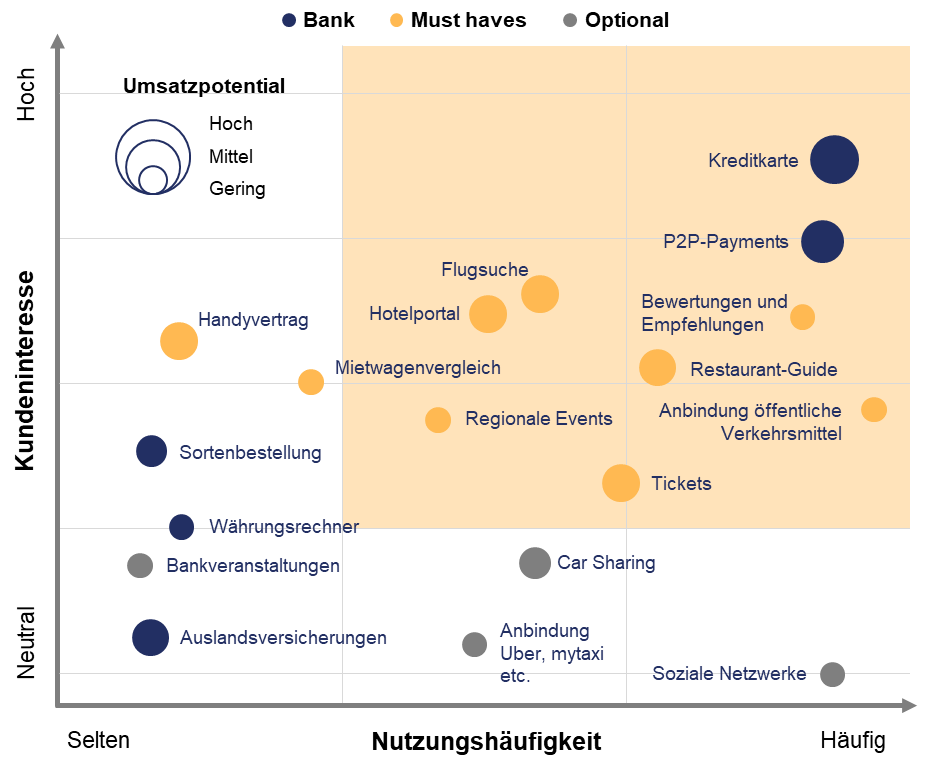

Einer der wichtigsten Aspekte des Plattform-Managements besteht darin, den inhaltlichen Fokus festzulegen. Die für die Studie durchgeführte Befragung hat dabei ergeben, dass die potenziellen Plattform-User insbesondere die Themenwelten „Freizeit und Reise“ sowie „Shopping und Wünsche“ für interessant erachten. Hierbei handelt es sich um Themenwelten, die für die Kunden eine hohe Konsumrelevanz haben und eine Rolle im täglichen Leben spielen. Dabei sollten primär Produkt- und Serviceleistungen mit hohem Kundeninteresse sowie einer hohen Nutzungshäufigkeit angeboten werden. Dabei lassen sich drei Bausteine unterscheiden: Neben dem Kernangebot – den sogenannten „Must haves“ – sind das Bankleistungen und optionale Angebote. Bei der Themenwelt „Freizeit und Reise“ gehören zu den unentbehrlichen Bankleistungen zum Beispiel verschiedene Kreditkartenfunktionen. Im Bereich der „Must haves“ stehen vor allem Reise- und Vergleichsportale sowie Bewertungen und Empfehlungen im Vordergrund.

Netzwerk der Genossenschaften bietet Mehrwert

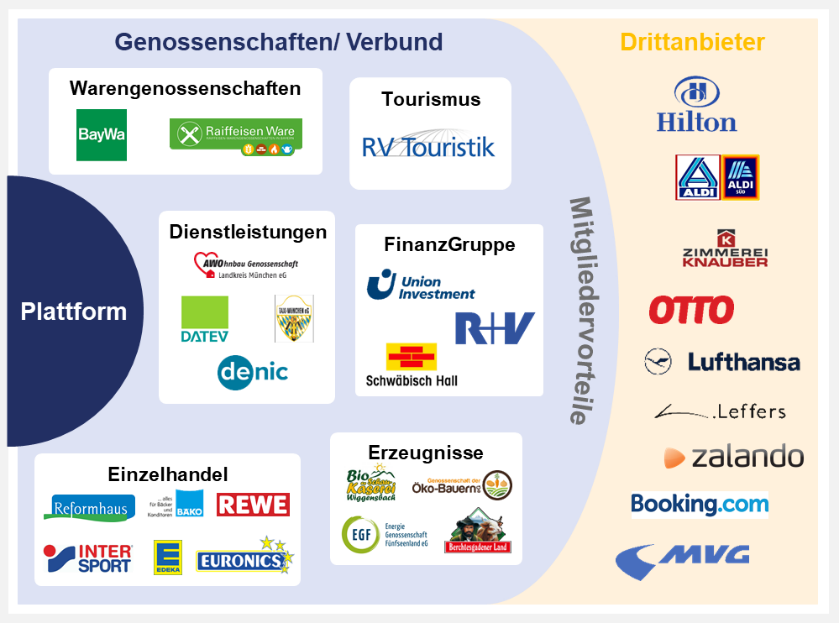

Beim Aufbau eines Plattform-Netzwerks gilt es, die relevanten Anbieter auszuwählen, da die Attraktivität eines Ökosystems mit der Anzahl der Anbieter und einem entsprechend differenzierten Produkt- und Serviceportfolio steigt. Das breite Spektrum der in Deutschland existierenden Genossenschaften bietet hierfür eine hervorragende Ausgangssituation. Sowohl im Dienstleistungs- als auch im realwirtschaftlichen Bereich gibt es diesbezüglich eine Vielzahl an Angeboten, die mit einem vergleichsweise überschaubaren Koordinationsaufwand an die Plattform angebunden werden können. Das breit aufgestellte Angebot wird durch die Verbundinstitute der Genossenschaftlichen FinanzGruppe im Bereich der Bankleistungen abgerundet. Für den Aufbau und den Betrieb einer Plattform bietet diese Konstellation entscheidende Wettbewerbsvorteile gegenüber anderen potenziellen Betreibern im Hinblick auf die Anbindung von Services sowie die Konditionsfindung.

Fazit

Ein hohes Maß an Interesse und Nutzungsbereitschaft in der Bevölkerung sowie die in Deutschland einzigartige Ausprägung des genossenschaftlichen Sektors bieten den Volksbanken und Raiffeisenbanken große Potenziale für den Aufbau und den Betrieb eines Plattform-Ökosystems. Mit der digitalen Leistungserweiterung kann der Abwanderung junger Kunden zu digitalen Konkurrenten entgegengewirkt sowie die Kundenzufriedenheit und das Cross-Selling gesteigert werden. Zum Markteintritt sollten sich die Betreiber funktional und inhaltlich klar an den Kundenbedürfnissen orientieren. So ist beispielsweise der Zugang über Web und App mit einem einheitlichen Kundenerlebnis ein elementarer Baustein für den Erfolg. Zu Beginn sollte sich die Plattform auf Themenwelten mit höchstem Kundeninteresse (Freizeit und Reise, Shopping und Wünsche) und einer hohen Nutzungsfrequenz konzentrieren sowie einen limitierten, aber dafür ausgereiften Funktionsumfang aufweisen. Zudem sollten die Plattform-Betreiber eine Reihe strategischer Faktoren beachten, da diese grundlegend für eine erfolgreiche Umsetzung sind. Dabei schadet es nicht, wenn sie sich an bestehenden, erfolgreichen Plattformen orientieren.

Dr. Jens Kleine ist Professor für Bankmanagement und Finanzwirtschaft, CFin – Research Center for Financial Services. Maximilian Jolmes und Thomas Jürgenschellert sind dort wissenschaftliche Mitarbeiter.

Weiterführende Links

- Die Studie „Ausgestaltung des Plattform-Managements für Volksbanken und Raiffeisenbanken“ sowie die Vorgänger-Studie „Plattformökonomie im Finanzdienstleistungssektor“ aus dem Jahr 2018 stehen im Mitgliederbereich der GVB-Webseite zum Download bereit

- Die Präsentationen zu den beiden Studien stehen im MuV-Manager zum Download bereit