MoneyCoaster: Mit dem Finanzbildungsprogramm von Union Investment hat die Raiffeisenbank Altdorf-Ergolding gute Erfahrungen gesammelt.

Herr Hirschbrich, das Jahr 2022 war für Rentenpapiere, wie für andere Anlageklassen auch, kein leichtes. Warum?

Stephan Hirschbrich, Leiter der Abteilung Rates bei Union Investment. Foto: Union Investment

Stephan Hirschbrich: Der russische Einmarsch in der Ukraine und seine wirtschaftlichen Folgen haben die Unsicherheit an den Kapitalmärkten erhöht. Die Konjunktur hatte sich bereits vor Beginn des Kriegs abgekühlt und ist in der Folge abgestürzt. Auch die Inflation, die vor Kriegsausbruch gestiegen war, hat mit Beginn der Kampfhandlungen deutlich angezogen. Im Jahresverlauf sind die Teuerungsraten in vielen Regionen der Welt dann auf zweistellige Werte angestiegen. Das lag unter anderem an höheren Rohstoffpreisen sowie der Kombination aus knappem Güterangebot und robuster Nachfrage. Diese war zum Teil von Nachholeffekten aus der Corona-Pandemie getrieben.

Welche Rolle haben die Notenbanken gespielt?

Hirschbrich: Die US-Notenbank Federal Reserve (Fed) hat als erste auf die hohe Inflation reagiert und ab März 2022 die Leitzinsen erhöht. Die Europäische Zentralbank (EZB) folgte ab Juli des Jahres. Zudem liefen Anleiheankaufprogramme aus. Durch die Kombination aus steigender Inflation und restriktiverer Geldpolitik sind an den Rentenmärkten die Kurse sicherer Staatsanleihen gefallen. In Verbindung mit zunehmenden Konjunkturrisiken haben sich dadurch in anderen Anleihesegmenten, beispielsweise bei Anleihen aus den Peripherieländern der EU und Unternehmens- sowie Schwellenländeranleihen, zusätzlich die Renditeaufschläge erhöht. Selbst konservative Fondslösungen konnten sich diesen negativen Vorgaben nicht entziehen.

„Unsere Volkswirte gehen davon aus, dass der Gipfel der Zentralbankzinsen in den USA im Sommer erreicht sein wird, im Euroraum im September.“

Sie vertreten die These, dass Rentenpapiere nun eine Renaissance erleben. Können Sie das erläutern?

Hirschbrich: Die Renaissance der Rentenanlagen hat bereits zum Ende des vergangenen Jahres begonnen, weil sich damals begonnen hatte abzuzeichnen, dass der Höhepunkt der Inflation in den USA überschritten war und auch im Euroraum schien man kurz vor dem Höhepunkt zu stehen. Die Inflation entscheidet, ob die hohe Zinsvolatilität aus dem Markt verschwinden kann und Kreditaufschläge begrenzt bleiben. Wenn die Teuerung nachlässt, können die Notenbanken den Straffungskurs verlangsamen oder beenden. Das bedeutet für den Anleihemarkt: Man bekommt mehr Rendite für gute Kreditqualitäten bei gleichzeitig besserem Schutz vor Wertverlust. Für den Kapitalmarkt ist entscheidend, wann der Zinsgipfel erreicht ist und wie lange das dann erreichte Zinsniveau anhält. Da die Teuerung nachlässt, dürften die Notenbanken bald nicht weiter an der Zinsschraube drehen. Unsere Volkswirte gehen davon aus, dass der Gipfel der Zentralbankzinsen in den USA im Sommer erreicht sein wird, im Euroraum im September.

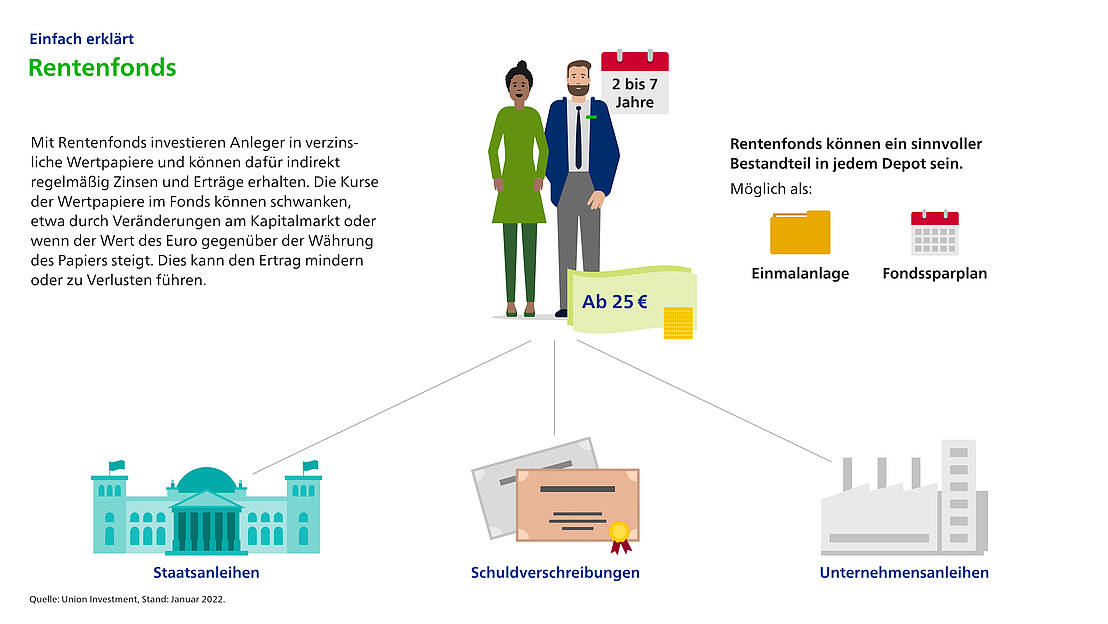

Was sind Rentenfonds?

Bei Rentenfonds investiert das Portfoliomanagement in verzinsliche Wertpapiere. Das können etwa Staats- oder Unternehmensanleihen sein. Im Gegenzug erhalten Gläubiger Zinsen. Die regelmäßigen Zinszahlungen sind der Grund dafür, dass solche Anleihen auch Rentenpapiere genannt werden und ein entsprechender Fonds Rentenfonds heißt. Je nach Anlageschwerpunkt kann ein Rentenfonds unterschiedlich gewichtet anlegen – in Anleihen mit bestimmten Laufzeiten, einer bestimmten Währung oder zum Beispiel einer festgelegten Region.

Einfluss auf die Verzinsung hat die Bonität der Emittenten. Sie wird durch unabhängige Ratingagenturen bewertet, die eine Ratingnote vergeben. Je schwächer das Rating, desto höher die Risikoaufschläge. Eine Besonderheit stellen Rentenlaufzeitfonds dar. Bei ihnen steht der Anlagezeitraum von vornherein fest. Die Fälligkeit der im Fonds gehaltenen Anleihen ist am Laufzeitende des Fonds ausgerichtet. Zum festgelegten Ablaufdatum wird der Fonds aufgelöst und die Anlagegelder werden an die Anteilseigner ausgezahlt.

Rentenfonds einfach erklärt – die Grafik steht als hochauflösende PDF-Datei zur Verfügung. Grafik: Union Investment

Wie lange wird das aktuelle Zinsniveau anhalten?

Hirschbrich: Sowohl die Fed als auch die EZB werden die Zinsen erst dann wieder senken, wenn sich die Inflation nachhaltig entspannt und der Abstand zum Ziel der Preisstabilität deutlich gesunken ist. Dieses liegt bei zwei Prozent. Davon sind wir noch weit entfernt, unsere Volkwirte gehen davon aus, dass die Inflationsrate in den USA und im Euroraum bis Ende 2023 zwischen 3,5 Prozent und vier Prozent liegen wird. Deshalb dürfte die Fed frühestens ab Anfang des Jahres 2024, die EZB weit später im Jahr mit Zinssenkungen beginnen.

Gibt es weitere Faktoren, die zum positiven Umfeld für Anleihen beitragen?

Hirschbrich: Ja, eine wichtige Rolle spielt das Wirtschaftswachstum. Derzeit befinden wir uns in einer Phase, in der sich das Wachstum auf niedrigem Niveau stabilisiert und dann wieder langsam steigen dürfte. Hauptverantwortlich dafür ist der private Konsum infolge der stabilen Beschäftigung und die vielen Investitionslücken, die geschlossen werden müssen. Dieses Umfeld, die nachlassende Teuerung in Kombination mit schwachem Wachstum bei anhaltend hohen und stabilen Leitzinsen, bietet insbesondere für Anleihen Chancen, und hier aktuell insbesondere für Anlagen in Unternehmensanleihen.

Das Umfeld bleibt aber anspruchsvoll, oder?

Hirschbrich: Die Rentenmärkte bewegen sich im Spannungsfeld zwischen Inflations- und Wachstumsentwicklung. Hinzu kommen geopolitische Risiken. Der Markt dürfte also aus unserer Sicht schwankungsanfällig bleiben. Aber alle Faktoren zusammengenommen verdeutlichen: Das Thema Rentenfonds gewinnt in Beratungsgesprächen an Bedeutung.

„Kürzere Laufzeiten bieten die attraktivsten Renditen.“

Welche Laufzeiten sind derzeit gefragt?

Hirschbrich: Aufgrund der aktuellen Form der Zinsstrukturkurve bieten kürzere Laufzeiten die attraktivsten Renditen, während bei Unternehmensanleihen mit Investment-Grade-Qualität derzeit Renditen von über vier Prozent im mittleren Laufzeitbereich einen guten Puffer gegen mögliche Kursverluste bieten, falls die Leitzinsen doch noch weiter steigen.

Welche Unterstützungsleistungen bieten Sie den bayerischen Volksbanken und Raiffeisenbanken zum Thema Rentenfonds an?

Hirschbrich: Union Investment bietet über das Portal „InvestmentWelt“ weitreichende Unterstützung an. „Fit für Fonds“, das Grundlagenwerk zu Investmentfonds von Union Investment, umfasst ein eigenes Kapitel zum Thema Rentenfonds – und fasst darin die wichtigsten Aspekte zusammen. Es ist als Buch oder PDF verfügbar. Ebenfalls im Portal findet sich im Bereich Qualifizierung ein umfangreicher Lexikoneintrag zur Anlageklasse. Das Lernprogramm Rentenfonds bietet die Möglichkeit, ein tiefergehendes Verständnis der Funktionsweise solcher Fonds zu bekommen. Ein Erklärvideo ergänzt das Angebot und bringt kurz und knapp alles Wissenswerte auf den Punkt.

Herr Hirschbrich, vielen Dank für das Gespräch!