Anzeige

Anzeige

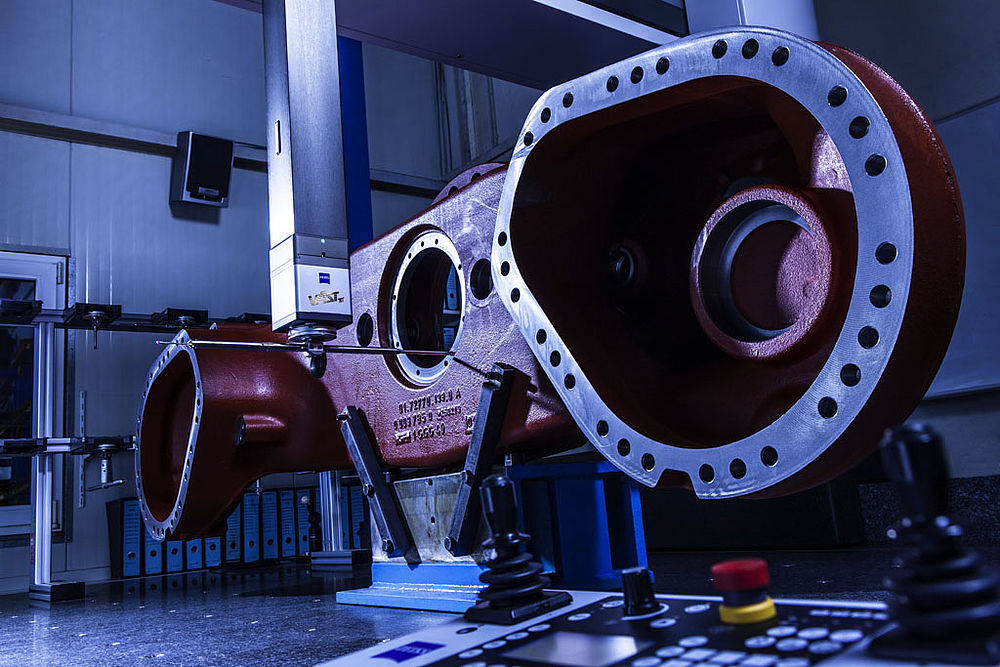

Preisfrage: Was haben ein Mähdrescher, ein Hafenkran, ein Flugzeugschlepper und ein Muldenkipper gemeinsam? Antwort: Sehr wahrscheinlich rollen sie alle auf Spezialachsen der NAF Neunkirchener Achsenfabrik AG. Der Mittelständler produziert Getriebe und Antriebsstränge für Arbeitsmaschinen und Schwertransporter. Die Kunden der NAF lesen sich wie das Who’s Who der Land- und Baumaschinen-Hersteller: Ob John Deere, Komatsu, Ponsse, Claas oder Liebherr – sie alle setzen beim Antrieb auf Technik aus Neunkirchen am Brand.

15 Millionen Euro für Lackieranlage und Verwaltungsbau

Das Geschäft läuft. Deshalb rollen derzeit die Bagger auch auf dem eigenen Firmengelände in Neunkirchen am Brand. Um die Produktionskapazitäten zu erweitern und um höchsten Qualitätsanforderungen gerecht zu werden, errichtet die NAF in Neunkirchen am Brand eine neue Lackieranlage und einen fünfgeschossigen Verwaltungsbau. Eine neue Energiezentrale mit Blockheizkraftwerk und eine Photovoltaikanlage werden die Gebäude mit Strom und Wärme versorgen. Bis zum Frühjahr soll die Lackierhalle einsatzbereit sein. Das Bürogebäude wird voraussichtlich Anfang 2019 fertig.

„Die NAF AG kann eine Reihe erfolgreicher Geschäftsjahre vorweisen, die es ihr erlaubt, als langfristig und nachhaltig handelndes Familienunternehmen in die Zukunft des Standortes Neunkirchen am Brand zu investieren“, sagt Finanzvorstand Erwin Urban. Insgesamt nimmt das Unternehmen rund 15 Millionen Euro in die Hand. Doch so einen Betrag bezahlt auch ein gut gehender Mittelständler nicht aus der Portokasse. Andererseits sehen sich kleinere Regionalbanken nicht in der Lage, eine Finanzierung alleine zu stemmen. Schließlich ist jede Bank dazu angehalten, ihr Kreditengagement ausgewogen auf verschiedene Branchen und Unternehmen zu verteilen, um Klumpenrisiken zu vermeiden. Was also tun?

Was der Einzelne nicht vermag, das vermögen viele: Genau darauf lief auch die Lösung für die NAF hinaus. Die VR-Bank Erlangen-Höchstadt-Herzogenaurach – Hausbank der NAF – tat sich mit der DZ Bank und einem weiteren Kreditinstitut zusammen, um den Finanzierungsbedarf des Mittelständlers zu decken. Sie schlossen einen Konsortialkreditvertrag, in diesem Fall genauer gesagt einen „Club Deal“.

Konsortialkredit vs. „Club Deal“

Der Konsortialkredit, auch als syndizierter Kredit bezeichnet, ist vor allem für den größeren Mittelstand interessant. Er bietet sich ab einem Volumen von etwa 20 Millionen Euro an und ermöglicht dem Unternehmen einen langfristigen und einheitlichen Finanzierungsrahmen, obwohl mehrere Banken als Kreditgeber auftreten. Ein Institut führt das Konsortium und verwaltet die Verträge. Informationspflichten, Sicherheiten oder Kündigungsgründe werden vereinheitlicht, die Konditionen der einzelnen Kreditverträge wie Zins und Tilgung verhandelt der Unternehmer jedoch einzeln mit jeder Bank. Der „Club Deal“ ist eine Sonderform des Konsortialkredits. Bei ihm profitiert das Unternehmen von einheitlichen Vertragsbedingungen mit allen Banken, bestehende Kredite werden abgelöst. Die Institute gewähren dem Unternehmen gleiche Konditionen, Laufzeiten und Bedingungen. Das reduziert den Aufwand für den Kreditnehmer.

Die Bankengruppe arbeitete schon vorher bei der Finanzierung der NAF zusammen. Doch als Vorstand Urban um Finanzierungsvorschläge für die umfangreichen Investitionen in das Unternehmen bat, machte die DZ Bank das Rennen. „Sowohl mit der VR-Bank Erlangen-Höchstadt-Herzogenaurach als auch mit der DZ Bank verbindet uns eine jahrzehntelange, vertrauensvolle und enge Zusammenarbeit. Deshalb haben wir der DZ Bank auch das Mandat für die Neustrukturierung unserer Unternehmensfinanzierung übertragen“, sagt Urban.

Komplexer Auftrag für das Konsortium

Der Auftrag war komplex. Die NAF forderte einen einheitlichen Finanzierungsrahmen für die Erweiterungsinvestitionen sowie die Übernahme bestehender Kreditverträge mit unterschiedlichen Laufzeiten in die neue Vereinbarung. Ebenfalls auf der Wunschliste der NAF: Eine klare Zuordnung der Sicherheiten und die Integration eines bestehenden Darlehens in US-Dollar in den Club Deal. Zu guter Letzt galt es auch noch verschiedene Förderprogramme zu berücksichtigen. Am Ende stand ein Finanzierungsvolumen von 23 Millionen Euro. „Wir haben das Kreditengagement in vier Tranchen mit Laufzeiten von 3 bis 10 Jahren aufgeteilt. So haben wir es geschafft, die Betriebsmittelfinanzierung, die Investitions- und Fördermittelfinanzierung sowie die Weiterführung der Bestandsdarlehen unter einen Hut zu bekommen“, erläutert Janpeter Mielack, Senior-Manager Mittelstand Bayern Nord/Ost im Firmenkundengeschäft der DZ Bank und sowohl Ansprechpartner für die NAF als auch für die VR-Bank Erlangen-Höchstadt-Herzogenaurach.

Marktführer aus Oberfranken

Die NAF Neunkirchener Achsenfabrik AG aus Neunkirchen am Brand (Kreis Forchheim) entwickelt und fertigt modular aufgebaute Achsen, Getriebe und Antriebsstränge für schwere Arbeits- und Transportmaschinen, die auf engstem Raum wenden oder mit speziellen Boden- und Klimaverhältnissen zurechtkommen müssen. Dazu gehören Forst- und Erntemaschinen, Muldenkipper, Radlader, Kräne oder Flugzeugschlepper. Die Fahrzeuge werden weltweit unter teils extremen Bedingungen eingesetzt, etwa im Berg- und Tagebau. Das Unternehmen verkauft jährlich rund 38.000 Komponenten an Fahrzeughersteller in 32 Ländern. Der Exportanteil beträgt 80 Prozent. 2016 erwirtschaftete die NAF mit 500 Mitarbeitern einen Umsatz von 127 Millionen Euro. Bei Antriebssträngen für selbstfahrende Forstmaschinen ist der Mittelständler nach eigenen Angaben Marktführer.

Jede Bank ist zu einem Drittel an dem Konsortium beteiligt. Die Sicherheiten wurden in einen gemeinsamen Pool eingebracht. „Die NAF profitiert dabei von einer stabilen Finanzierungsstruktur und einem klaren, einheitlichen Regelwerk. So kann sich der Vorstand in Ruhe der weiteren Unternehmensentwicklung widmen“, sagt Karlheinz Assenbaum, Leiter Mittelstand Bayern Nord/Ost im Firmenkundengeschäft der DZ Bank.

Ertragssäule Firmenkundengeschäft

Für die VR-Bank Erlangen-Höchstadt-Herzogenaurach ist das Geschäft mit Firmenkunden wie der NAF eine wesentliche Ertragssäule. 2016 wuchs der Bereich um sechs Prozent. „Neben der Unternehmensfinanzierung setzen wir stark auf das Verbund- und Provisionsgeschäft, um die niedrigen Zinserträge auszugleichen“, sagt Vorstand Johannes Hofmann. Er legt deshalb viel Wert auf die Kooperation mit der DZ Bank: „Das gängige Firmenkundengeschäft tragen wir alleine. Aber ab einem Finanzierungsvolumen von etwa 10 Millionen Euro ist die DZ Bank ein wichtiger Partner.“

Die Arbeitsteilung mit der DZ Bank sei von beiderseitigem Nutzen, betont Hofmann. „Weil die DZ Bank das Know-How vorhält, um zum Beispiel Konsortialverträge auszuhandeln, müssen wir das nicht tun. Das spart uns Kosten. Außerdem können wir uns darauf verlassen: Wenn wir zusätzliches Fachwissen benötigen, steht die DZ Bank als Partner bereit.“ Das sei auch ein Signal an größere Firmenkunden, ergänzt Matthias Beier, Vorstandsreferent Firmenkunden bei der VR-Bank Erlangen-Höchstadt-Herzogenaurach und Ansprechpartner der NAF: „Im Verbund mit unseren Finanzpartnern sind wir in der Lage, auch größere Brötchen zu backen.“

Als Hausbank der NAF ist die VR-Bank Erlangen-Höchstadt-Herzogenaurach nicht nur am Konsortialkredit beteiligt, sondern übernimmt auch den Zahlungsverkehr des Unternehmens sowie bei Bedarf die Absicherung von Zinsen und Devisen. Außerdem gestaltet sie die betriebliche Altersversorgung für die Mitarbeiter der NAF. Vorstand Urban schätzt an der Geschäftsbeziehung mit der VR-Bank Erlangen-Höchstadt-Herzogenaurach und der DZ Bank vor allem die kontinuierliche Betreuung und die langjährigen Ansprechpartner.

Das Wichtigste über den Konsortialkredit

Wann spricht man von einem Konsortialkredit?

Wenn Kreditanfragen das tragbare Risiko oder die Leistungskraft einer einzelnen Bank überschreiten oder eine wirtschaftliche Krise eines Kunden ein gemeinsames Vorgehen der Gläubigerbanken im Rahmen einer Sanierung erfordert, können zwei oder mehrere Banken einen Konsortialvertrag schließen und den Kredit gemeinsam vergeben. Dann spricht man von einem Konsortialkredit, die beteiligten Banken werden zu Konsortialpartnern oder Konsorten.

Wettbewerbsrechtliche Vorschriften

Fortwährende Preis- oder sonstige Absprachen sind aus kartellrechtlichen Gründen nicht zulässig, da auch im Konsortialkreditgeschäft die Regelungen des Gesetzes gegen Wettbewerbsbeschränkung zu beachten sind. Allerdings liegt eine kartellfreie Kooperation dann vor, wenn mehrere Unternehmen in Form einer Bieter- oder Arbeitsgemeinschaft ein gemeinsames Angebot unterbreiten. Die wettbewerbsrechtlichen Vorschriften werden nicht verletzt, soweit die Beteiligten im konkreten Fall nicht im Wettbewerb stehen, entweder weil sie zu dieser Zeit nicht über die erforderlichen Mittel zur alleinigen Ausführung des Auftrages verfügen, oder erst die Arbeitsgemeinschaft sie in die Lage versetzt, ein erfolgversprechendes Angebot abzugeben. Entscheidend ist letztlich, dass im jeweiligen Einzelfall erst durch die Kooperation der Kreditinstitute die Kreditvergabe wirtschaftlich sinnvoll ermöglicht wird. Dies ist immer dann der Fall, wenn ein alleiniges Angebot aus objektiven Gründen unmöglich ist, zum Beispiel weil die Großkreditgrenze oder die Risikotragfähigkeit überschritten wird.

Abschluss eines Gesellschaftervertrags

Entscheiden sich zwei oder mehrere Banken zur Vergabe eines Konsortialkredits, so schließen sie regelmäßig zunächst einen sogenannten Konsortialvertrag, also einen Gesellschaftsvertrag über die Gründung einer Gesellschaft bürgerlichen Rechts gemäß §§ 705 ff. BGB. Der Abschluss dieses Gesellschaftsvertrages ist grundsätzlich formfrei möglich, eine Eintragung ins Handelsregister ist nicht erforderlich. Theoretisch lässt der Gesetzgeber auch eine mündliche Vereinbarung zu, aus Beweisgründen empfiehlt sich jedoch immer die Schriftform.

Verschiedene Ausgestaltungsvarianten

Je nach Wunsch der beteiligten Banken sind verschiedene Ausgestaltungsvarianten einer Konsortialkreditvergabe möglich. Im Wesentlichen wird zwischen zwei Varianten unterschieden: einem „Außenkonsortium“, bei dem alle beteiligten Banken nach außen erkennbar als Kreditgeber auftreten, und einem „Innenkonsortium“, bei dem nur eine der beteiligten Banken gegenüber dem Kreditnehmer als Kreditgeber auftritt und sämtliche Vereinbarungen im eigenen Namen trifft, wenn auch für Rechnung der anderen beteiligten Banken. Darüber hinaus kommt eine sogenannte Kredit- oder eine Risikounterbeteiligung in Betracht. Bei der Kreditunterbeteiligung stellen die Unterbeteiligten einen bestimmten Anteil des von der Konsortialführerin zur Verfügung gestellten Kredits darlehensweise zur Verfügung, bringen also entsprechende Liquidität ein. Bei der Risikounterbeteiligung stellt die Konsortialführerin dagegen die Kreditvaluta alleine. Die Unterbeteiligten haften nur quotal für das Ausfallrisiko und erhalten dafür eine Risikoprämie.

Ausschluss der gesamtschuldnerischen Haftung

In der Ausgestaltung unterliegen Konsortialverträge als zwischen Kaufleuten abgeschlossene Gesellschaftsverträge vollständig der Vertragsfreiheit. Da viele Konsorten lediglich eine quotale Beteiligung an der vergebenen Gesamtkreditsumme wünschen, sollte vertraglich die Bildung eines Gesamthandsvermögens beziehungsweise eine gesamtschuldnerische Haftung ausgeschlossen werden. Auch sollten die beteiligten Banken nicht verpflichtet werden, ihren Teilkreditbetrag zu erhöhen, wenn eine andere Bank den Verpflichtungen aus dem Vertrag nicht nachkommt.

Konsortialführung

Wie in Gesellschaftsverträgen üblich, wird in Konsortialverträgen regelmäßig die quotal am höchsten beteiligte Bank mit der Geschäftsführung beauftragt, in diesem Fall mit der Konsortialführung. Sie übernimmt auch die Kreditverwaltung und Kreditüberwachung. Dabei sollten die anderen beteiligten Kreditinstitute die Konsortialführerin zu banküblicher Sorgfalt verpflichten. Da die Konsorten ihr Kreditrisiko selbst zu tragen und zu dokumentieren haben, sollten sie auf entsprechende Informationspflichten der Konsortialführerin gegenüber den beteiligten Banken achten. So kann beispielsweise geregelt werden, dass die Konsortialführerin die Konsorten unaufgefordert über alle wesentlichen Vorkommnisse in Bezug auf das Darlehen informiert. Alternativ kann eine detaillierte turnusgemäße Informationspflicht vereinbart werden.

Einvernehmliche Entscheidungsfindung

Insbesondere aus Sicht der quotal geringer beteiligten Banken ist es wichtig, dass sie sich in wesentlichen Angelegenheiten eine einvernehmliche Entscheidungsfindung vorbehalten. Dazu gehören zum Beispiel die Änderung der Konditionen, die Beendigung oder Kündigung des Konsortialkreditvertrages sowie die Verwertung von Sicherheiten. Die Konsortialpartner sollten also vereinbaren, dass sie wesentliche Angelegenheiten nur gemeinsam beschließen dürfen. Andernfalls bestünde das Risiko, dass durch Mehrheitsentscheidungen einzelne Beteiligte überstimmt werden.

Dauer des Konsortialvertrags

Obwohl im Rahmen der bestehenden Vertragsfreiheit auch ein ordentliches Kündigungsrecht oder eine bestimmte Laufzeit vereinbart werden kann, sollte in Bezug auf die Vertragsdauer eine Geltung des Vertrages unter Ausschluss der ordentlichen Kündigung bis zur Erreichung des vereinbarten Zwecks, also der Rückzahlung des Kredits beziehungsweise der Abwicklung des Kreditengagements, vereinbart werden.

Sicherheitenpoolvertrag

Für den zwischen dem Konsortium und dem Kunden geschlossenen Kreditvertrag, den so genannten Konsortialkreditvertrag, gelten die üblichen Maßgaben, wobei – abhängig davon, ob ein Innen- oder ein Außenkonsortium vereinbart wurde – nur die Konsortialführerin alleine oder alle Banken gemeinsam als Kreditgeber des Kunden auftreten. Häufig wird der Konsortialkreditvertrag auch mit einem Sicherheitenpoolvertrag kombiniert. In diesem werden die den Konsortialpartnern gestellten Sicherheiten zur Vereinfachung der Verwaltung sowie vor allem zur gleichmäßigen Verteilung bestehender Risiken gebündelt.

Unterstützung durch den Genossenschaftsverband Bayern (GVB)

Der Genossenschaftsverband Bayern (GVB) berät seine Mitglieder zu rechtlichen Fragen des Konsortialkredits. recht(at)gv-bayern.de, Telefon 089 / 2868-3700.

Viel Feinabstimmung zwischen den Banken

Das kam auch der DZ Bank als Konsortialführer bei der Strukturierung des Club Deals zugute. „Wir kennen das Unternehmen sehr gut. Das hat uns geholfen, den umfangreichen Vertrag genau nach dem Bedarf des Kunden zu gestalten“, sagt DZ Bank-Firmenkundenbetreuer Mielack. Nach drei Monaten war der Club Deal in trockenen Tüchern. „Das klingt nach viel Zeit, aber so ein Vertrag erfordert sehr viel Abstimmungsaufwand. Im Vergleich mit anderen waren wir schnell“, sagt Mielack. Wer erhält welche Stimmrechte im Bankenkonsortium? Welche Konditionen werden dem Kreditnehmer angeboten? Und wie die Sicherheiten aufgeteilt? „Da ist sehr viel Feinabstimmung zwischen den Bankpartnern nötig.“

Diese Aufgabe übernahm die DZ Bank. Bei ihm liefen alle Fäden zusammen. Er sorgte dafür, dass der Informationsfluss nicht versiegt und dass niemand das Ziel aus den Augen verliert: ein erfolgreicher Vertragsabschluss in der vorgegebenen Zeit. Die Detailarbeit übernahmen die Experten der Fachabteilungen. „Bei der DZ Bank kümmert sich eine eigene Abteilung um die Strukturierung von Finanzierungen, die macht den ganzen Tag nichts anderes“, berichtet Mielack. Auch die Rechtsabteilung, die Kreditabteilung und die Abteilung für Förderprogramme der DZ Bank werden regelmäßig eingebunden – genauso wie die lokale VR-Bank. „Wir sprechen grundsätzlich die Kreditgenossenschaften vor Ort an, weil sie die Firmenkunden in der Regel schon sehr lange kennen und sich an einem Engagement beteiligen wollen. Außerdem gewinnt die gesamte genossenschaftliche Finanzgruppe an Reputation, wenn die Genossenschaftsbanken vor Ort im Verbund mit der DZ Bank und weiteren Partnern ihre Leistungsfähigkeit zeigen können“, so Mielack.

Florian Christner, Redaktion „Profil“ und Stefan Kochanski, Genossenschaftsverband Bayern, Bereich Rechtsberatung