Digitalisierungsoffensive: Wie kommt die Fiducia & GAD bei der Umsetzung des Projekts voran und wann sind erste Lösungen verfügbar?

Anzeige

Anzeige

In den Jahren nach der Finanzkrise haben die bayerischen Volksbanken und Raiffeisenbanken ihren Marktanteil im Firmenkundenkreditgeschäft beständig auf fast 22 Prozent ausgebaut. Zum Jahresende 2018 hatten die Kreditgenossenschaften im Freistaat Kredite in Höhe von 53,2 Milliarden Euro an den Mittelstand ausgereicht. Das waren 7,6 Prozent mehr als noch im Vorjahr. Das zeigt: Die Institute sind für Unternehmer ein unverzichtbarer Partner.

Bei genauerer Betrachtung spielen die bayerischen Volksbanken und Raiffeisenbanken ihre Stärken im Firmenkundengeschäft jedoch nicht gleichmäßig aus. Insbesondere bei Unternehmen des oberen Mittelstands mit jährlichen Umsätzen ab sechs Millionen Euro fällt die Tiefe der Kundenbeziehung gegenüber kleineren Unternehmen spürbar ab. Eine Intensivierung der Geschäftsbeziehungen in diesem Kundensegment bietet also noch Potenziale – zumal bei der jüngsten Firmenkundenleiter-Befragung 88 Prozent der teilnehmenden Volksbanken und Raiffeisenbanken aus Bayern angegeben haben, ihre Position im Firmenkundengeschäft ausbauen zu wollen.

Dabei ist nicht zu verkennen, dass auch die Wettbewerber ambitionierte Wachstumsziele verfolgen. Gleichzeitig müssen die Kreditgenossenschaften darauf vorbereitet sein, dass die Unternehmen bei abflauender Konjunktur ihre Investitionen zurückfahren und der Fremdkapitalbedarf wieder sinken wird. Vor diesem Hintergrund sind nachhaltige Ansätze gefragt, wie die Volksbanken und Raiffeisenbanken ihr Firmenkundengeschäft ausweiten können. Die Betreuung größerer Unternehmen bietet in diesem Kontext Chancen, wie eine Analyse der DZ Bank ergeben hat.

Unterstützung durch den GVB

Das Firmenkundengeschäft ist ein wesentlicher Ertragsbringer der Volksbanken und Raiffeisenbanken. Doch die Ansprüche der Unternehmen an ihre Bank werden immer komplexer. Um die Wettbewerbsfähigkeit seiner Mitgliedsinstitute langfristig zu sichern, baut der Genossenschaftsverband Bayern (GVB) ein umfassendes Unterstützungsangebot zur Umsetzung des Strategieprojekts KundenFokus Firmenkunden auf. Das „Leistungsspektrum Firmenkundengeschäft“ des GVB finden die Mitgliedsbanken im MuV-Manager. Ansprechpartnerin beim GVB ist Franziska Schifer, 089 / 2868-3613.

Sowohl bei den Geschäfts- und Gewerbekunden als auch bei kleineren Mittelständlern pflegt jedes dritte Unternehmen eine Hausbankbeziehung zu einer Volksbank Raiffeisenbank. Für diese Kunden ist die Genossenschaftsbank erster Ansprechpartner in allen Finanzfragen. Im oberen Mittelstand liegt diese Quote trotz einer annähernd identischen Reichweite nur bei 15 Prozent. Daran zeigt sich, dass bisher nicht alle Genossenschaftsbanken größere Kunden strukturiert ansprechen. Bemerkenswert ist, dass der obere Mittelstand trotz dieser unterdurchschnittlichen Kundendurchdringung schon heute 56 Prozent der Erlöse zum Firmenkundengeschäft der Volksbanken und Raiffeisenbanken beiträgt (Deckungsbeitrag III). Entsprechend groß ist das Potenzial. Dabei können die Volksbanken und Raiffeisenbanken durch die Einbindung der genossenschaftlichen FinanzGruppe auch größere Unternehmen vollumfänglich betreuen, ohne den Status als erster Ansprechpartner vor Ort aufzugeben.

Individuelle Impulse statt Standardprodukte

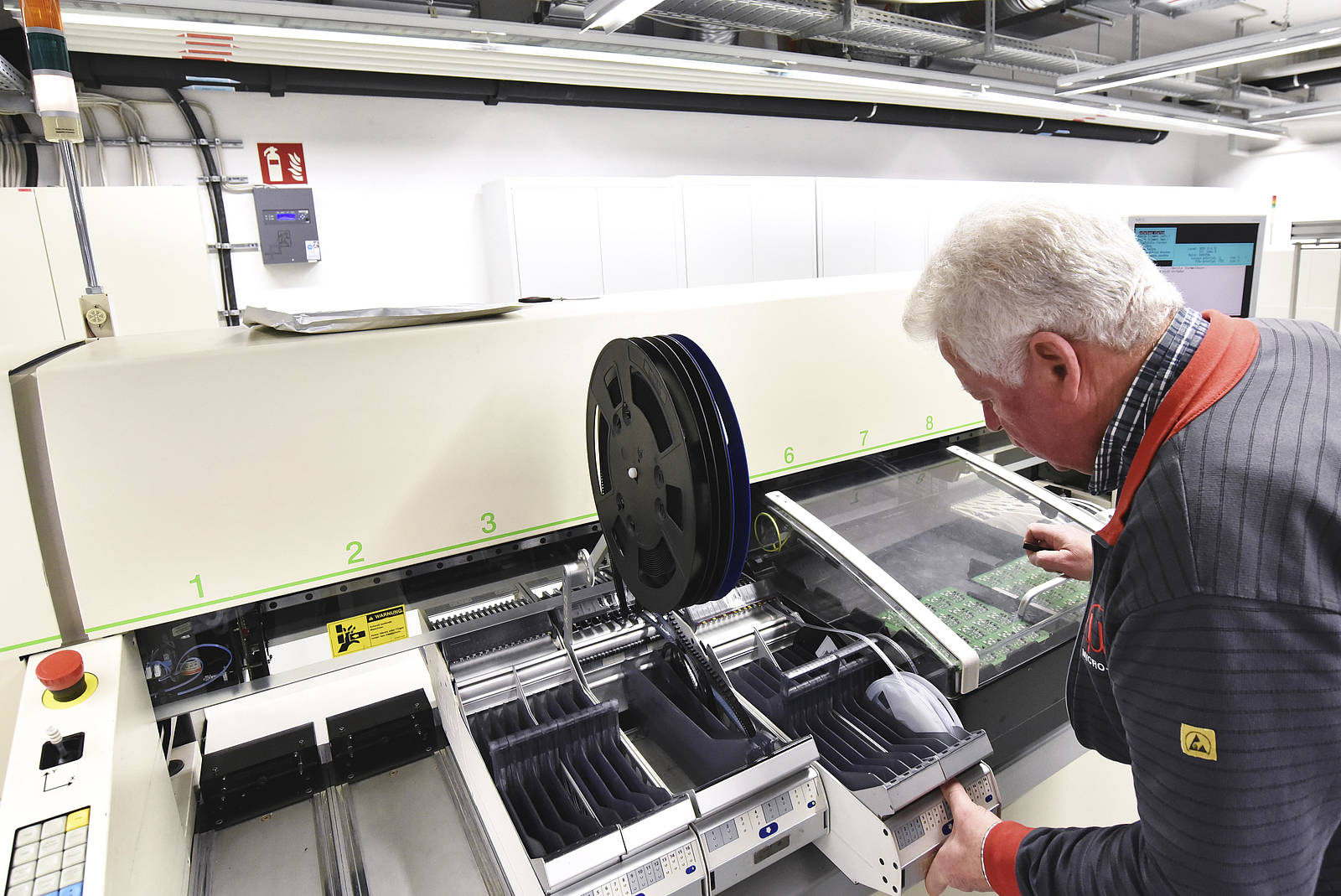

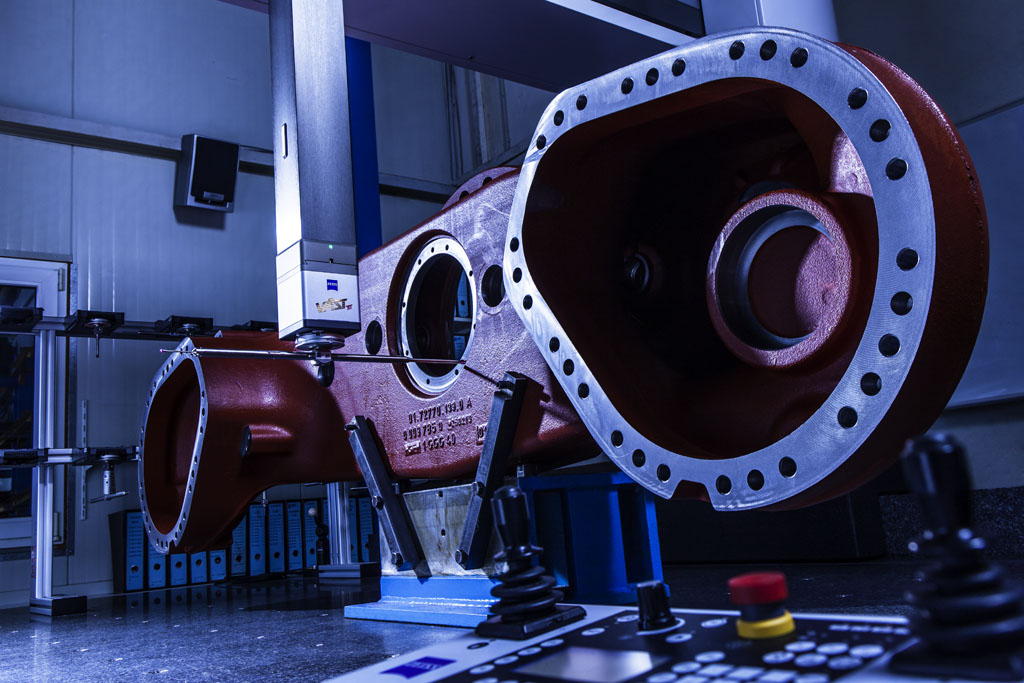

Der Erfolgsschlüssel für eine tiefere Geschäftsbeziehung liegt in einem grundlegenden Verständnis der Zielgruppe. Darauf kann eine intensivierte Ansprache aufbauen. Kunden des oberen Mittelstands operieren zumeist in getrennten Arbeits- und Entscheidungsebenen. Die Akteure bringen dabei ihren eigenen kaufmännischen Hintergrund – nicht selten auch bankfachliche Erfahrungen – intensiv ein und prägen die Beziehung durch einen hohen Grad der Rationalität. Von ihrer Bank erwarten die Kunden der entsprechenden Größe keine standardisierbaren Produkte, sondern individuelle Impulse entlang der gesamten Wertschöpfungskette. Die Firmenkundenbetreuer der Bank benötigen daher vom Einkauf über die Produktion bis zum Absatz ein besonders tiefes Kundenverständnis und Zugriff auf eine breite Palette an Bankprodukten.

Jede Genossenschaftsbank entscheidet dabei individuell, wie weit sie eigene Expertise vorhält und diese durch Spezialwissen der genossenschaftlichen FinanzGruppe ergänzt. Im Schulterschluss mit Verbundunternehmen sind die Firmenkundenbetreuer vor Ort in der Lage, Lösungen für Kapitalmarktanlagen ebenso wie für die betriebliche Altersvorsorge anzubieten. Über das Gemeinschaftskreditgeschäft der DZ Bank können die Volksbanken und Raiffeisenbanken ihre Risikotragfähigkeit erweitern und im Dialog die Strukturierungsexpertise der Zentralbank nutzen. Das bietet Genossenschaftsbanken vor Ort die Chance, größere Unternehmen gezielt anzusprechen und als Kunden für sich zu gewinnen. Das setzt jedoch ein Produktportfolio voraus, das der breiten Erwartung der anspruchsvollen Klientel umfänglich gerecht wird.

Die erfolgreiche Zusammenarbeit der Volksbanken und Raiffeisenbanken mit Verbundunternehmen bei Kunden des oberen Mittelstands beruhte bisher allerdings auf individuellen Strategien. Um dieses Segment für die gesamte genossenschaftliche FinanzGruppe zu erschließen, soll die Ansprache dieser Kundengruppe zentral verstärkt unterstützt werden. Hierzu hat der Bundesverband der Deutschen Volksbanken und Raiffeisenbanken (BVR) die Praxis von Banken unterschiedlicher Größe, die größere Kunden erfolgreich betreuen, gesammelt und ausgewertet. Die Erkenntnisse dieser Erhebung mündeten in das Marktbearbeitungskonzept „Oberer Mittelstand (OMS)", das den Volksbanken und Raiffeisenbanken ab sofort im BVR-Extranet zur Verfügung steht.

Selbst-Check und Umsetzungsmodule

Das modular aufgebaute Konzept soll dabei helfen, die individuelle Ausgangslage der Volksbanken und Raiffeisenbanken im Geschäft mit dem oberen Mittelstand zu analysieren und die Institute an den richtigen Stellen weiterzuentwickeln. Sowohl die Analyse als auch die Umsetzungsmodule wurden dabei so konzipiert, dass sie möglichst unkompliziert in der Bankpraxis angewendet werden können. Das Marktbearbeitungskonzept „Oberer Mittelstand" enthält folgende Module:

- OMS-Selbst-Check: Dieses Tool bietet den Banken die Möglichkeit, auf Basis einer individuellen, excelbasierten Analyse relevante Handlungsfelder für die erfolgreiche Bearbeitung des oberen Mittelstands zu identifizieren.

- Neukundengewinnung: Mit einer selektiven Ansprache kann sich die Bank auf die Adressen des oberen Mittelstands in der Region konzentrieren, die zu ihrer Aufstellung passen und das größte Potenzial aufweisen. Das Marktbearbeitungskonzept bietet hierzu Unterstützung an.

- Bestandsdurchdringung: Bei Unternehmen des oberen Mittelstands sind Impulse entlang der gesamten Wertschöpfungskette von hoher Relevanz. Die Banken müssen deshalb konsequent über den klassischen Kredit hinausdenken. Dazu liefert dieses Modul Ansätze.

- „Genossenschaftliche Beratung“: Die Bausteine der Genossenschaftlichen Beratung lassen sich auch in den oberen Mittelstand übertragen. Wesentliche Inhalte werden in das Kundenbeziehungsmanagement eingearbeitet, das gerade entsteht.

- Zusammenarbeitsmodell: Die Banken können das Spezialwissen der Genossenschaftlichen Finanzgruppe nach individuellen Vorgaben einbinden. Ist ein klares Zusammenarbeitsmodell festgelegt, wird das beiderseitige Rollenverständnis von Bank und Verbundunternehmen geschärft. Auch hierfür gibt das Marktbearbeitungskonzept Anstöße.

- Qualifikation: Den Firmenkundenbetreuern kommt bei der Akquisition und Betreuung von Kunden des oberen Mittelstands eine Schlüsselrolle zu. Außerdem müssen sie den besonderen Ansprüchen dieser Klientel gerecht werden. Das erfordert ausgeprägte Kompetenzprofile, die in diesem Modul beschrieben werden.

Bei Bedarf stehen die Firmenkundenbetreuer der DZ Bank den Volksbanken und Raiffeisenbanken für einen strategischen wie operativen Dialog zur Verfügung, wie die Primärbanken gemeinsam mit der genossenschaftlichen FinanzGruppe ihr Geschäft mit dem oberen Mittelstand stärken können. Dafür sind die Genossenschaftsbanken als erste Ansprechpartner vor Ort unerlässlich – die individuelle subsidiäre Unterstützung der Verbundunternehmen ermöglicht den Instituten jedoch, die Geschäftsbeziehung zu gehobenen Firmenkunden zu vertiefen und nachhaltig zu sichern. Dazu bietet auch der GVB seinen Mitgliedsbanken Unterstützung an (siehe Kasten oben).

Andreas Brey ist Bereichsleiter Firmenkundengeschäft Bayern bei der DZ Bank.