Corona-Hilfe: Kleine und mittlere Unternehmen – auch Genossenschaften – können ab sofort Überbrückungshilfen für die Monate September bis Dezember 2020 beantragen. Worauf müssen sie achten?

Die einzelnen Punkte im Überblick

- Office Dahoam: Fiskus gewährt Pauschale für Heimarbeit

- Zuckerl für Arbeitnehmer: Corona-Sonderzahlung bis 1.500 Euro steuerfrei

- Kontakt zur GVB-Steuerberatung

- Entlastung für Pendler: Entfernungspauschale wird erhöht

- Günstiger Wohnraum: Fiskus kommt Vermietern entgegen

- Soli: Ab 2021 teilweise abgeschafft

- Dauerhafte Entlastung für Alleinerziehende

- Die wichtigsten Steuergesetze, die ab 2021 gelten

Die Corona-Krise hat zu einer Vielzahl von Neuerungen im Steuerrecht geführt. Kurz vor dem Jahreswechsel 20/21 wurden mit dem Jahressteuergesetz zahlreiche weitere Steueränderungen beschlossen, die teilweise auch rückwirkend gelten. „Profil“ stellt die wichtigsten Neuerungen 2021 vor.

Office Dahoam: Fiskus gewährt Pauschale für Heimarbeit

Die Corona-Pandemie führt dazu, dass sehr viele Menschen statt im Büro von zu Hause aus arbeiten. Grundsätzlich können die Aufwendungen für ein häusliches Arbeitszimmer bis 1.250 Euro pro Jahr steuerlich geltend gemacht werden – doch daran sind strenge Voraussetzungen geknüpft. Unter anderem muss das häusliche Arbeitszimmer ein abgeschlossener Raum und der Mittelpunkt der beruflichen Tätigkeit sein. Für 2020 und 2021 gibt es jedoch die Möglichkeit, die berufliche Tätigkeit zu Hause trotzdem steuerlich geltend zu machen, auch wenn kein eigenes Arbeitszimmer vorhanden ist. Die Neuregelung sieht in diesem Fall einen pauschalen Abzug von fünf Euro pro Tag vor, maximal 600 Euro im Jahr – das entspricht 120 Arbeitstagen. Die Pauschale wird nur für die Tage gewährt, an denen ausschließlich zu Hause gearbeitet wurde.

Achtung: Fahrtkosten wie zum Beispiel die Entfernungspauschale sind für diese Tage grundsätzlich nicht abziehbar. Die Pauschale für die Arbeit zu Hause wird zudem auf den Werbungskostenpauschbetrag angerechnet. Das bedeutet, nur Arbeitnehmer, die mit ihren gesamten Werbungskosten über 1.000 Euro kommen, können profitieren.

Zuckerl für Arbeitnehmer: Steuerfreie Corona-Sonderzahlung bis 1.500 Euro

Arbeitgeber können Beschäftigten Corona-Sonderzahlungen bis zu insgesamt 1.500 Euro steuerfrei auszahlen. Die Steuerbefreiung war zunächst bis zum 31. Dezember 2020 befristet. Die Frist wurde nun bis zum 30. Juni 2021 verlängert. Achtung: Die Sonderzahlung ist nur einmal möglich. Außerdem muss sie zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt werden. Die Fristverlängerung führt nicht dazu, dass eine Corona-Beihilfe im ersten Halbjahr 2021 nochmals in Höhe von 1.500 Euro steuerfrei bezahlt werden kann, wenn diese schon im Jahr 2020 gewährt wurde. Vielmehr sollen Arbeitgeber motiviert werden, ihren Mitarbeitern nach dem Jahreswechsel erstmals einen Corona-Bonus zukommen zu lassen.

Kontakt zur GVB-Steuerberatung

Die GVB-Steuerberatung unterstützt die Mitglieder des Verbands in allen steuerlichen Fragen, so auch zu den Änderungen des Steuerrechts im Jahr 2021. Kontakt: steuer(at)gv-bayern.de oder 089 / 2868-3800.

Entlastung für Pendler: Entfernungspauschale wird erhöht

Pendler, die einen langen Arbeitsweg haben, werden steuerlich entlastet. Ab 2021 wird die Entfernungspauschale ab dem 21. Kilometer Entfernung zwischen Wohnung und erster Tätigkeitsstätte um fünf Cent auf 0,35 Euro erhöht. In einem weiteren Schritt erfolgt in den Jahren 2024 bis 2026 eine Erhöhung um weitere drei Cent auf 0,38 Euro. Dies gilt unabhängig vom benutzten Verkehrsmittel, also sowohl für PKW als auch für Radfahrer, Motorradfahrer oder bei Nutzung von öffentlichen Verkehrsmitteln. Bis zu einer Entfernung von 20 Kilometer bleibt es wie bisher bei der Entfernungspauschale von 0,30 Euro je Entfernungskilometer. Die Anhebung wird entsprechend auch auf Familienheimfahrten im Rahmen der doppelten Haushaltsführung übertragen.

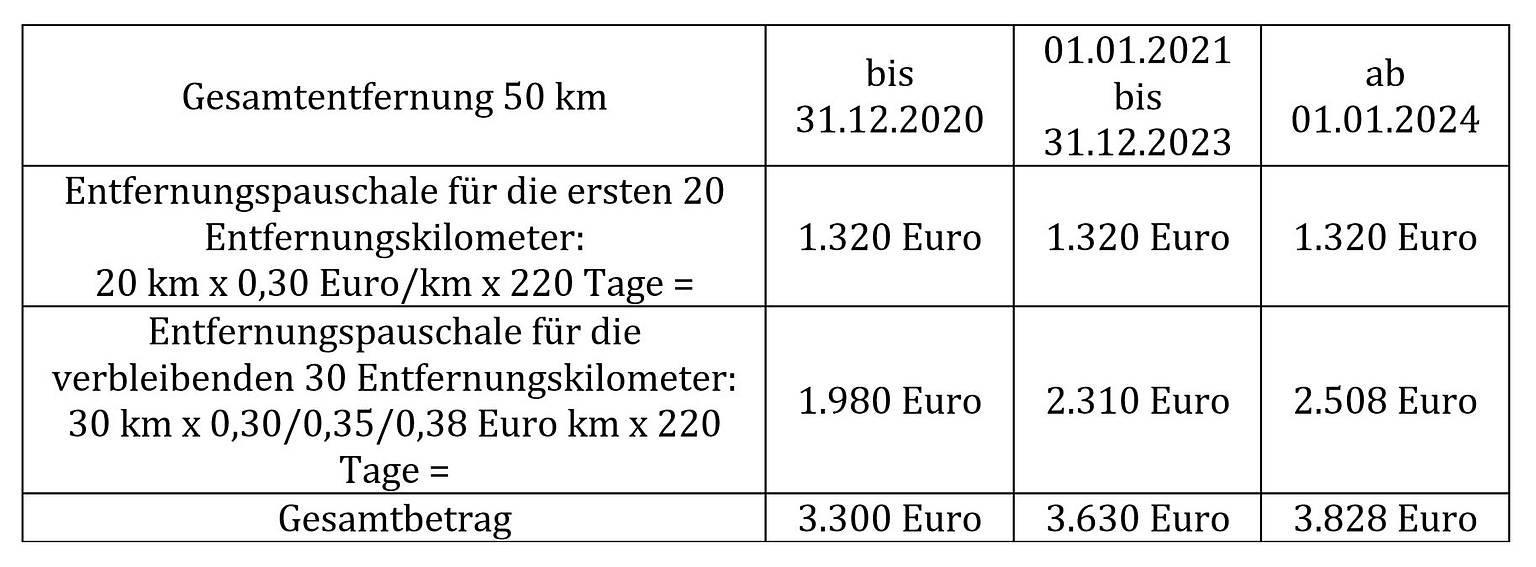

Beispiel: Ein Pendler legt an 220 Tagen im Jahr von seiner Wohnung zur ersten Tätigkeitsstätte eine Strecke (einfache Entfernung) von 50 Kilometer zurück. Er hat Anspruch auf eine Entfernungspauschale von:

Entlastung für Pendler: Beispielhafte Berechnung der Entfernungspauschale für eine Gesamtentfernung von 50 Kilometern von der Wohnung zur ersten Arbeitsstätte. Grafik: GVB

Günstiger Wohnraum: Fiskus kommt Vermietern entgegen

Bei besonders günstig vermietetem Wohnraum können Vermieter bis einschließlich 2020 nur dann ihre Werbungskosten in voller Höhe bei ihren Einnahmen aus Vermietung und Verpachtung geltend machen, wenn die Miete mindestens 66 Prozent der ortsüblichen Vergleichsmiete beträgt. Diese Grenze sinkt ab 2021 auf 50 Prozent. Vermieter, die zum Beispiel im Interesse des Fortbestands ihrer oft langjährigen Mietverhältnisse darauf verzichten, regelmäßig (zulässige) Mieterhöhungen vorzunehmen, können so auch bei verbilligter Wohnraumüberlassung von ihren Mieteinnahmen ab 2021 vollumfänglich ihre Werbungskosten abziehen, wenn das Entgelt mindestens 50 Prozent der ortsüblichen Miete beträgt.

Diese steuergünstige Regelung gilt auch im Familienkreis, wenn zum Beispiel Eltern eine Wohnung kaufen und diese günstig an ihre Kinder vermieten. Die Eltern als Vermieter können trotz der günstigen Miete alle mit der Wohnung zusammenhängenden Werbungskosten zu 100 Prozent steuerlich geltend machen.

Modernes Hochhaus mit Wohnungen in München: Vermieter, die Wohnraum weit unterhalb der ortsüblichen Vergleichsmiete vermieten, werden vom Fiskus nun bessergestellt. Foto: picture alliance/Zoonar/elxeneize

Soli: Ab 2021 teilweise abgeschafft

Bis einschließlich 2020 wird der Solidaritätszuschlag in Höhe von 5,5 Prozent als Zuschlag auf die Steuer erhoben, wenn die zu zahlende Lohn- oder Einkommensteuer bei Singles 972 Euro im Jahr übersteigt (Verheiratete: 1.944 Euro im Jahr). Ab 2021 wird kein Solidaritätszuschlag mehr erhoben, wenn die zu zahlende Lohn- oder Einkommensteuer bei Singles unter 16.956 Euro (Verheiratete: 33.912 Euro im Jahr) liegt. Dies bedeutet, Singles mit einem Jahresbruttoeinkommen von bis zu 73.000 Euro müssen keinen Solidaritätszuschlag mehr zahlen, für ein Ehepaar mit zwei Kindern liegt die Grenze bei 151.000 Euro brutto. Wer mehr verdient, muss den Soli bis zu einer bestimmten Gehaltsgrenze nur anteilig zahlen. Für Singles liegt diese Gleitzone zwischen 73.000 und 109.000 Euro, für eine Familie mit zwei Kindern zwischen 151.000 und 221.000 Euro Bruttoverdienst. Darüber wird der volle Solidaritätszuschlag in Höhe von 5,5 Prozent auf die Einkommensteuer erhoben.

Bei Genossenschaften sowie bei Kapitalgesellschaften, etwa in der Rechtsformen GmbH und AG, wird der Solidaritätszuschlag weiter wie bisher in Höhe von 5,5 Prozent auf die Körperschaftsteuer erhoben. Auch Kapitalanleger zahlen weiterhin den Solidaritätszuschlag auf steuerpflichtige Kapitalerträge. Sobald die Anleger Kapitalerträge aus Zinsen, Dividenden oder dem Verkauf von Aktien und Fonds erzielen und dabei den Sparerpauschbetrag von 801 Euro im Jahr überschreiten, muss die Bank in Deutschland zusätzlich zu den 25 Prozent Abgeltungssteuer auch 2021 den Solidaritätszuschlag einbehalten. Dieser beträgt wie bisher 5,5 Prozent auf die abzuführende Abgeltungssteuer.

Dauerhafte Entlastung für Alleinerziehende

Singles mit Kindern sind durch die Corona Pandemie besonders betroffen. Mit dem Zweiten Corona-Steuerhilfegesetz wurde der Entlastungsbetrag für Alleinerziehende für die Jahre 2020 und 2021 mit der Anhebung auf 4.008 Euro mehr als verdoppelt (bis einschließlich 2019: 1.909 Euro). Durch das Jahressteuergesetz wird die Befristung aufgehoben, sodass die Erhöhung dauerhaft auch ab dem Jahr 2022 gilt.

Edeltraud-Maria Schmid ist Steuerberaterin beim Genossenschaftsverband Bayern.

Die wichtigsten Steuergesetze, die ab 2021 gelten

- Jahressteuergesetz 2020 (JStG 2020) vom 21. Dezember 2020, Bundesgesetzblatt (BGBl) 2020, S. 3096

- Gesetz zur Erhöhung der Behinderten-Pauschbeträge und Anpassung weiterer steuerlicher Regelungen (Behinderten-Pauschbetragsgesetz) vom 9. Dezember 2020, BGBl 2020, S. 2770

- Zweites Gesetz zur steuerlichen Entlastung von Familien sowie zur Anpassung weiterer steuerlicher Regelungen (Zweites Familienentlastungsgesetz) vom 1. Dezember 2020, BGBl 2020, S. 2616

- Zweites Gesetz zur Umsetzung steuerlicher Hilfsmaßnahmen zur Bewältigung der Corona-Krise (Zweites Corona-Steuerhilfegesetz) vom 29. Juni 2020, BGBl 2020, S. 1512

- Gesetz zur Umsetzung steuerlicher Hilfsmaßnahmen zur Bewältigung der Corona-Krise (Corona-Steuerhilfegesetz) vom 19. Juli 2020, BGBl 2020, S. 1485

- Gesetz zur Einführung einer Pflicht zur Mitteilung grenzüberschreitender Steuergestaltungen vom 21. Dezember 2019, BGBl 2019, S. 2875

- Gesetz zur Umsetzung des Klimaschutzprogramms 2030 im Steuerrecht vom 21. Dezember 2019, BGBl 2019, S. 2886

- Gesetz zur Rückführung des Solidaritätszuschlags 1995 vom 10. Dezember 2019, BGBl 2019, S. 2115

- Drittes Gesetz zur Entlastung insbesondere der mittelständischen Wirtschaft von Bürokratie (Bürokratieentlastungsgesetz III) vom 22. November 2019, BGBl 2019, S. 1746

- Gesetz zur Vermeidung von Umsatzsteuerausfällen beim Handel mit Waren im Internet und zur Änderung weiterer steuerlicher Vorschriften (Jahressteuergesetz 2018) vom 11. Dezember 2018, BGBl 2018, S. 2338